El Nasdaq ha hecho un 390% desde 2015. Recordemos que están cortos contra él…

Os forrais con el TQQ.

Hay que hacer un estudio nuevo.

Por ejemplo tienes 40.000 euros esperando, de mientras te fumas un puro o una caja hasta que el Nasdaq pierda desde máximos un 30%. Luego en las siguientes 20 sesiones que se corresponden con un mes, le metes 2.000 euros cada día en apertura. Luego gestionar la posición para salir.

Es pensando en un cisne negro, ahora que rozamos máximos.

Yo manejo un escenario un poco diferente.

Cuando consigues invertir los 40 mil, te baja el mondongo un 80% (2022).

Que cuerpo se te queda?

La máxima caída del Nasdaq ha sido creo 55% en los últimos 24 años.

Si cae un 30% y compras 2.000 y sigue cayendo ese mes sigues comprando y si sube también.

El cuerpo mondongo hay que domesticarlo valorando un riesgo de pérdida de un 50% temporalmente por ejemplo y asumirlo con vender o mantener, según estrategia previamente definida.

Con Sp500 x 2 y una caída de un 20% que se produce estadísticamente cada 4-5 años también se puede y es menos bestia.

En la crisis punto.com bajó cerca del 80%

Si esperamos otra crisis así, a lo mejor nos pasan otros 24 años…

Esto comentado viene a cuento de que oí a alguien que trabajó en JP Morgan y tras el covid se reunieron y decidieron comprar opciones de compra desde finales de Marzo a finales de Abril todos los días la misma cantidad y posteriormente ganar mucho dinero con dicha operación. Por eso me vino la idea pensando en pequeño inversor.

También se puede hacer empezando tal como la primera compra hoy y comprar 19 sesiones tras ceder el sp500, es decir, tras sesión negativa, teniendo en cuenta que la tendencia actual es alcista. Al final entraríamos y solo acumularíamos en descensos.

Si eres un seguidor de tendencias se compra 1 paquete ya y luego se compra en retrocesos 19 paquetes. Luego si la media móvil de 200 días se pierde, se vende porque la tendencia ha cambiado. Todo ello pensando en un sp500 x 2 porque el Monstruo es demasiado volátil.

Como lo veis, le veis sentido(si/no)? Veis riesgo exagerado? Ecuación riesgo/beneficio?

Oportunidades como el Covid no se si volveremos a ver, pero bajadas del 30% seguro. Ahí es cuando hay que quemar las naves.

Opciones o margen son las opciones más “sensatas”, si no dispones de liquidez. A Buffett no le hacen falta…

El riesgo depende del total de la cartera. Si no sobrepasa el 20% de todos los activos, yo le veo muy bajo riesgo. Si lo haces con el 50%, si.

Sería pensando en una inversión de alrededor de un 5% solo de las inversiones totales. Ahora estamos en cierta complacencia pero antes o después de las elecciones de EEUU habrá algún pánico transitorio. Si gana Kamala veremos si implementa la subida brutal de impuestos, incluyendo a los beneficios no realizados en mercados e impuestos a las grandes corporaciones, así como si gana Trump su impredecibilidad sobre lo que vaya a hacer.

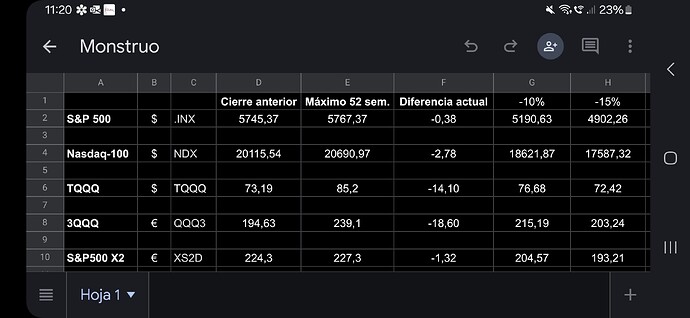

El monstruo es un 3X del Nasdaq100.

El vampiro de doble colmillo sería el SP500 2X.

También dá buenos mordiscos si lo sabes manejar.

Estoy en ello, manejando idea, escenarios, estrategia(entrada y salida también),…

Un día mas:

1.-Una subida mas del monstruo.

2.-Un nuevo máximo de FICO.

3.-Un nuevo impuesto.

Que aburrido…

Hay que pensar en nuevos proyectos que “es juernes”.

Como te lo montas @JOSELUIS

Me conformo con pequeñas cosas pero muchas veces…sobre todo disfrutar de los míos.

El mundo en el que vivimos avanza a pasos agigantados. Las nuevas tecnologías y el trabajo absorben demasiado de nuestro tiempo, tenemos demasiadas tareas en la agenda(sobre todo mi mujer) que tanto ella como yo nos planteamos reducir a partir de Enero de2025 ya que acabamos de superar los 60 y el tiempo no se compra. Disfrutar más a menudo y sin tantos condicionantes de amigos, padres, hijos, nietos, viajes en pareja, …

Los etfs apalancados funcionan muy bien en mercados alcistas; pero en los bajistas son un desastre y, en los mercados laterales también pierden bastante.

Comparando el agq (plata x 3) con el slv (precio plata) , a finales del 2.008 el agq estaba sobre los 52$ y el slv sobre los 10$, ahora el agq está sobre los 41 y el slv sobre los 28. El slv casi triplica su precio, mientras que el agq está por debajo de su precio original. Si a eso le añadimos que los máximos fueron los 764 para el agq y los 46 para el slv, vemos que el slv está todavía en pérdidas pero el agq casi no vale nada.

Y eso que la plata ha salido del lateral y está alcista.O sea, se necesita un mercado muy alcista y prolongado para invertir en los etfs apalancados

Más que mercado alcista, tiene que ser un producto con una alta rentabilidad.

¿Por qué? Porque solo en comisiones e intereses se te puede ir un 5% perfectamente al año. Si le sumas la inflación, el producto ha de rentar como mínimo un 8% anual para “empatar”.

El Monstruo ha hecho rentabilidades de doble dígito desde la burbuja de las puntocom, de ahí que su revalorización haya sido positiva.

Estoy mirando el vídeo de Llàtzer. Respecto a los ETF apalancados, se equivoca porque se ponen límites a la volatilidad. Un apalancado 3X deja de operar si baja mucho el índice subyacente, y menos, si el índice subyacente baja del 33% que supondría ir a cero el apalancado.