Mucha calma…

![]()

![]()

![]()

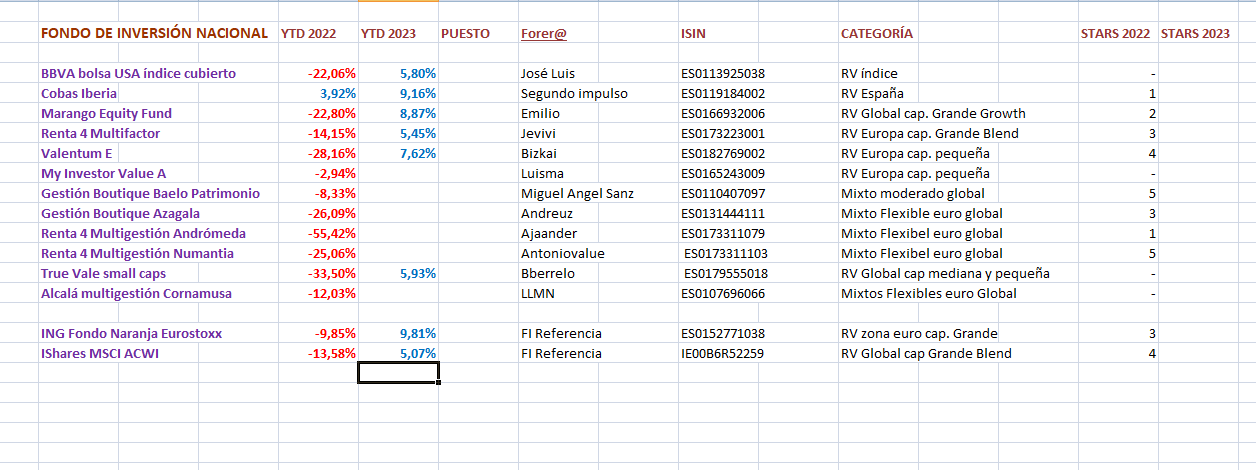

Faltan todavía algunos. Si alguién tiene datos de ellos los aporte, pero creo saldrán a ultima hora de la tarde.

Va ganando la indexación del fondo naranja a FGP por poco pero quedan datos de fondos importantes.

¡Buf! Los fondos de referencia son auténticos titanes a largo plazo. Como alabanza a @JOSELUIS me parece perfecta su elección: El ING es caro pero muy accesible, y el MSCI ACWI elimina muchos sesgos de su hermano.

¡Seguimos atentos!

Yo elegi el ACWI el de ING creo fue @Bizkai " somos equipo todo el foro"

Los número no engañan.

Queda algún fondo que lo puede superar en Enero veremos mañana con todos los datos.

No parece que hoy vaya a ser mal día para estar en Numantia Patrimonio Global.

La cuarta posición es FAES, un value, value… con paciencia.

FAES buena empresa, gestión prudente que avanza con paso firme pero ahora su cotización en horas bajas, quizás por el tema bilastina en China que ha estado cerrada a cal y canto. Personas de mi entorno dentro de ella.

Vamos con el cierre de Enero, emularé un símil ciclista compuesto por 12 etapas y cuatrimestralmente haré un balance algo más profundo para compartir y debatir con ustedes lo que proceda.

Primera etapa de la gran boucle y sorprendentemente arrancamos con fuerza, a gran velocidad en un potente mes que arroja una rentabilidad media de nuestros fondos elegidos entre el 7-8.5% de media.

A cola y un tanto descolgado Baelo con +3.55%, un fondo mixto que trata de evitar altas volatilidades y a largo plazo suele conseguir unas rentabilidades decentes pero dificil que no imposible que pise el podio en Diciembre. Que está primera etapa haya llegado el último no significa gran cosa. Si levanta la mirada ve el culote del MSCI ACWI con +5.07%, un indexado de referencia al que los emergentes lo lastran y no acaba de despegar para codearse con el MSCI World al que tanto admira el gran pelotón aunque en esta edición no participe. El ACWI es la eterna promesa pero sin dejar de ser referencia en cualquier competición multicolor.

Renta 4 multifactor, el fondo que patrocina jevivi también sufre en la parte trasera del grupo con una rentabilidad de +5.45%. Tiene en común con este grupo trasero al que añadiríamos el BBVA Bolsa USA divisa cubierta con +5.80% pedalear con sus piernas grandes empresa mundiales de la RV y al que la cobertura de la divisa, en el caso del BBVA apenas ha afectado estando este mes que cerramos el euro bastante tranquilo. No obstante es de esperar que estos grandes del mercado en meses bajistas resistan las curvas mejor que las small caps.

El décimo por la cola True Value Small caps con +5.93%, primer fondo de pequeñas empresas que aparece visto con nuestra cámara trasera mientras avanzamos posiciones con la moto por el arcén en busca de la zona media y alta del pelotón. Sorprende un tanto ver al fondo del Youtuber Alejandro un tanto descolgado del grupo de cabeza, ya que en esta primera etapa los fondos de autor que tienen en su base inversora pequeñas empresas, han sido los más beneficiados por las circunstancias de una salida tan fulgurante en esta gran vuelta. Por delante de True value small caps, Valentum con +7.62% otro mixto peculiar cuyos directores de equipo Chus y Luis son capaces de todo con una estrategia que rebusca y maneja diversas maniobras que con el tiempo pueden sorprender a cualquier rival.

En la zona media alta, Myinvestor Value, el fondo del joven pero experto vetrano Val Carreres con +8.04% que sigue la estela de Marango que se sitúa en la posición séptima con +8.87%. El Fundsmith español lo ha hecho muy bien en esta primera etapa, teniendo en cuenta que está compuesto en su práctica totalidad por grandes compañías, a las que por lo general les cuesta más coger el ritmo de inicio cuando se parte con tanta velocidad. A Cobas Iberia con +9.16% lo podemos ver también, en este grupo que vigila de cerca la cabeza. El veterano Paco Paramés siempre atrae al gran público y no podía faltar a esta gran competición por etapas. A pesar de su pasado reciente decepcionante, el que tuvo retuvo y ahí está, peinando canas pero codeándose con la nueva savia.

El quinteto de cabeza se distancia un poco del resto y está formado por los aspirantes a pata negra del mercado y llamados al gran reto de batir al veterano ING Eurostoxx que va en tercera posición con +9.81% acariciando los dos dígitos y que de momento es la gran referencia a vigilar y batir. Podemos ve en el quinto puesto a Cornamusa, el fondo del joven ingeniero Carlos Aizpurúa, auspiciado por nuestro forero LLMN que avanza firme con un +9.26% con un ramillete de empresas básicamente de pequeña capitalización y que entre sus bazas puede estar el tamaño del fondo que le da cierta agilidad y rapidez de ejecución respecto a otros. En el cuarto puesto Azagala, ese fondo mixto de nicho claro y personal de Dani Tello que lleva un +9.79%, el cual juega la baza del crédito junto a empresas pequeñas de RV. Sorprende un mixto acariciando el doble digito pero D. Tello ha saltado a la gran vuelta tras muchos años en la pomada inversora en diversas facetas.

En el podio tenemos al ING Eurostoxx, un veterano que no se queda atrás con +9.81% y que junto al ACWI son las referencias a batir. Salió muy fuerte Europa y esto no es como empieza sino como acaba al cruzar la meta allá por el 31 de Diciembre. Y en las dos primeas posiciones van con +10.44% Andrómeda Value el fondo de Flavio Muñoz que se dio el castañazo en 2022 con -55% y ahora quiere revertir a la media para hacer olvidar los comentarios de sus detractores. Es muy difícil estar siempre en cabeza y esa lección de 2022 ha sido para ellos y sus partícipes un sufrido aprendizaje desde el fondo de la clase. Y nuestro líder virtual y ganador de esta primera etapa es Numantia con un sensacional +13.20%, ese fondo muy a lo americano, flexible y dirigido por alguien que adora liberar su adrenalina a través de tuiter, Emérito Quintana, otro ingeniero Cántabro que unipersonalmente lleva tras el esfuerzo de sus piernas un Fondo y un Plan de Pensiones. Criticado a más no poder por su exposición en redes sociales pero al que no le entran ni las balas y prueba de ello es ese +13.20% con el que toma distancia y avanza firme.

Buenos días @JOSELUIS

Interesante símil ciclista que estas haciendo:

Esta primera etapa ha sido en bajada pronunciada a “tumba abierta”, después de un puerto de montaña de categoría especial (año 2022, desastroso).

Veremos cuando se acabe el impulso y viento de cola, puesto que rentabilidades mensuales por encima del 10% supondría un +120% anual, (algo improbable por no decir imposible).

Ahí, cuando vuelvan los puertos de montaña de 2ª y 3º categoría (que seguro que aparecerán a lo largo del año), es cuando veremos la cintura que tiene (mi propuesta y como se comportan la del resto de compañer@s)…

De todas formas no me importaría quedar en el puesto 14 “farolillo rojo” y tener una rentabilidad anual del +60%.

Un saludo de JEVIVI.

Un resultado excepcional. Maniatado por mis irrisorios planes de pensiones, los cuales no puedo vender, el año pasado decidí traspasarlos a Numantia. La verdad es que me suscita mucho interés su trabajo, y lo está haciendo bien, a tenor de los resultados.

Este mes de Enero me he quedado descolgado y al ladito del coche escoba ![]()

![]()

![]()

Un empujoncito y me recupero, confio en la bici

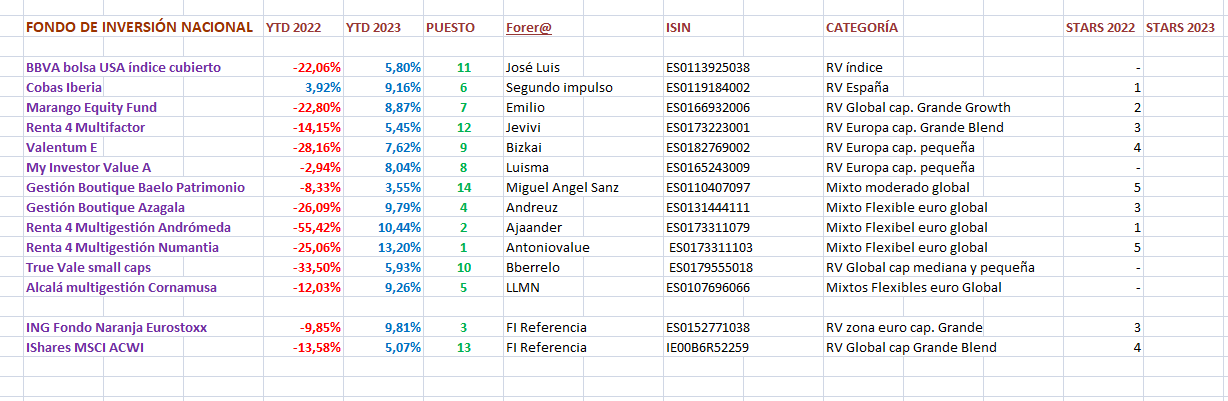

A dos jornadas para el cierre de la segunda etapa, sigue en la cabeza Numantia( +15%) de Emérito Quintana y chupando rueda Andrómeda(+14%) le aguanta el ritmo de muy cerca. En unos días comentario a la segunda etapa de esta boucle a 12 etapas a cual más interesante.

¿Llegará la pájara a la indexación?

Todo esta por ver pero de momento no decepciona el Fondo naranaja Eurostxx +12% mientras el MSCI ACWI con un escaso +5% se mantiene en la parte trasera pero sin perder contacto con el grueso del pelotón. De momento los emeregentes del ACWI, no le surten de energía a través de los bidones y geles varios, necesarios para intentar mantener el ritmo de cabeza con el objetivo a corto plazo de no perder de vista el culote sudoroso del lider.

Acabamos Febrero, desde el punto de vista global de la bolsa sin pena ni gloria pero como dice el gran Buffett(Prohibido decir tito) las buenas inversiones son aburridas.

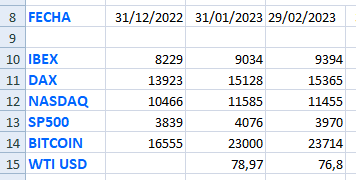

Mientras se producen en las siguientes 48-72 horas los ajustes de los precios finales en los Fondos a examen, vamos a hacer una breve reseña global sobre lo que ha ocurrido en los mercados, para ello pongo estos datos que personalmente utilizo para hacer comparativa con mi cartera de fondos y acciones.

- El Ibex con dividendos en máximos históricos en parte debido a la subida de tipos, el aumento de los márgenes bancarios que avanza con pasos de gigante a consta de los hipotecados a tipo variable y los nuevos a tipo fijo a los que no darán mucho aire sino que los van a crujir. Solo un fondo hispánico como Cobas Iberia tiene su foco en la región aunque será clave su peso y acierto bancario entre otras vicisitudes.

- El DAX avanza también. Aunque no esté el dato, el euro ha cedido en Febrero de 1.10 a 1.06. Europa mejora respecto a Enero mientras vemos que Nasdaq y Sp500 ceden ligeramente respecto a Enero. A simple vista la reflexión inicial es que si Numantia que encabezó Enero y que lleva un 65% de bolsa USA sigue en cabeza, será porque su gestor Emérito lo hace muy bien entre asignación, rotación y visión pese a las críticas varias que recibe en las redes. Dame pan y llámame tonto dirán sus partícipes. No será fácil mantener la primera posición con un Eurostoxx pisando los talones. Andrómeda con un 93% en USA también será sometido a un duro examen en la asignación de activos frente a los índices para ver si es posible mantener esa segunda posición con el descenso mensual del Nasdaq.

- Bitcoin se estabiliza, poco importa pero esta ahí.

- El crudo cede algo, prácticamente un 1,5% que es nada en un producto tan volátil. El sector sigue despertando expectativa en espera de navajazos callejeros de suburbio para conseguir gas y crudo a buen precio cuando china este abierta al 100%. Esos barcos fantasma sin GPS y con seguro dudoso de sus cargas son objetivos de estos pandilleros de moqueta, lujo, habanos y wiskis de salón.

Excelente resumen, y me parece un buen escenario para la inversión, sobretodo después de un 2022 bastante aciago.

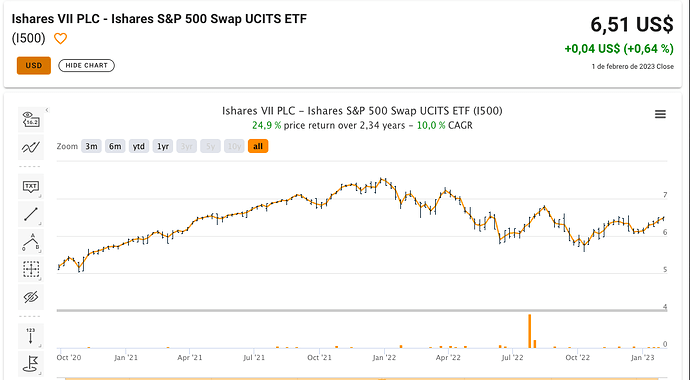

Segunda etapa de la gran Boucle, donde la lucha titánica entre stock pickers, indexados y mixtos no cesa. Febrero ha sido una etapa más corta pero en la que por momentos se ha ido a más velocidad al recorrer el macizo central con puertos que enlazan subidas y bajadas sin dar respiro a los participantes. Ha sido la debilidad para los valores de calidad del SP500 como Coca, Cola, Mac Donalds, 3M, etc. y los fondos que las acompañan frente a los cíclicos y Value que pululan por el eurostoxx50. Ante toda sorpresa, en líneas generales los competidores europeos han superado en la meta a los americanos. Mención especial para el lujo, ya que la gente sigue aspirando a esa posición social, ese estatus, muchas veces de querer y no poder cuyas empresas están en el viejo continente y las encabezan Louis Vuitton, Kering y Hermes.

Nos ponemos en contexto con un gráfico.

El Eurostoxx 50 con un 57% de empresas cíclicas(Energéticas, gigantes del automóvil, …) junto al lujo mencionado han superado Febrero en verde tras un Enero acelerado más de la cuenta. Por contra el SP500 con la mitad de cíclicas que Europa, con solo un 27% y al que le han pesado como una gran losa los tipos altos, ha cedido terreno con una inflación galopante cada vez más cerca del cogote. De momento el corto plazo es Europeo aunque la teoría y el gráfico dice que a largo plazo se impondrá el SP500. El CORE mundial de las empresas del SP500 no ha sido suficiente para cerrar en positivo el mes, a lo que añadiríamos un Nasdaq también que ha flaqueado quizás en espera de la llegada de esa nueva era de la IA y otras tecnologías disruptivas, no vistas de momento salvo muy a lo lejos, pero que tarde o temprano alcanzarán un hueco preponderante en el mercado. ¿Será caballo ganador EEUU al cierre de Diciembre, corrigiendo el diferencial actual? Lo veremos al cierre de la carrera allá dentro de 10 meses.

Vayamos con la etapa. A destacar que de los 14 participantes siguen 6 por encima del doble dígito con solo dos etapas registradas hasta el momento. Destaca en la cabeza con el maillot amarillo Emérito Quintana del Equipo Numantia que no flaquea aunque lo haga el SP500 y tener su cartera muy vinculada a EEUU, le sigue de cerca la promesa hecha realidad que se llama Carlos Aizpurúa del Equipo Cornamusa que ha saltado de la quinta posición a la segunda. Termina el pódium temporal Flavio con Andrómeda Value que no pierde comba olvidando el triste pasado de la competición de 2022. En cuarta posición, muy de cerca de este triunvirato temporal, se acerca el gran Paco García Parames con un equipo humilde, Cobas Iberia. El que tuvo retuvo y Parames, con canas, a la vieja usanza, con el sudor chorreante de los hidratos de carbono digeridos de los pastelitos de arroz que recoge en los avituallamientos, ve muy de cerca a estos 3 jóvenes que se quieren hacer un hueco en el mundo legendario de los gestores particulares.

El primer indexado referencia y a batir en esta larga carrera, aparece en el puesto quinto, es el ING Eurostoxx50 que con un +11.82% y sin despeinarse apenas amenaza a los gestores particulares. Y con doble dígito también, tenemos al siempre amable Dani Tello, que es capaz de con un fondo Mixto como es el equipo Azagala estar viendo no muy de lejos los culotes de los líderes virtuales y candidatos al podio. La baza del crédito bien gestionada, a largo plazo puede dar mucho de qué hablar en esta gran ronda ciclista.

En la zona media, vemos a gestores y equipos de fondos no exentos de calidad como en toda gran ronda: Marango, MyInvestor Value etc…y en la cola del pelotón y que empiezan a perder la rueda, en la posición 10 a un Alejandro Estebaranz que con su True Value Small caps, va sufriendo en un entorno que a priori le sería favorable con solo un +5.36%. En el puesto 12 Ishares MSCI ACWI, el indexado al mundo mundial, con emergentes y amagando con meter en su equipo países frontera de muy dudosa calidad al que las injerencias de Putin, Lula y demás faunos que no proporciona estabilidad ni seguridad jurídica lastran, viajando con el tubular desinflado, llegando a los puntos de avituallamiento donde apenas encuentras buenos alimentos. En lugar 13, un sorprendente BBVA Bolsa USA índice cubierto que cae de la posición 11 a la 13 debido a 3 factores: el débil, que no mal comportamiento del SP500, la debilidad del euro al llevar la divisa cubierta y unas más que dudosas comisiones que hacen que el cuadro que soporta al ciclista sea como llevar a la espalda una mochila con piedras.

El farolillo rojo lo lleva en esta ocasión Antonio Rico del equipo Baelo, un fondo mixto con mucho peso de acciones del SP500, algo de Reits, oro y Renta Fija europea vinculada al Bund Aleman. Este es un fondo que intenta conjugar rentabilidad con baja volatilidad y lo mismo que en los recientes años malos lo ha hecho francamente bien, su juventud en medio de estos colosos ciclistas es de incertidumbre ante el reto de recuperar terreno perdido. Antonio pedalea como aquel que no se despeina pero a ritmo constante y, es capaz de con una cadencia sosegado doblegar a algún ciclista cuando lleguen las pájaras por agotamiento.

Y esto es todo, en Marzo haremos algo mención a los directores de equipo, que tiene su mérito el elegir un buen lider de equipo, ahora con las ausencias de Indurain Buffett y Contador Munguer.

Ya el crudo Wext Texas por encima de 80 billetes verdes de Benjamin Franklin. Un leve 80.10 pero barrera tocada.

El euro recuperando y la subida de tipos del BCE de la semana que vienen lo puede impulsar también otra vez al 1.10

Al año que viene ya están diciendo que empezarán a bajar los tipos de interés poco a poco.

Brotes verdes. Nunca mejor dicho.