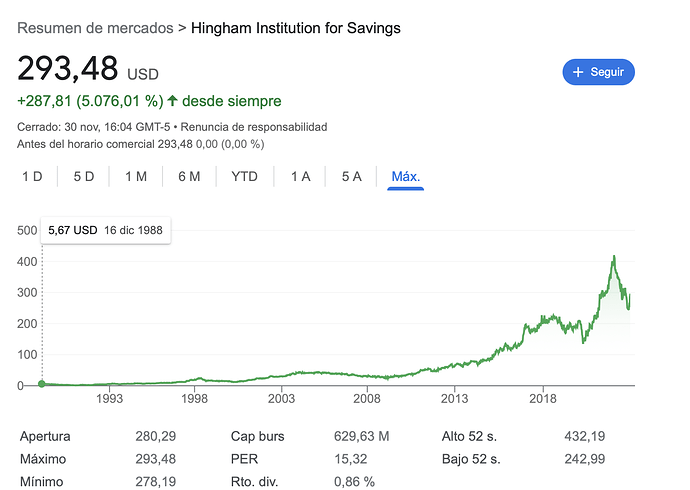

Lo comenta @davidblanco en su libro, todavía hay algún banco bueno. Eso si, no está en el bananero:

Hingham Institution for Savings (NASDAQ:HIFS - 530 millones de dólares) es un pequeño banco regional con sede en Hingham, Massachusetts. La actividad principal del banco es la concesión de préstamos hipotecarios comerciales y residenciales. A diferencia de los bancos más grandes e incluso de la mayoría de los otros bancos pequeños, Hingham Institution for Savings (HIFS) mantiene sus operaciones muy simples. El banco se fundó en 1834 y, tras 188 años de operaciones, es uno de los bancos más antiguos de Estados Unidos.

“La banca es un negocio muy bueno, a menos que hagas cosas tontas”. - Warren Buffett

A 30 de junio del año fiscal 22, el 80% de la cartera de préstamos de Hingham eran préstamos inmobiliarios comerciales y otro 14% de los préstamos eran préstamos inmobiliarios residenciales. Junto con algunas operaciones de depósitos comerciales y personales, esa es la extensión principal de las operaciones comerciales de Hingham. Para asegurarse de no hacer ninguna tontería como la que describe Buffett, el equipo de gestión evita casi todos los aspectos del banco típico. Hingham hace tres cosas, y en su mayor parte, sólo una, y lo hacen realmente bien.

Hingham es un banco de propiedad familiar, con personas con información privilegiada que poseen alrededor de un tercio de las acciones en circulación. En 1993, la familia Gaughen tomó el control del banco y lo convirtió en el banco de alta calidad y extremadamente eficiente que es hoy. El equipo directivo está muy centrado en reducir los gastos generales y minimizar las pérdidas de préstamos. Mientras ha estado bajo el control de la familia Gaughen, Hingham ha obtenido unos resultados excepcionales. Desde 1993, los accionistas han obtenido una rentabilidad anual del 16,5% sin tener en cuenta los dividendos. Durante ese tiempo han compuesto el valor contable a un ritmo de ~11,5% anual y han tenido un ROE superior al 10% todos los años excepto en 2006 y 2007. Han seguido siendo rentables todos los años, incluso durante la gran crisis financiera (GFC) mientras la mayoría de los bancos apenas sobrevivían.

Hingham ha demostrado una excepcional asignación de capital, capacidad operativa y rendimiento financiero desde que la familia Gaughen tomó el control. La dirección ha sido muy pública en cuanto a su exitosa historia financiera, ya que muestra sus resultados financieros desde 1990 en cada informe anual. A los accionistas se les muestran los activos, los préstamos netos, el valor contable por acción, los beneficios por acción, el rendimiento de los fondos propios y el ratio de eficiencia durante 32 años. Les desafío a encontrar otra empresa que sea tan transparente con los accionistas como Hingham.

Al tratarse de un banco de tan alta calidad y con un historial excepcional, es posible que se pregunte si eso se ha valorado y si la empresa está quizás sobrevalorada. Durante la mayor parte de las últimas tres décadas, Hingham ha cotizado a un múltiplo superior al de otros bancos regionales, y con razón. A menudo cotiza a 1,6 - 2,0 veces el valor contable, pero ocasionalmente el mercado crea un entorno en el que Hingham se acerca a 1 vez el valor contable. La CFG y el covid-crash son dos periodos recientes en los que esto ocurrió. En la actualidad, con la rápida subida de los tipos de interés, los inversores pueden tener otra oportunidad de este tipo.