Pues la idea original, ahí va, con más miedo que vergüenza

Empece en Jun 2020, por los 303$ del SPY.

En la mayor parte del tiempo se ha estado en liquidez (incluso con opciones compradas con lo que cualquier caída fuerte hubiera sido muy rentables) y como mucho en algún momento estuvo a 1/4 invertido.

Para cálculos sin trampa ni cartón, lo vendido se calcula por el 100% de lo comprometido (nada de margen), sin apalancar obviamente y la rentabilidad es sobre el total de la cartera.

Una frase que me gusta mucho es que esto se mide en gallinas. Las que entran por las que salen.

Este Blog va a intentar ser algo práctico, con extractos de la demo TWS de lbBrokers para que se vea la versatilidad de las opciones como fuente de ingresos y limitación o gestión de riesgos.

Entradas y salidas semanales no en tiempo real para que nadie se tiente de seguirlas. La labor es meramente didáctica y divulgativa en este momento de mi vida.

Formación sobre opciones hay millones de horas en Internet, no voy a perder vuestro tiempo en eso, mas adelante creare entradas con mis ideas de inversión o bien algunos recursos sencillos para formación.

Como disclaimer mi firma: Este hombre, por una parte, cree que sabe algo, mientras que no sabe [nada]. Por otra parte, yo, que igualmente no sé [nada], tampoco creo [saber algo].

Scio me nihil Scire, Solo se que no se nada.

Y sin más rollos, que tiendo a enrollarme, la primera cuenta demo:

La abrimos con 100.000€, un nominal alto por el tipo de activo que quiero mostrar en primer lugar (y para que nadie intente seguirla per se, luego probare poner más cosas).

Su nombre DU4323776.

Va a operar el ETF SPY que todos conoceremos, replica al SP500 y es de reparto de dividendos (históricamente entorno al 2% anual repartidos trimestralmente).

Gastos: 0.095% anual.

Ficha:

https://www.ssga.com/us/en/individual/etfs/funds/spdr-sp-500-etf-trust-spy

Personalmente y teniendo el nominal, es una de las mejores maneras de estar en el Mercado Usa, con mucha seguridad y, a pesar de las caídas de Dic18 y Mar20, relativamente “tranquilo”. De hecho su Volatilidad y el pago de primas no suele ser muy alto por esto mismo, pero es una buena forma de diversificar una cartera grande (como primer ejemplo)

Liquidez alta de opciones (como casi todo en Usa) y vencimientos a la carta cada 2 o 3 días, aunque me voy a centrar en semanales (Viernes) para simplificar.

Para no jugar con ventaja no voy a empezar el Blog en una gran caída, sino en un punto de mucha incertidumbre y relativamente cerca de máximos. Se trata de adaptarse a lo que nos mande el Mercado y para ello las opciones son un gran instrumento.

Hoy he visto una buena oportunidad en esta caída y he cerrado la primera operación.

Para no extenderme demasiado en esta primera entrada, vendimos 1put SPY 303 para el viernes el 26Jun. La prima es muy, muy alta al estar cerca de dinero y estar el mercado muy nervioso hoy. Es un 1.05% por un par de días, no muy normal, pero en el Volatilily Lab se ve porque.

Nos estamos comprometiendo 30.300$ del capital (1/3 de la liquidez). Y hacemos el cambio del €/$ para ir viendo la evolución más fácil de la cartera (además lo considero una diversificación si tus ingresos son en € tener una cartera de $).

Operación de conversión €/$ a 1.127 y comisión la pone en $ pero se cobro 2€ (divisa base por defecto)

DU2343776 SLD 99,990 EUR.USD 1.12706 USD FXCONV 18:37:28 2.25

Tendríamos 112.694,8$ y 8€

Venta de opción

Cuenta / Sold / nº / ticker Fecha strike Prima Mercado Hora Comisión

DU2343776 SLD 1 SPY Jun26'20 303 PUT 3.18 USD EDGX 18:38:20 1.09

Ingresamos 316.91$ (en la TWS cartera te lo da redondeado)

La demo tiene algunas limitaciones a la hora de datos de mercado, exactitud gráfica, no accede al modo NAV… Pero iré presentando los datos de manera que sean fáciles de entender, no es una cuenta al $ct sino para ver una evolución.

Aquí una de los millones de análisis, laboratorios, graficados de IbB para las opciones. Da una idea de los puntos de VI, interés abierto.

Es un diario de operaciones reales, para manejar claramente una cartera. Quizá se podrá poner una cartera B&H, una de VI altas, coberturas… Más adelante profundizaremos en los temas.

Pues esa es la explicación de la idea. Entiendo encaja bien en el hilo iniciado por @jaralm

Las operaciones han sido desglosadas en el blog y en Rankia, no tiene sentido ponerlas todas ahora, ni remitiros al blog. Simplemente expongo un poco la idea y se ve por donde se va.

2020 acabo con 117.512$ siendo muy conservador y estando muy cubierto (sobre el 8% anualizado, pero eso no importa ahora, hay que lidiar con más movimiento que hasta ahora).

2021, lleva un buen, al estar tan cubierto, implica que se sacrifica mucha rentabilidad. Pero ante una corrección (o varias), se ve en realidad la ventaja de reducir el drawdown y si de verdad el mercado cae se verá la enorme ventaja de entrar y salir con opciones respecto a estar simplemente indexado.

Espero os guste y gracias por la acogida. De verdad, hay un ambiente excepcional en el foro.

Bueno pues ayer publiqué esto (con mucho ojo ya que veía algo de verde  ) y toca defender las posiciones abiertas:

) y toca defender las posiciones abiertas:

En principio tras el susto de ayer y viendo el Vol Lab me inclino por pensar que el mínimo de esta semana lo hemos visto, pero como la convicción ciega en esto no existe nunca hay que ir protegiéndose.

Ayer (sería el 3 marzo), deje adjudicar la 388$ y le vendí una call para el viernes. En 387$ porque en esta no espero excesiva ganancia tras la prima de adjudicación (seria dejarla irse casi a la pre).

El Bº debería venir en la put vendida, también al viernes a 387$. Se podría haber sacado más, pero como siempre digo, en esto se ve lo real del blog. No se pillan ni máximos ni mínimos, solo intento acotar extremos razonables. Incluso si hubiera un rebote hoy no descartaría cerrarla.

Seguimos guardando como oro en paño la put comprada para el 19 marzo. Es la que nos garantizaría que pase lo que pase, al menos un paquete se vendería ahí y podríamos gestionar la bajada o el crack con cierta seguridad teniendo más de dos paquetes intactos de liquidez.

Cartera

Lo comentado, sin más.

La importancia de la Volatilidad.

Como en todo análisis y más en la inmensa TWS de Interactive, podemos tener miles de datos, escáneres, alarmas o gráficos. Ahora mismo todo parece indicar que ventas de opciones por encima del 1,1% de VI nos debe llevar a buen camino. La Hª a 30 y 100 días parece controlada y no experimenta tensiones que si se han visto en otros movimientos más fuertes del SPY.

Siempre he defendido que la inversión no ha de ser una sucesión de mantras estáticos, más hoy en día, que tenemos acceso desde el ordenador a todo tipo de herramientas profesionales. Creo que en el día a día hay que valorar situación, fundamentales, técnico… No tenemos folleto al que ceñirnos.

Análisis técnico

Si técnico. Las máquinas usan el técnico, algos programados por humanos… no siempre se cumple, ni me veo capacitado en tiempo ni formación para ello, pero los gráficos están ahí. Recordatorios de movimientos pasados que pueden trazar puntos importantes de movimientos futuros.

Y la ventaja de las opciones respecto al trader, es que no necesitas acertar movimientos al tic, solo mantener tus operaciones dentro de una campana de probabilidades aceptable.

Y no solo puedes operar en las dos direcciones simultáneamente, sino que puedes montar estrategias mucho más complejas que el típico corto/largo.

Las opciones son un producto casi imposible de dominar por el número de variables, pero muy sencillas de utilizar con unas mínimas precauciones y conceptos claros.

Espero @QA-Admin sea el formato correcto y no sean muy pesadas las entradas así.

Si hay algo que cambiar/mejorar me decís o hacéis que esta es vuestra casa.

Gracias.

Gracias a ti por las aportaciones y por venir!!

Hoy ha sido un gran día en la demo. Aun un 24h después (y con bastante miedo) la marea paso al verde en un gran momento y vuelvo a estar 100% de liquidez.

Mañana haré un hilo con calma, pero 120.096$ han tenido la culpa de irme 100% liquidez. Un 6,5% metido en la cuenta en 254 días (anualizado se va al 9,4%) que hay que recoger.

Está el mercado en modo muy loco Iván, a la comprada le quedaban 14 días, pero si volvemos a máximos repetiré la jugada para Abril. Si no, reevaluare.

Pero desde 0. Ventaja de este método, podemos ir de 390 a 380, con mínimos en 370 y hacer dinero.

De todos modos el SPY en semanal aun roza la sobre compra. Cuidado.

Para hacerlo bien, deberíamos quitarle todos los años el 21% de las plusvalías a la cuenta simulada, y “entregárselas dadivosamente” al Fisco, para que puedan seguir creando chiringuitos varios y contratando más expertos y asesores…

Poca capacidad de cruce tiene la agencia sobre estas cantidades en derivados…

Si no se ve, todo cuadra. Si cuadra no se ve

Y tal y tal

Ya me extrañaba a mi que los traders estén pasando las plusvalías todos los días a la DGT…

Ummm dependiendo donde me jubile

Los FI se traspasan (hoy en día, sin coste) pero también en su momento tendrán un coste fiscal quizá exit tax mas exigentes si quieres irte (quien sabe?)… Y al tipo superior si ha ido bien. Pero su coste principal no es la comisión, es toda la parafernalia fija.

Todo hay que valorarlo.

Hay paraísos para el ahorrador, que no fiscales (como he ido siguiendo a Librestado con regularidad) o bien sociedades mucho más sencillas de montar que aquí para gestionar tu capilla (tipos max 10%) o bien sicav’s o compartimentos donde hasta que no se extrae el dinero (y puede ser por salario por ejemplo) no tributa…

Soy opcionero, opciones hay miles

@jaralm el problema ahora es el intercambio de datos. Ya es mundial y por big data. Complejo es que le pongan a un técnico decenas de hojas de operaciones, aperturas, cierres, divisas, particularidades… Pero tenerlo, tienenlo.

No creo que sea tan fácil obtener los datos de otra entidad. Como mínimo necesitarán una investigación u orden judicial…

No, en IbB o los brokeres Usa habituales les pasan por el CRS los datos fiscales del año.

Otra cosa es que no llega para el IRPF y que sepan/quieran interpretarlo.

¿En qué consiste la Normativa CRS? | CTI Soluciones.

De todos modos son datos de una interpretación complicada más allá del extracto del broker. Si te da la divisa FIFO, quitas algún gasto que no se puede incluir y poco más, la obligación fiscal estaría al 99% correcta.

Siempre y cuando Hac quiera, no cambie de opinión o simplemente quiera revolver.

Lo de la Hac española ha alcanzado extremos bastante irreales esta década desde que deje la carrera. Pero es lo que hay.

Bien, hasta 250.000 $ libres. A partir de ahí, repartido en 3-4 brokers…

La agencia va a lo fácil . Va a lo “normal” o a “lo habitual” . Al cruce automático.

Si no saltan descuadres automáticos o si no te están investigando (a ti o a tu entorno ) pasan ampliamente .

Por otro lado un inspector me comentó una vez, (refuerza esta idea) que en tema derivados la estadística va a favor de la agencia : la mayoría pierde pasta (curiosamente está se declara espontáneamente Jajajaja) y se escapa “solo “ un 20% de las cuentas.

Estadísticamente , no menean una tecla por la relación esfuerzo /recompensa

Y abundando : derivados nacionales no son muy “normales “ ni “habituales “

No te digo ya , si tú broker está fuera …

Y ojo , si quieren , te cazan .

Pero ya si eso

Cada vez somos más para perseguir…

La entrada de hoy resulto un poco larga, pero es comprensible, ya que intente explicar un poco el porqué había ido todo a liquidez. Se descoloca poco y creo mejor ponerla aqui en este pequeño reducto de opciones. Sin mas:

La tarde de ayer comenzó con unos muy buenos datos de empleo en USA. Verde intenso en la casilla de salida. Hoy voy a extenderme un poco más en la explicación y en mi visión de lo que está pasando.

¿Y qué sucedió?

Pues que en realidad nadie sabe explicar donde estamos.

USA esta en pleno empleo, el 6% es un número que no estando al 100% la economía, indica que tras la vacunación y hacia el verano (si allí hay plena reapertura) volveríamos a los mínimos históricos.

Se acercará al 4% de nuevo. Pleno empleo.

Ahora tras un sesudo análisis macroeconómico:

Ese arte que han perfeccionado los economistas para explicar hechos pasados sin poder nunca explicar la guerra presente.

La conclusión es que empieza la inflación, no se sostienen para la FED tipos tan bajos, suben los bonos, sube la MM, sube el Balance de los BC, baja el paro, sube la bolsa con menores beneficios empresariales que en 2019…

Datos muchos de ellos contradictorios con la Tª clásica, que hacen muy difícil evaluar economías altamente intervenidas.

De un grande que anda por la red (y no se le olvida, se te echa de menos amigo si nos lees)

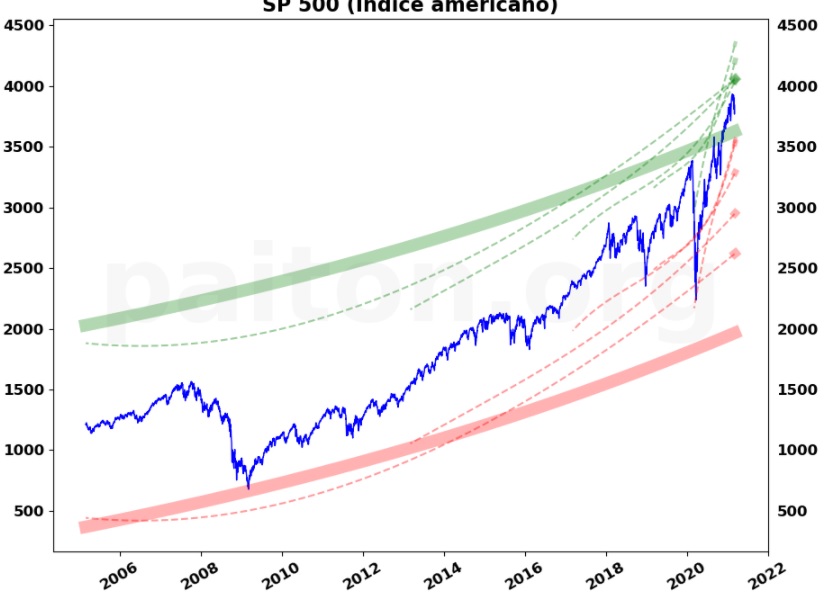

https://www.paiton.org/index.html

Ambos seguimos con mucho detalle el tema parabólico y es un tema poco publicitado/explotado. La amplitud que él da para este movimiento parece extrema, pero nos es muy interesante para “acotar” en que rangos me movería en la campana de Gauss dichosa.

Y con eso tan importante gestionar liquidez, plazos, entradas extremas…

Y me quedo con uno, nuestra VI

Solo esta indefinición hace que ante un gran dato el SPY, un monstruo que mueve cientos de miles de millones de $, vaya de 383 a 371 y de nuevo a 383 en un mismo día. Duplicando estas semanas el volumen diario de negociación, hace que se me pongan los pelos de punta.

Sigo esperando los datos reales de ganancias del Q1 2021, a ver si han mejorado sobre los de 2019. Donde recuerdo cotizaba ya a múltiplos exigentes por los 330 (y los earnings reales andaban por el -30%).

Como he comentado, todo esto es una opinión muy personal. Se podrían hacer miles de matices y seguro estoy errado en muchas cosas, pero estos vaivenes no son solo por la intervención de la FED, nadie sabe con certeza donde estamos.

Lo importante, las gallinas. ¿Dónde están mis gallinas?

Al final solo importa una cosa. Ganar dinero.

Tanto dinero ganas, tanto vale tu teoría. Ahí se desploman muchos sistemas teóricos, donde el tener razón no se plasma en unos rendimientos.

Podemos ponernos traje y gomina, hacer explicaciones de horas en sesudos análisis de mercados, pero esto se trata de rendimiento. No de tener razón.

Ayer en la apertura no lo vi nada claro, pero según rebotaba y se hundía, cada vez tenía más claro que su intención era subirlo. No sé hasta donde ni hasta cuando, pero en el cuaderno tocaba subida…

Subiendo no importaba tanto el lado largo, quizá si lo comprado a 15 días que perderá rápidamente valor si volvemos a los 390$. Así que viendo los perfiles de VI eche la carne en el asador.

No en mínimos. Nunca en mínimos (no los sé). Cuando estuve “seguro” de lo que tocaba (y siempre con un plan B).

Primero vendí una 381$ para el lunes. La idea era cerrar al rebote y caída de VI si volvía a los 384$.

Se cumplió de 18:00 a 19:30, si no hubiera sido así en el Histograma estaba en el 90% de las más caras vendidas y habría sido un buen punto de continuar cerrando la 387 que teníamos abierta para el viernes e ir creando el spread que preveía.

Ahí ya, poniéndonos en el lado largo y viendo que se podría ir a máximos otra vez la próxima semana (caída intensa en las puts, subida en las calls), había que ir cerrando todo y tener una cartera limpia (además con pingue beneficio).

Porque hagan lo que hagan va a ser brusco e indefinido de nuevo.

Hasta las 20h no vi la ecuación riesgo/beneficio claro en el cierre de la vput 387 (5 marzo)/ cput 389 (a 15 días). Había que contar todo lo que habían generado y luego que hacer ya “descubierto” con lo comprado a 388$ (que ya tenía vcalls asociadas que habían metido dinero).

El numero me rondaba, eran los 120k$ que pondrían un rendimiento muy majo para estar en la primera semana de marzo.

Y le di al botón. Todo cerrado.

Cartera

120.096$. En el cutregráfico:

Si nos vamos a rentabilidad desde junio que se empezó, son 254 días y 7403$, un 6,57% bruto que habría que mantener el ritmo para llegar a ese 9,4x% anualizado que llevamos (los saltos tan grandes son porque no voy valorando parciales, intento poner solo datos ciertos en cierres o posiciones sencillas de cartera)

Cosa que me parece harto difícil mantener.

Estoy considerando rendimiento sobre el total de cartera, con grandes periodos en los que 2/3 están en liquidez, muchos meses con puts compradas… Difícil.

No olvidemos que es el SPY y cualquier VI por encima del 1% es excepcional. Se sacrifica seguridad por rentabilidad.

Una nueva entrada ante una nueva oportunidad. El proceso empieza igual que la anterior vez, con una compra de put.

Compre la put mensual Abr 390$ en un buen momento de bajísima VI.

Del 14 marzo:

“De hecho observo que en el rango del Hª de ayer por debajo de los 8$ de prima entro un montón de contratos. El mínimo fueron los 7.08 y la he cogido en 7.15$ (la mayoría anduvo ayer por el rango 7,4-7,5$).

Un golpe de suerte (y más habiéndola dejado el Lun-Martes creo), ya que por mucho que calcule yo pillarla tan bien suele ser complicado.”

Mismo proceso, espero mismo resultado.

Sigo sin estar convencido a m/p. Creo que queda algún susto importante antes de posicionarnos con más, así que toca cobertura e ir rentabilizándola.

¿Punto de compra de put con menor VI? Los 390, a poder ser con la cotización algo por encima.

Semanales acompañando a la espera de sus medias en diario, que hay un auténtico abismo debajo. 340 la wma50 y 303 la wma200.

Operaciones

El viernes no veía claro que cerrara por encima de los 390, así que decidí mandarla al lunes y despreocuparme.

Tampoco podía por circunstancias estar pendiente al cierre y este tipo de operativa es una de las enormes ventajas que tiene. No requiere estar en la pantalla horas y horas con miedo de que al menor descuido te destrocen.

A nuestra put comprada le quedan 26 días o 10 vencimientos aun, no ha perdido valor (260$ ya están pagados sobre el coste de 710$) y el cierre fue 389,48$.

Pelear.