Cuando hablas con alguien sobre inversiones y sus estrategias y aparece la palabra opción, siempre se recibe con cierto miedo a los que sacan el tema

Si además hablas de vender opciones …. La cosa empeora ![]()

Me gustaría abrir este hilo sobre la estrategia de venta de opciones, en especial la venta de Put y en especial sobre índices.

Pienso que es una buena estrategia para indexarse, y que además es más eficiente y con menos riesgo que comprar futuros sobre el índice.

Hay muchas más estrategias, de múltiples signos, y combinaciones, pero me gustaría empezar por esta.

Literatura sobre opciones, hay un montón, pero en ámbito más teórico. Creo que hay menos sobre la parte práctica (bajar a la arena) y sobre números de los inversores. Mi interés es comentarlo como hablarían dos colegas fuera del ámbito académico: me gustaría que este hilo se debatiera en ese sentido.

En este caso: se trabajará sobre un índice, no sobre una acción, con todas las ventajas e inconvenientes que ello conlleva.

Supongo que ciertas nociones sobre ellas se tendrán. Si no es así encantado de daros información de dos tipos:

- elaboración propia (el colegueo o foreo : enriquecedor y humano)

- documentación académica oficial (teoría)

En algún otro hilo podemos hablar de comprar opciones y de las opciones Call. En otro momento, de opciones sobre acciones

Al turrón:

Definición:

Teoría:

Una Opción no es más que un derecho. Un derecho a comprar o vender un activo subyacente en una fecha determinada.

*La Opción de Venta de un activo subyacente se denomina Opción Put. Por obtener este derecho, el comprador pagará una cantidad al vendedor. El comprador podrá vender a un precio “garantizado “ ese activo. El comprador se lo comprará (valga la redundancia) *

*- El comprador tiene el derecho *

- El vendedor tiene la obligación

Colegueo :

-

Hay una persona que piensa que un activo (lo puede tener o no) va a bajar de precio. Quiere protegerse, por lo que esta dispuesto a pagar una cantidad, para que en caso de que efectivamente baje, no le afecte. Este es el comprador, compra la opción

-

Hay otra persona, que piensa que un activo (lo puede tener o no ) no va a bajar de precio (ojo, no pongo que vaya a subir, sino que no va a bajar ) , por lo que recibiría gustoso un dinero por proteger a otro que no piensa como él . Este es el vendedor, vende la opción (nosotros)

-

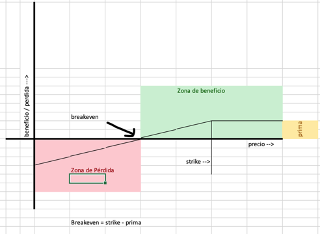

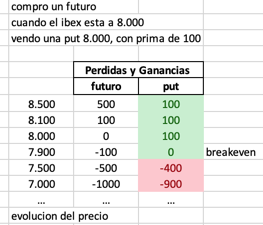

El umbral a partir del que el vendedor asegura la operación; “si baja de x, yo te cubro “ se llama strike.

-

El precio que paga el comprador al vendedor, se llama prima (Y es así porque realmente es lo más parecido a una operación de seguro)

-

El mercado actúa de contrapartida de ambos y asegura la liquidez. Por si somos unos pillos, le retiene al vendedor unas cantidades, por si la cosa se pone fea, que no se escape y haya dinero para liquidar al comprador. Son las garantías. Se recalculan diariamente en función del cierre del precio. No se suele hablar mucho de ellas, pero afectan a la liquidez de la cuenta.

-

Este contrato no se deja correr indefinidamente: hay un vencimiento. ese día se acaba el contrato entre las partes y se liquida si procede las cantidades que correspondan

La compra-venta de este contrato se puede hacer cuando se quiera. Hay un mercado para ello. En cada momento el contrato tiene un precio y se compra y se vende por ese precio.

El vendedor puede liquidar su posición comprando una de similar strike y vencimiento que compensa la posición abierta (no afecta al comprador puesto que hay mas participantes en el mercado*)

El comprador puede liquidar, vendiendo su opción en el mercado (no afecta al vendedor puesto que hay mas participantes en el mercado*)

También se puede esperar al vencimiento y en ese momento ver que ha pasado:

-

el vendedor tenia razón y el precio no ha bajado del umbral pactado. Ambas partes se dan la mano amistosamente y “hastaluego, Maricarmen”

-

el comprador tenía razón y ha bajado del umbral pactado. el vendedor le paga al comprador la diferencia entre el precio de cierre y el umbral

Queremos ser vendedores, queremos asumir el riesgo de que el índice baje de un cierto strike en el vencimiento, pues estamos convencidos de que no va a pasar, por lo que nos queremos quedar con la prima.

Trabajamos el índice, que a diferencia de las acciones:

- no se ejercita hasta el vencimiento

- se liquida por diferencias, no por entrega de activos

Os pego para empezar un pequeño enlace a las características técnicas de una opción

https://www.meff.es/esp/Derivados-Financieros/Opciones-sobre-IBEX35

… continuará

*en meff , a veces estamos 4 gatos