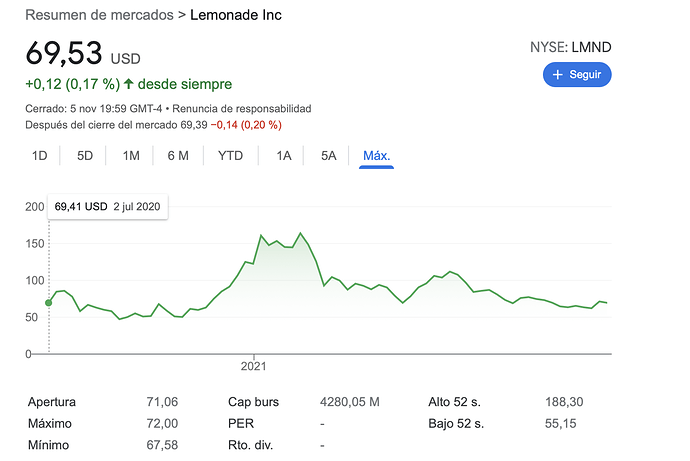

Por otro lado, si el Mercado atisbara un gran riesgo, la acción cotizaría a 30$, no a 69$.

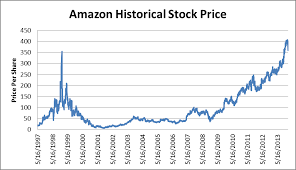

Conviene recordar lo que hizo Amazon en 1999. Y entonces nadie quería invertir en empresas que no ganaran dinero, y con márgenes operativos del 2-3%…

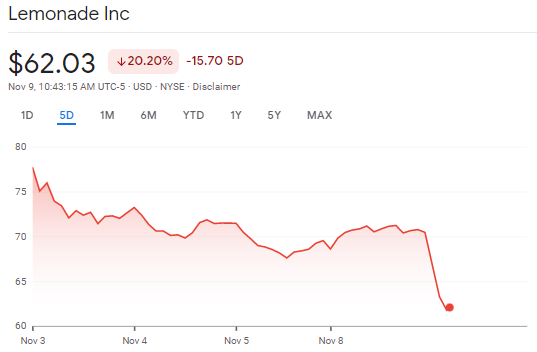

Ayer hubo resultados, pero la sorpresa estaba aquí:

Habrá que echar un vistazo a Metromile a ver de qué va la cosa

Estas empresas se hacen con el único objetivo de hacerlas crecer y venderlas a las grandes. Aunque desde mi punto de vista, tienen todo el sentido…

Metromile es la parte de seguros de coche, para crecer en ella. Veremos si realmente al año que viene les sirve para crecer, y entonces habrán hecho una buena asignación de capital, o no, en cuyo caso los directivos habrán destruido valor con la compra, lo cual si sería grave.

Las ventas y los resultados siguen creciendo, a la vez que las pérdidas, para gozo de los haters de fintuit. Al mercado no le van a gustar estos resultados, aunque ya sabeis que el mercado es cortoplacista, y hay que tener paciencia, es donde realmente está la oportunidad de ganar dinero.

Customers: 1,363,754 (+13.06% q/q, 44.88% y/y)

Premium Per Customer: $254 (+3.25%, +26.37% y/y)

In Force Premium: $347 (+16.84% q/q, +84% y/y)

La empresa es una hard grower, esto es lo único que hay que vigilar, que siga creciendo constantemente. El sector seguros es extremadamente competitivo, y probablemente el punto de equilibrio en el que se gane dinero esté lejos todavía. Es así, no hay misterios, ni milagros…

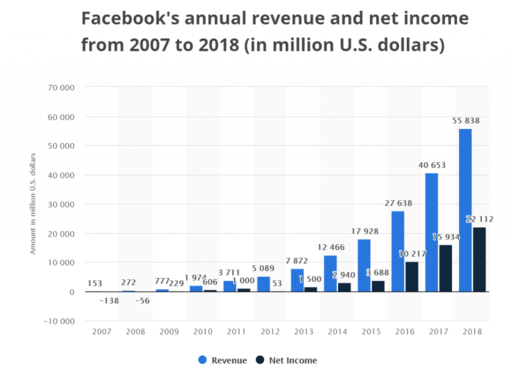

Tampoco subestimemos el poder de tener 1,4 millones de clientes. Recordemos que Facebook pasó muchos años sin ganar un dólar.

Ojo a Metromile, de una posible quiebra a venderse por $500 millones. En USA todo es posible.

Vaya desastre

Hay un 35% de posiciones en corto:

¿Y qué porcentaje sumamos todos los que vamos largo en lemonade en este foro?

Buena pregunta. De los invertidos, casi todos. Yo no entiendo la inversión de otra manera. Otra cosa es que nos equivoquemos, de otro modo, no seríamos humanos.

Ante estas bajadas pregunta en mi opinión a tener en cuenta para los nervios de la bajada:

¿Estamos invirtiendo por confiar en el modelo de negocio o por las cotizaciones que vemos y nos ponen nerviosos a CP?

No quiero ser aguafiestas, pero una empresa de seguros , ha de ser grande, muy grande. El tamaño si importa

En esta empresa, se pagaba la IA , pero parece que no pesa tanto actualmente o no se ve que vaya a generar una ventaja competitiva

Axa socio de referencia , y que buscaba no su cartera, sino su poder innovador, se ha salido del accionariado

y si , existe “Seguros España” y “la Mutua de la Abogacía” , que con un volumen muy pequeño , sobreviven y son rentables, pero … operan en un nicho de mercado y con cifras minúsculas

No es un Teforras

Bueno, vamos a darle más “canxa” como dicen los argentinos. Tesla tampoco parecía un Teforras. Yo tengo claro que el sector en algún momento se tiene que modernizar, aunque no sea en esta ocasión.

Para nada, además está bien ofrecer el contrapunto, así se contribuye al debate

Yo pienso que en ocasiones las gigantes entran para aprender las tecnologías y luego se salen para con lo aprendido crear su propio modelo.

Cuando menos la salida de Axa genera incertidumbres.

O libera dudas sobre el modelo de negocio?

No me parece una referencia AXA como inversor de éxito la verdad. Para mi no tiene sentido entrar en una empresa y salir al año, salvo causa gravísima o futura quiebra. Ya sabíamos que los seguros son un negocio de escala, como los bancos, y que la probabilidad de que no funcione es alta. Si pierdes un 1% de la cartera no pasa nada, si se multiplica por 100, entonces si que te facilita la vida.

De acuerdo, que hay que dejar hacer al management un tiempo prudente, pero paralelamente yo antepongo las dos reglas básicas de W. Buffett cuando se llevan jugosas plusvalías en un valor. Parece simple pero no es fácil:

Las reglas para invertir según Warren Buffett

Uno de los dichos más conocidos de Warren Buffett cuando habla de dinero e inversión son las reglas que menciona para hacerlo. “La regla #1 es: Nunca pierdas dinero. La regla #2 es: no te olvides de la regla #1". Esto suena bastante simple y hasta como una broma por parte del inversionista, sin embargo es una de sus formas básicas de pensar y que realmente explica su éxito.

Ante la duda "hacer un @Quixote1 "