Software y disruptora ,son 2 palabras que me producen taquicardia.

Háblanos de esa @davidblanco, Xero. Muchas gracias.

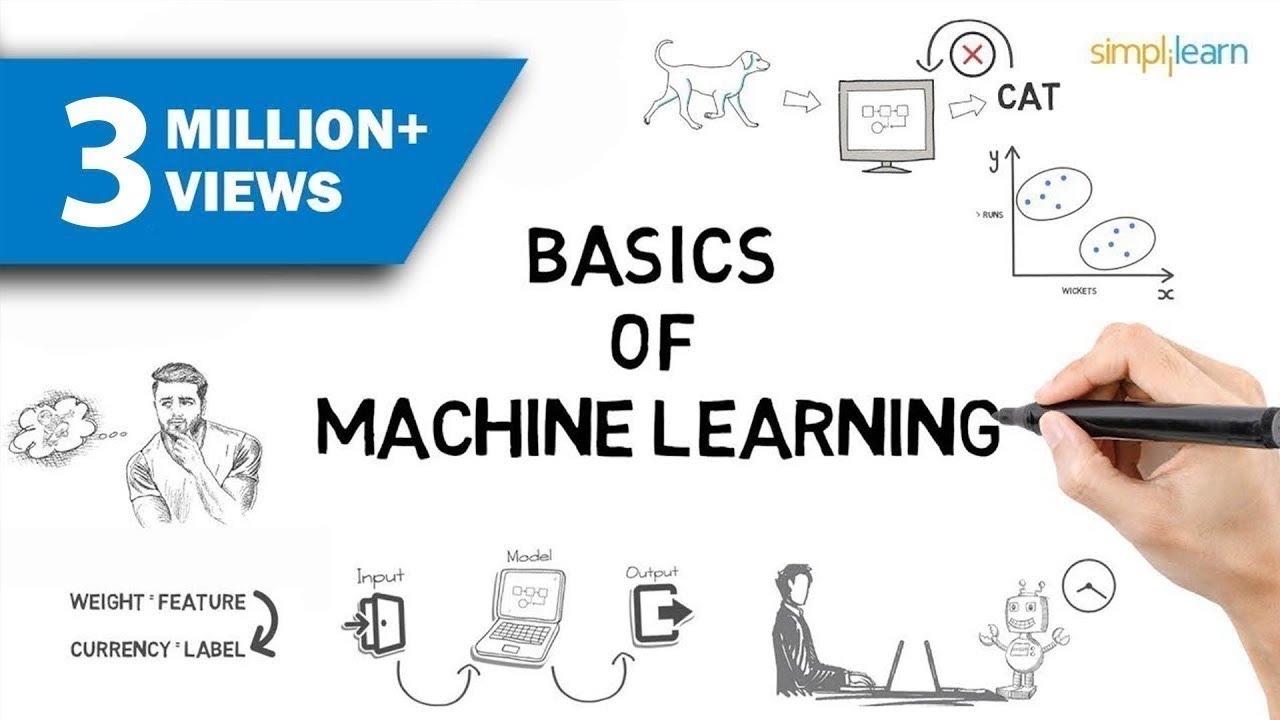

El loss ratio tan brutal y el pago rápido de los siniestros se debe al uso de la inteligencia artificial y eliminación de la burocracia, no tiene nada de mágico. Esto no sólo supone un servicio más rápido sino que también un ahorro de costes impresionantes. De hecho, las pólizas de Lemonade son mucho más baratas que el resto del mercado, siendo más rentables. Para que se haga una idea, le atiende en bot llamado Maya en la contratación y otro llamado Jack los siniestros. Para mi el riesgo mayor es polisibilidad de replicar el modelo, pero en todo caso esto supone años de ventaja respecto de la competencia. Espero haberle aclarado dudas…

Es inusual,si,mucho.

Ahora van a por los pets, menos mal que ya recogí lo sembrado en TRUP.

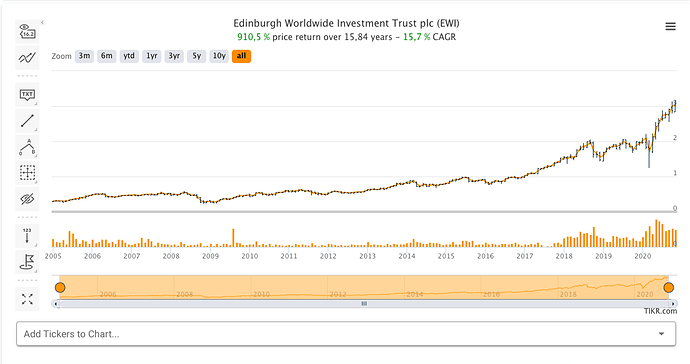

Me llama la atención que Edinburgh ya no la lleva (puede ser que vendieron en la IPO),porque en una entrevista 2017,la mencionan,pero si trup (pe) . https://www.bailliegifford.com/en/uk/individual-investors/literature-library/funds/investment-trusts/portfolio-valuations/edinburgh-worldwide-valuation-31-august-2020/

La compraron después del informe de Agosto. Probablemente con la caída que ha tenido después de la euforia inicial.

Esos hilan fino. No hay mas que ver su cartera. Están metidos en todos los líos. Son como Scottish en pequeño.

Siento subir este gráfico tan promocional…pero es que me encanta.

Y si en lugar de “invertir” las primas, las utilizamos de verdad en pagar a los clientes??

Y si les hacemos caso a las reclamaciones??

Y si creamos una Compañía de verdad Global??

Y si hubiera comprado Amazon en el año 2.000 cuando era una tienda de libros??

Y si…

En mi caso soy escéptico con estas nuevas tecnológicas. A buen seguro que saldrán empresas muy disruptivas y aportarán grandes revalorizaciones a sus accionistas. Pero por otro lado habrá empresas que destruirán valor y algunas directivas hasta se aprovecharan de la situación para enriquecerse.

Sería como una moneda con dos caras.

Dicho todo lo anterior, creo que hay que selectivo sea cual sea el sector donde inviertes. El que invierta en consumer staples o en restauración también tiene que elegir empresas de calidad con buenas directivas y no sobrepagar para tener éxito invirtiendo.

Por un momento me había parecido en gráfico de Cobas Concentrado…

Y hay que esperar a Amazon seguros. Que lo sacará. Este negocio, cada dia mas complicado.

Tiene toda la razón @davidblanco pero piense que “la moneda de las dos caras” no es proporcional sino que el riesgo es asimétrico. Si le sale mal, seguro que podrá usted salir con un - 50% o incluso menos. Si le sale bien, son varios baggers en pocos años. De todos modos, entiendo su punto. Al final cada uno tenemos nuestras tolerancias y nuestra manera de ver las cosas. Y sobretodo, hay que estudiar muy bien donde uno se mete y en estas empresas no invertir más de un 3-4% del capital invertido en cada una para que la pérdida de capital en caso de fracaso no sea importante.

He sacado hoy un poco de tiempo y ganas para meterme en el hilo y ver un poco los vídeos y los comentarios que habéis puesto.

La clave a mi modo de ver reside en lo que ellos comentan: el modelo tradicional asegurador se basa en substrato humano, el cual tiene sus límites físicos y mentales cuando se trata del crecimiento de un negocio. En Lemonade utilizan Machine Learning como herramienta y plataforma base, con el que pueden generar más datos y por ende más información (si esos datos están tratados correctamente).

No soy informático, pero hasta donde sé, el Machine Learning es un proceso por el que un programa consigue aprender en función de los datos de entrada y salida.

Tu “entrenas” un programa que probablemente contiene un algoritmo predictivo, con muchos datos (data sets o bloques de datos). Esos datos procesados por el programa dan un resultado de salida (información). Esa información puedes volver a introducirla en el programa de nuevo que lo vuelve a procesar para generar junto con el resto de datos nuevas informaciones más precisas.

En este video explican de manera sencilla de qué va el asunto:

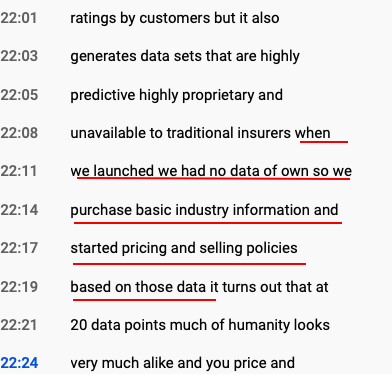

Sin dedicarme al sector asegurador entiendo que las aseguradoras tienen un modelo estadístico y probabilístico muy comprobado y robusto, basado en datos y experiencias de décadas. Es decir, probablemente las aseguradoras de toda la vida saben que esos modelos estadísticos y probabilísticos basados en los sucesos pasados, tienen una gran capacidad de predecir con un alto grado de acierto lo que va a ocurrir dadas unas premisas.

Imagino que por tanto Lemonade ya puede partir de esta experiencia previa (y parece que lo hizo según la captura siguiente donde dicen que compraron bloques de datos), para ir entrenando al sistema de IA.

Por lo que he podido entender del video de Lemonade, ellos al inicio trabajaban con poca inteligencia artificial y el machine learning estaba más verde que Greenpeace… no tenían datos suficientes. Por tanto deduzco que sus algoritmos estaban por tanto poco o nada entrenados (captura de la transcripción del video)

Por tanto entiendo que al inicio, la gestión de las incidencias descansaba más en un equipo de personas.

Al inicio la IA (inteligencia artificial) resolvía solo el 6% de las incidencias.

En dos años, la capacidad de resolver las incidencias (los algoritmos se habían ido perfeccionando y eran más inteligentes), subió hasta un 33%

Cabría esperar, que en el futuro esta tasa vaya aumentando, y por tanto los costes vayan reduciéndose.

Se me generan algunas dudas:

-

¿Cómo se puede detectar si el accidente doméstico es un fraude o no mediante unas fotos o un vídeo cargado por la aplicación?

-

¿Cómo es la cuantía de las compensaciones que ofrecen al asegurado? ¿Mayores, iguales o menores a las que se ofrecen en las compañías tradicionales?

-

¿Qué escalabilidad futura tienen? ¿Llegarán algún día a resolver pólizas de casuísticas más complejas, a medida que la IA y la tecnología evolucionen?

La verdad que la empresa tiene buena pinta, la voy a seguir de cerca. Me parece el mismo cambio que ha sucedido en la banca tradicional a fintech, pero ahora en el sector asegurador.

Gran hilo!!

Xero Ltd es una empresa bastante interesante. Compite en el sector del software para el pago de impuestos. Esta empresa si está suponiendo una disrupción en su sector. Compite con Intuit, Sage… Lo interesante de Xero es que está consiguiendo algo que no han logrado el resto de empresas del sector. Normalmente Intuit o Sage dominaban en sus países. Intuit en Estados Unidos y Sage en Reino Unido.

Al final el pago de impuestos depende mucho de la legislación del país, por lo tanto estás empresas se adaptan a un país y son dominantes en ese territorio. Xero está siendo una actor importante, en Australia, Reino Unido, algunos países de Europa y Estados Unidos. Intuit, que es un monstruo del software, le nombra abiertamente en sus conferencia como su principal competidor. Esto es bastante peculiar cuando hablamos de una empresa con un tamaño diez veces superior a Xero y dominador por muchos años de su mercado local con cuotas de mercado muy elevadas. El modelo de negocio de Xero está basado en el nube. Intuit-Sage son empresas de software tradicional.

La empresa crece por encima del 30% anual y a su vez está consiguiendo trasladar ese crecimiento a incrementar los beneficios y el FCF.

Ésta es la sucesión de sus beneficios netos

![]()

Ésta es la sucesión de su FCF

![]()

Como se puede observar hay una progresión contable. Sin ampliaciones de capital y con unas stock options controladas. El inconveniente de la empresa es los altos múltiplos a los que cotiza.

Tienes razón en ese punto. Peter Thiel en su libro de Cero a Uno defiende con datos la argumentación de que si consigues una inversor que multiplique varias veces el capital podrías cubrir el valor de toda la cartera.

Señores, en primer lugar, gracias a todos por el estupendo debate generado. Este tipo de debates que ustedes mantienen, mostrando pro’s y con’s desde el respeto, enriquecen para que cada uno pueda finalmente tomar sus propias decisiones. Propongo que a futuro sigamos destripando así empresas interesantes…

En cuanto al modelo de negocio de Lemonade, he de decir que lo que he visto hasta ahora me ha encantado. Aspectos que destaco:

-

Foco puesto en el cliente (a lo Bezos-Amazon), en un sector en el que el cliente ha sido siempre vapuleado por los monstruos y dinámicas del sector.

-

Uso de IA que mejora eficiencias y eficacia contra el fraude.

-

% de la prima destinado a Caridad que mejora el comportamiento del cliente ante el fraude.

-

Captación de clientes centrada en aquellos que contratan por primera vez en el sector, que no vienen de cambio de aseguradora. Generalmente jóvenes, acompañándolos en el ciclo vital de crecimiento personal que a futuro debería ir acompañado de mayor pago de primas (de vivir de alquiler, a tener su pequeña casa, a tener su casa familiar…)

Para mí todo esto tiene mucho, mucho sentido. El mayor problema en mi opinión es que no veo claro el “moat”. Cuando dicen que todo esto lo han hecho desde cero, me pregunto que es lo que impide a cualquier otro hacer lo mismo o replicar el modelo, cómo menciona @Thinkoutsidethebox más arriba . Su criterio de acompañar a los jóvenes en su ciclo vital y crecer con ellos pierde su sentido si a mitad del proceso se cambian de aseguradora…y cual será su barrera?

Intangibles ,lealtad a la marca (puede ser, están claramente trabajando en ello); * Efecto red (no lo veo); Costes de cambio (no veo ninguno); Costes bajos: parece que ahora sí, pero si otros hacen lo mismo dentro de un tiempo… habrá que ver si el adelanto en conocimientos por ser pioneros en el uso de IA les da esa ventaja insalvable para los demás.

Saludos

Creo que el tema de los seguros es algo comercial. Si el cliente considera que el siniestro se debe pagar, una de dos, o lo pagas y tienes un cliente satisfecho de por vida, o si no es cierto, debes detectarlo y es un cliente que no interesa. En el segundo caso no sé si un algoritmo podrá hacerlo, aunque si esa conducta se repite estoy seguro que salta alguna alarma y se podrá estudiar los casos conflictivos en particular para ver si merece la pena o no.

Qué duda cabe que hay mucho por hacer en este negocio.

Es imposible encontrar el Moat en ciertos negocios cuando empiezan. Cuando llegan, como en el caso de Disney ya no es posible hacer un 100 bagger. ¿Qué Moat tenía Amazon cuando empezó?? Era una simple librería. El buen servicio y hacer caso al cliente cuando reclamaba, así como buscar siempre lo que el quería.

Aquí los grandes como Allianz o AXA mañana podrían hacer lo mismo, les sobra recursos para ello. ¿Lo harán? No. ¿Por qué? Por lo mismo por lo que la web de Santander es una mierda y siguen con el mismo modelo de los años 800 y tropecientas oficinas.

El moat puede ser discriminar clientes con la IA. En un mundo lleno de datos se puede discriminar entre condenados, múltiples siniestros previos,defraudadores, listas de embargos etc así cómo saber que clientes no han roto un plato en su vida y dejarían antes de comer que de pagar sus facturas.

Las grandes empresas por grandes y retroalimentación corporativa, ellas solas se cierran muchas puertas como en el caso de la banca, telefonía y otras.

Sí, es así. Seguramente habrá alguna provisión para los “casos comerciales”, en lenguaje interno “posiblemente fraudulentos”.

Podría ocurrir que el algoritmo clasifique la incidencia como caso dudoso, y Lemonade establezca unos límites de dichos casos.

Si detectasen un aumento de dichos casos dudosos que clasifica el algoritmo en un corto espacio de tiempo tomarían medidas bien para corregir/mejorar el algoritmo o Lemonade contrate puntualmente para esos casos dudosos a peritos.

Si la mayoría de incidencias se resuelven bien, los márgenes mejorados que ellos tienen podrían asumir quizás sin un gran impacto en la rentabilidad la resolución de los casos supuestamente fraudulentos.

Elucubraciones propias.

Quiero pensar que tendrán bien estudiado este aspecto y supongo que los inversores que tienen detrás habrán planteado la pregunta en más de una ocasión.

De hecho ya están saliendo otras con el mismo modelo de negocio, como Hippo

Hippo Insurance - Prevention Is The Best Medicine

Hippo was founded in 2015 in San Francisco and the company focuses primarily on home insurance. Hippo also offers low prices in the market and the company achieves this by taking an active approach towards loss prevention. How does the company do this? Internet of things. Hippo utilizes IoT in people’s homes and notifies them whenever their front doors are unlocked after a period of time, when they leave their garage doors open, or when there’s water leakage in the house. By notifying customers of potential accidents or dangers, Hippo vastly reduces the risks of those events from happening in the first place. At the same time, Hippo offers complimentary home checkups as well as connections to their network of home repair and maintenance service providers.

Additionally, Hippo sends customers a complimentary smart home monitoring system, and if they install it, they will get an additional discount on their insurance premium. In March, Hippo launched a program with home security systems company SimpliSafe. Customers who opt in the program pay a monthly fee of $14.99 and in return, receive additional discounts on their Hippo insurance policy because they are deemed as “safer homeowners.”

También Root Insurance

Root Insurance

Founded in 2015, Root Insurance offers affordable auto, renters, and homeowners insurance. Root is known for its auto insurance which, just like LMND, uses machine learning, automation, and AI to determine insurance rates. This is how it works. Customers download the app through their smartphones, go through a simple registration process, and drive their cars as they normally do. While customers drive, Root gathers and analyzes data collected from their smartphones’ sensors. Root tracks the customers’ driving behavior, including focused driving, smooth braking, gentle turning, and safe hours. Once the “driving test” has completed (which usually take a few weeks), Root marries the customers’ driving data with conventional data such as age and location, to finally produce a tailored and fair insurance plan for each customer. Essentially, Root takes a different approach in calculating customers’ auto insurance rates - the safer customers drive, the more they can save.

Es en efecto un sector con mucha posibilidad de competencia

Pero no nos engañemos el primer perjudicado de esto no es Lemonade, sino las aseguradoras tradicionales. De momento, Lemonade les lleva una distancia considerable a las demás y a veces esto es clave para construir un moat que ahora mismo cuesta ver. Veremos quién gana la batalla… Gran aporte @DanGates!!