Otra que no se podía saber…

Estas dos últimas semanas todo ha caído en el universo extracción y producción del Oil and GAS, desde ETFs fondos empresas como Kosmos, Golar, Hemisferhe energy salvo…???

Kistos, quizás es el tapado.

Estoy valorando entrar en kistos esta semana, los ceos que invierten en su propia empresa me suelen dar bastante confianza y aparte de ello, peter mann no es que sea nuevo precisamente en el sector. Estaba pensando en meter algo esta semana y volver a meter algo a finales de agosto. ¿Me podrías dar una opinión rápida? Muchas gracias!

Opinión rápida, simple, yo la llevo confío en el ciclo, modelo de negocio y sobre todo en un equipo capaz con un CEO hasta la fecha honesto, trabajador y millonario.

Hay un vídeo del CEO en inglés en Youtube sobre el CEO contando la tesis de inversión. Entrevista a Andrew Austin Kistos.

Solo es opinión, certezas ninguna. Mi plan en esta operación invertir un 3% de mi total, medir el riesgo e intentar rentabilidad a medio plazo, digamos 3 años pero ir monitorizando precio y circunstancias, geopolítica incluida.

El refino siempre ha sido mejor negocio, porque va a margen. Es decir, si el Barril bale 60$ y lo vendo a 70$, gano 7$.

En la producción, si me cuesta 60$ sacar un barril de petróleo y lo vendo a 100$, gano 40$, pero si baja a 50$, pierdo 10$, mientras que el refino puede seguir cobrando 50$+7$ de margen, y ganar dinero.

Es un sector en el que he obtenido jugosas plusvalias con BP EPD VLO ENB y SHEL, y del cual me he ido saliendo poco a poco pero totalmente.

Ahora mi presencia en el sector es tan solo la que llevan mis fondos en cartera.

Sigo una de las reglas mas antiguas en bolsa, “el ultimo duro, que lo gane otro”.

Puede que me haya equivocado en terminos bursatiles, pero en tranquilidad he ganado un monton, ademas, los fondos obtenidos de estas ventas han ido a empresas mucho mas tranquilas.

De hecho, la rentabilidad de mi cartera tan solo la miro una vez al mes, cuando me toca hacer cierre del mes.

Espero ganar ese último euro a más de unos cuantos meses vista, valoro incrementar incluso.

Cada inversor es un mundo. Todo es válido salvo caer vertiginosamente en la carrera de la rata, es decir, comprar el Ferrari California a crédito.

Hoy el UK Natural Gas +19,83%. Alemania prepara legislación energética (sobre todo gas) lonchafinista cara al invierno.

Demanda inelástica lo llaman, genera volatilidad por barrios debido a cisnes negros de pequeño tamaño.

Lo malo para unos, beneficio para otros, en este caso el GNL de UK que sigue su escalada. Ayer el Gas Natural en UK casi +20% hoy +7%. El interés por el Gas más creciente que nunca antes un Otoño frío y gris.

Kistos a todo gas +9,10%

Pero ese negocio poco tiene que ver con el petroleo puro…

En la página de la empresa la define muy bien, compra y desarrolla proyectos pensando en la transición energética y la demanda de Oil and gas en los próximos años.

No me deja la aplicación poner enlaces desde el móvil.

En Google Kistos plc

Eso de petróleo puro suena a hueco. El tema es muy complejo. Una de las claves es el precio, la más importante pero no la única.

Paparruchadas. Juega con las licencias de perforación, sabiendo que hay escasez por parte de las grandes en producción por la falta de inversión.

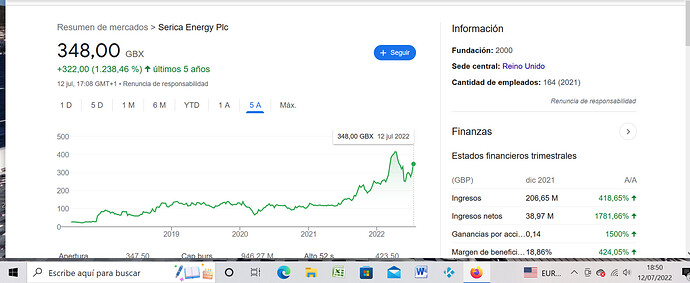

Kistos en máximos +5,83% de momento. Parece quieren hacerse con Serica.

Serica hoy +14% es una bagger que quiere el señor Austin y una de sus normas es no sobrepagar. A ver si nos hace millonarios. Con 5 años como los anteriores o algo menos me conformo.

Respecto al análisis técnico más básico del BRENT en velas semanales y escala logarítmica:

(1) Destacar los retrocesos de Fibonacci desde el precio mínimo de 2020 hasta el máximo de 2022;

(2) Líneas de soporte desde el mínimo de 2020 que se une a los siguientes precios mínimos.

Gráfico:

https://tvc-invdn-com.investing.com/data/tvc_5372916cb592136cd3073d9e828aefd1.png

El consenso del mercado establece por fundamentales u geopolítica un precio medio sostenible en el medio plazo entre 107-112 dólares y ahí basan sus cálculos las empresas de extracción y producción.

El mercado de trading de crudo es solo para tiburones profesionales por su gran volatilidad, el pequeño inversor casi siempre pierde porque los goldman y cía cuando quieren dibujan la figura técnica que les apetezca intradia y los saca del mercado con pérdidas. Tiburones que se alimentan de pececitos.