Lo sé ![]() monitoreado casi a diario, ojito con Bestinver Norteamércia que va chupando rueda a pesar de cobrar casi +2%.

monitoreado casi a diario, ojito con Bestinver Norteamércia que va chupando rueda a pesar de cobrar casi +2%.

Con ganas de ver también cuantos superan al MSCI World a 6 meses

La diversificación inteligente y gratis del MSCI World está fuera de toda duda. Tengo dos fondos con Fidelity, uno de tecnología y otro de salud, la media de ambos en 2024 no supera al MSCI World de momento(se acerca pero no puede con él) que lo lleva todo: tech, salud, banca, utilities, Petroleo,…

El WORLD, en el ultralargo plazo debe de ser de lo mas frustrante de batir.

Los hay que dicen que para ser un gran inversor no hace falta igualar al mercado…

MSCI World es ese ejecutivo con camiseta de Brunello Cuchinelli y chanclas Guzzi que gestiona desde el chiringuito de una playa de Tarifa, mientras los que lo critican o desprecian, llevan traje de El Corte Inglés pillado en las segundas rebajas para estar en la oficina; con zapato negro en Agosto a 38 grados en Madrid.

Muy bueno!

![]()

Vamos con la clasificación a 18 de Junio. La salvedad es Only Compounders cuya rentabilidad se corresponde con el día 17 pero hay que destacar que el 18 apenas se movieron los índices con lo cual estaría en el mismo lugar o un puesto más arriba probablemente.

Primera posición y líder provisional Fidelity SP500 con +18.88%, seguido muy de cerca por Bestinver Norteamércia con +17.17% y Bankinter Nasdaq con +17%. Salen del podio Amundi MSCI World y Cobas Selección pero siguen en el grupo de rentabilidades por encima del 15% distanciándose del resto con notoriedad palpable y medible.

Marango Equity Fund +12,50% en solitario, en tierra de nadie, visionando un tanto lejos al grupo de cabeza y sin mirar atrás donde de momento nadie le inquieta.

Luego vemos el grupo más nutrido de componentes, con rentabilidades entre en 5-10%, de momento navegando en zona mediocre comparando con los índice mundiales SP500 y MSCI WORLD.

Con rentabilidades entre el 0-5% otro grupo de corredores cuyas caras reflejan agotamiento y miedo al fracaso por caer más y llegar fuera de control.

Por último los dos farolillos rojos, a prácticamente un 20% de la cabeza, fuera de control, llenos de dudas y perdiendo los sponsor la confianza en sus directores.

Conclusiones:

-

El SP500 tira del carro, como lo ha hecho en los últimos 100 años con sus altibajos. Junto al MSCI World(la diversificación inteligente y gratis) que ha caído al tener días previos al 18 dos jornadas muy negativas en Europa, siguen siendo esas referencia que siempre están en la parte alta desde que comenzó la carrera hace 6 meses.

-

Bestinver Norteamérica en segundo lugar. Es curioso observar que la diferencia que le saca el SP500 es justo, la diferencia de los gastos de gestión, claramente a favor de Fidelity SP500 ETF (+0.06) frente a B. Norteamércia(+1.85%). El de Bestinver no es un indexado, ya que solo el 65-70 está dentro de las grandes compañías y lleva algo de Canada.

-

El tercero en discordia positiva, Bankinter Nasdaq +17% cuando el índice ha hecho en esa fecha un +20%. Saquen conclusiones, es fácil, llámenlo trampa y quizás acierten.

-

Doce fondos a más de un 50% de rentabilidad del SP500. ¿Pierden valor, pierden dinero, pierden oportunidad? De momento sí.

-

La cola en negativo lo dice todo. Es como si se hubieran equivocado de competición, corriendo en Amateur o aficionado de segunda.

A Bononato no le gusta cuando la bolsa sube.

Es como mi alter ego…

A 5 años +142%. Si quieres un fondo descorrelacionado y más volátil que una montaña Rusa que maneja Putin cargado de Vodka, ese puede ser tu lugar.

Brutal.

Yo ahora el i500 lo tengo con un 20% YTD.

Un 47% desde 1 Enero 2023.

Es un p…o escándalo que humilla a todo el mundo.

Si le metes un poco de picante (apalancamiento) , ya ni te cuento.

1.-Vendes y al día siguiente en cuenta.

2.-Sin retenciones ni 1 semana para liquidar y poner en cuenta como los fonditos.

El gran problema es que es tan aburrido!

Hasta a mi, que lo elegi, me sorprende el “trampas” Bankinter Nasdaq, en 3º lugar.

Veo que puede mas el indice que las comisiones y gestion propia de un banco español.

Conclusion;

Hasta eligiendo un mal instrumento, puede hacerlo bastante bien si aciertas con el mercado adecuado

Que se lo digan a los de BBVA Telecomunicaciones…

¿Qué ISIN tiene?

Estoy desde el móvil. A la noche te digo que lo tengo en el PC de casa, ahora estoy produciendo algo de PIB hasta las 22 horas.

Es este: IE00BYX5MX67

https://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F00001019G

Este tampoco esta mal, esta en ING y lo supera este año:

https://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P0000VWWN&InvestmentType=FE

Al ser ETFs sirven para hacer trading si te aburres ![]() , aunque recuerda que “las buenas inversiones, son aburridas”.

, aunque recuerda que “las buenas inversiones, son aburridas”.

Prefiero el fondo. Si quiebra la gestora, en los fondos están las acciones de respaldo.

Voy ya elaborando la foto de la etapa de Julio. A ver si para el fin de semana se puede concretar.

Foto de la etapa de Julio, a destacar:

- Ya no hay ningún gestor en negativo y en la zona alta siguen los mismos.

. Numantia recupera el ritmo y ya está en 10%. - El Fondo Only Compounders tiene rentabilidad del día 30. El día 31 fue alcista sin matices, con lo cual puede tener una rentabilidad un 1% o más y superar un puesto, aunque no altera su lugar en el centro del pelotón.

- La indexación no defrauda, salvo Bankinter Nasdaq que no es un indexado a pesar del nombre.

- Grupos hechos por agrupación de rentabilidades de máximo 5% de diferencia.

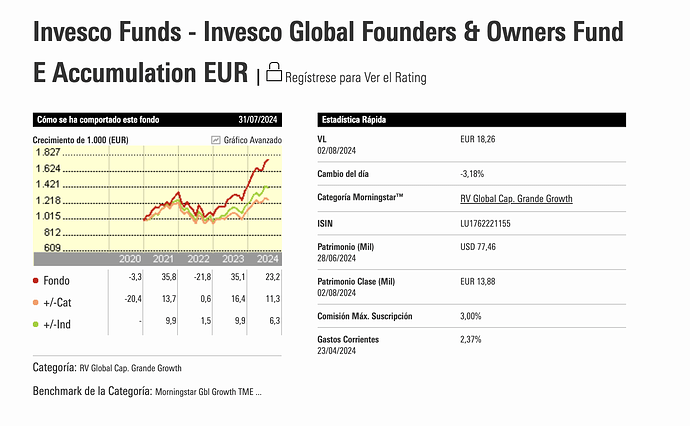

- No hay comentarios a reseñar, los haré al cierre del trimestre pero a destacar algo que en una imagen lo digo todo.

Gastos corrientes un pelín altos.