El 2% es lo mas habitual, por eso da gusto que una parte de mi patrimonio lo gestione Terry Smith, con unos gastos corrientes del 1,08%.

Que es mas alto que los indexados, que la gestion de Buffett en BRK, pero viendo esos fondos del 2%, me quedo con Terry

2 Me gusta

Buen resumen de trimestre

2 Me gusta

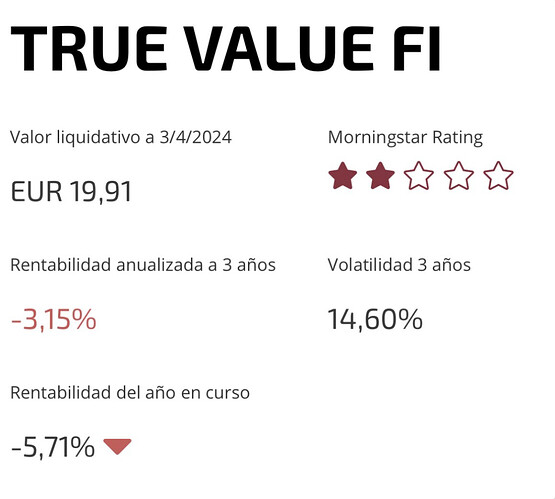

Lo tiene difícil Estebaranz para remontar:

1 me gusta

Entre cursos y youtube ya tiene unos cuantos millones para asar una vaca etc.

1 me gusta

Le deseo lo mejor. Me sabe mal que no haya triunfado con el Fondo a nivel de rentabilidad. Mi opinión es que si haces algo que te apasiona, debes centrarte en ello, y no perder el foco con otras actividades secundarias, aunque te reporten más dinero.

Gestionar los ahorros de la gente es una inmensa responsabilidad.

2 Me gusta

Por supuesto que todos le deseamos lo mejor por los partícipes pero a mí me chirría y no me parece compatible con cursos de pago para invertir, gestora vendida etc

Sin meterme en charcos que no me competen mi confianza habría bajado y me pondría plazos para recuperar o salir.

Por cierto a su socio ya no se le veo ni oye. Cosas de la rentabilidad etc.o no le invitan a saraos y/o está templando gaitas a sus clientes de toda la vida.

Buenos días, @JOSELUIS y demás compañer@s del foro:

Interesante iniciativa habéis tenido, con la idea de buscar un fondo que cumpla con la premisa de batir a un fondo indice, en un período de 4 años, si analizamos lo que ha ocurrido durante estos últimos 4 años nos podemos encontrar con situaciones extrapolables al futuro.

Planteo la idea, de realizar el mismo ejercicio, buscando el concepto de gestión / control patrimonial a largo plazo.

A modo de base:

a - El patrimonio sería la cantidad (nada despreciable) de 100€ (los ceros posteriores, cada uno tiene los suyos).

b - Quedaría fuera la parte destinada a gastos corrientes y de emergencia.

c - Sería una “cartera de inversión”, compuesta por 4 fondos con una distribución base de:

Portería, defensa, medio campo y delantero.

Como normas base a seguir:

1 - Ponderación inicial 25% a cada uno.

2 - Solo se permite un cambio anual por razones tácticas de rebalanceo.

3 - En caso de fusión o desaparición del fondo el importe pasaría al fondo de portería/defensa.

4 - Solo se permite 1 fondo con ISIN que no sea español.

5 - El fondo a batir es un Fondo Indexado Global: tipo Amundi Index Msci World - Ae (C) - Lu0996182563 o Vanguard Global Stock Index Fund EUR Acc IE00B03HD191.

Se aceptan normas sencillas para seguir.

Simplemente es realizar un ejercicio de gestión con el dinero que destinamos a la parte de inversión.

Un saludo de JEVIVI

3 Me gusta

Interesante iniciativa. Yo hace años que no tengo fondo de emergencia. Con el dinero para gastos corrientes es más que de sobra, aunque no sé si lo deduciría del capital a invertir, más que nada porque supone un porcentaje muy bajo, y complicaría la ecuación.

Por ejemplo, podría ser 100.000€ / 4 fondos, o activos por ejemplo.

Para este año ya estamos con el Sistema que ideó @JOSELUIS , pero podemos implementar mejoras para el próximo.

1 me gusta

Abre hilo @jevivi y “competimos” el que se anime y vamos viendo, ponle plazos y condiciones.

¡Salta la polémica!

Yo no estoy de acuerdo en que sólo sean de gestión activa. Se que se limita el juego pero que cada uno elija sus cuatro fondos. Cierto es que el punto 4 limita mucho indexarse pero si alguien “se lo curra”, pues bienvenido.

1 me gusta

Como este mes hay meneo y retroceso, vamos a ver si para el finde del 3-4 de Mayo revisamos la clasificación, de momento en cabeza y en menos de 3 décimas de diferencia Bestinver Norteamérica y Amundi MSCI World, junto al Sp500 de fidelity indexado que propuso @Quixote1 . Marango les sigue a un 1% o algo más.

Por abajo mejor no mirar de momento.

Quedan resultados importantes todavía de publicar esta semana, entre ellos pesos pesados de EEU etc. y todo puede pasar que esto es Renta Variable sobre todo.

2 Me gusta

La propia pregunta me hace reflexionar…

Si no tenemos, ni podemos tener ni idea de qué va a hacerlo mejor que el indice… ¿merece la pena todo este esfuerzo? Quiero decir, ¿no seria mejor dedicarse a buscar formas de ingresar mas y enviarlo directamente al msci ??

¿No estamos jugando a ser los mas listos de la clase y estamos al final siendo los tontunos?

Reflexiones tras haber disfrutado de una jornada de barra libre…

4 Me gusta

Totalmente. Ingresar más y ver que índice copiar.

Si quieres ganar más, apalancamiento es la única forma, no sin riesgo.

3 Me gusta

Es que los indexados se estan comiendo todo el mundo de la inversión. Hasta Buffett lo dice.

Un indexado de bajo costo (i500 o fidelity) ,compras periódicas y a disfrutar de la vida…

Dentro de 50 años ,el indexado seguirá dando sus 2 cifras de rentabilidad y con tus 70 años seguirás componiendo.

Compondrá mucho mas que lo hace tu cuota de autónomos.

3 Me gusta

Pues se van a mondar con este artículo

4 Me gusta

Cuanta más gente se indexe este señor tiene más probabilidades de que le bajen el sueldo o incluso quedarse sin trabajo como gestor de carteras.

4 Me gusta

El capitalismo asigna recursos de manera eficiente y la industria financiera, incapaz de batir al índice, incapaz de proteger frente a las grandes caídas e incapaz de ofrecer una alternativa vendible está empezando a pasar hambre. Debería reflexionar un poco.

Podrían ofrecer fondos índice con apalancamiento (10%, 20%, 30%,…), con criterio de Kelly, fondos golden butterfly, permanent portfolio y otros con y sin apalancamiento, fondos factoriales puros,… Sin embargo siguen insistiendo en la narrativa de la selección de acciones. ¿Para qué necesita el mercado otro fondo value/growth decepcionante en todos los plazos frente al índice de referencia, con un TER del 1,5% más comisión de éxito?

Al final va a resultar que son una máquina gigantesca de humo y la gente se ha coscado.

2 Me gusta

“Se están asignando grandes cantidades de capital en función de la capitalización bursátil, y no de qué oportunidades podrían ofrecer las mejores rentabilidades ajustadas al riesgo”.

Busque esas mejores rentabilidades y después, hablamos. El capitalismo es así. Yo pongo mi dinero donde yo elijo.

2 Me gusta

Entiendo que los business angels, el capital semilla, rondas de financiación, etc, sea capitalismo. Pero me tienen que explicar muy despacio que lo de comprar y vender acciones en el mercado secundario sea asignar capital y no un intento de arbitraje. Intento de arbitraje que tras gastos, sale invariablemente mal.

Ya hay el QQQ3, sobre el nas…