Intuit Surgical pública resultados está semana. Si alguien puede averiguar. No puedo ahora bucear en Google y veo interesante la acción-negocio, moat, clientes entusiasmados.

A mi no me deja leerlo, pero:

https://seekingalpha.com/article/4397075-intuitive-surgicals-valuation-is-double-edged-sword

Salud

A mi Seeking alpha hace una semana que no me deja. Pensé solucionarlo borrando cookies del navegador, pero a los pocos intentos más tarde, me vuelve a pillar.

Si se cambia de navegador vuelve a ocurrir.

A mí tampoco creo es jueves pero no estoy seguro del todo.

Pego literal traducción hecha por Google:

Intuitive Surgical es una espada de doble filo

03 de enero de 2021 6:46 p.m.

Resumen

- Las características de alta calidad de Intuitive Surgical, la recuperación general del mercado y el entorno de tasas bajas siguen haciendo subir sus acciones.

- Si bien la empresa podría aprovecharlo para reunir capital, los inversores actuales tienen un margen de seguridad reducido. También es difícil para ISRG generar retornos de capital significativos.

- Los inversores no deben ignorar la posibilidad de rendimientos anualizados marginales e incluso negativos en el mediano plazo, a pesar de que ISRG es una empresa fenomenal y una gran acción para poseer a largo plazo.

- ¿Busca una mano amiga en el mercado? Los miembros de Wheel of Fortune obtienen ideas y orientación exclusivas para navegar en cualquier clima. Empiece hoy "

En septiembre, publiqué un artículo que explicaba por qué la valoración de Intuitive Surgical ( ISRG ) era difícil de justificar. Desde entonces, las acciones se han recuperado alrededor del 13,7%, superando el rally del SP500 de alrededor del 10,5%. Como he expresado en el pasado, Intuitive Surgical es una empresa fenomenal con finanzas de clase mundial. Si bien estoy feliz por aquellos que han mantenido las acciones, lo que ha generado algunas ganancias adicionales, no puedo ocultar mis preocupaciones relacionadas con el rally extendido de ISRG. La expansión continua de la acción, aunque beneficiosa, es un arma de doble filo, en mi opinión, con el potencial de perjudicar los rendimientos de los inversores en el futuro.

En este artículo, haré lo siguiente:

- Reconocer algunos de los catalizadores que contribuyen a la expansión de la valoración de ISRG

- Abordar el beneficio y el inconveniente que se le atribuye

- Ilustre por qué la valoración de ISRG es un arma de doble filo

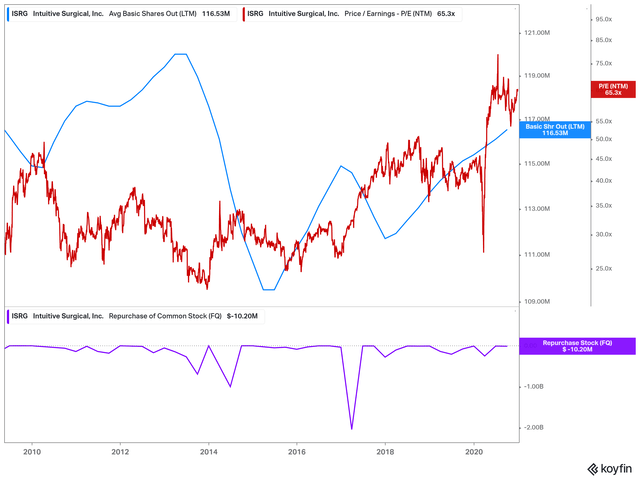

El “por qué” detrás de la expansión de la valoración de ISRG

Intuitive Surgical no es la única acción que ha visto expandirse su valoración últimamente. El mercado en general se ha estado recuperando al alza día a día, cerrando 2020 en nuevos máximos históricos, sin una desaceleración a la vista. En el caso de ISRG, la acción se cotiza actualmente a alrededor de 65 veces sus ganancias futuras, manteniéndose en nuevos niveles máximos de una década en los últimos meses. Aparte del repunte general del mercado, que definitivamente ha ayudado a impulsar las acciones al alza, las características de alta calidad de ISRG pueden respaldar aún más dicha expansión.

Aparte del repunte general del mercado, que definitivamente ha ayudado a impulsar las acciones al alza, las características de alta calidad de ISRG pueden respaldar aún más dicha expansión.

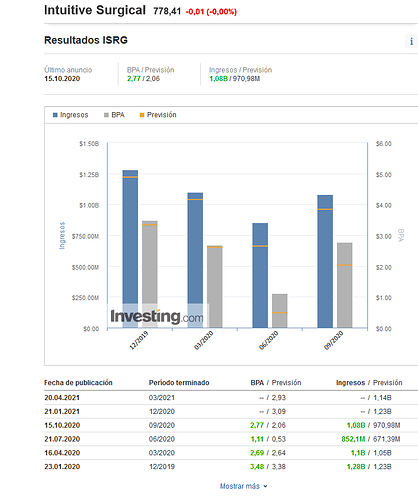

En sus resultados más recientes, la compañía informó que su base instalada para da Vinci aumentó en un 8% a 5,865 sistemas, mientras que los procedimientos da Vinci en todo el mundo aumentaron alrededor de un 7% interanual. Si bien la pandemia en curso hizo que el sector de la salud redirigiera sus recursos para satisfacer las crecientes demandas de respuesta y manejo de COVID-19, los ingresos no se vieron afectados de manera severa, reportando una disminución del 4% interanual.

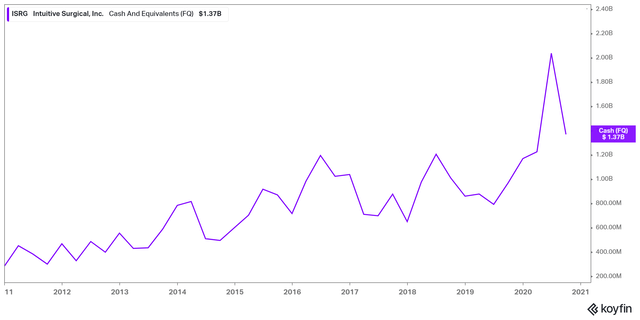

Además, la compañía exhibe un enorme balance general, con $ 1.37 mil millones en efectivo y $ 0 en deuda a largo plazo. La compañía ha estado financiando internamente su crecimiento, sin necesidad de acceder a los mercados de deuda.

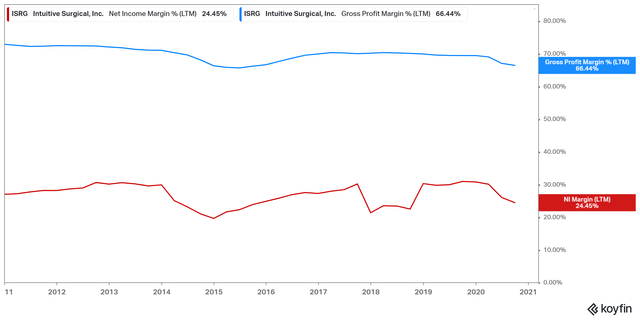

Otra característica de calidad de ISRG son sus márgenes altísimos. Los márgenes de utilidad bruta e ingreso neto se han mantenido consistentemente por encima del 65% y 20%, respectivamente, incluso en condiciones económicas adversas, como las causadas por la pandemia en curso. De los $ 1.08 mil millones en la línea superior de su trimestre anterior, $ 313 millones llegaron a su línea inferior, un margen de utilidad neta de casi el 30%, que es absolutamente espectacular.

Pocas empresas poseen tales cualidades, incluida una rentabilidad resistente durante un evento de cisne negro, lo que debería justificar la búsqueda de acciones de ISRG por parte de los inversores durante esos momentos.

Pocas empresas poseen tales cualidades, incluida una rentabilidad resistente durante un evento de cisne negro, lo que debería justificar la búsqueda de acciones de ISRG por parte de los inversores durante esos momentos.

Otra fuerza impulsora es el entorno de tipos de interés ultrabajos, que sirve a empresas de alta calidad como ISRG, ya que los inversores esperan que sus rendimientos a largo plazo sigan siendo superiores a los de invertir en bonos, a pesar de pagar de más a corto plazo. De ahí que las acciones suban.

El beneficio y el inconveniente de la expansión de la valoración de ISRG

La valoración de ISRG tiene tanto un beneficio como un inconveniente. Por lo tanto, es más como un arma de doble filo para los inversores actuales.

El beneficio

El beneficio más importante es que ISRG tiene acceso a capital muy barato si lo necesita. En mi opinión, las acciones cotizan a sus niveles sostenibles más altos posibles. La administración puede aprovechar su prima actual para emitir acciones a un costo de capital muy bajo, recaudando cantidades masivas de efectivo mientras diluye ligeramente a sus accionistas actuales. Este es un movimiento inteligente que emprenden muchas empresas. Un ejemplo importante reciente es el cajero automático de Tesla ( TSLA ) de $ 5 mil millones (en el mercado) que ofrece aprovechar su fuerte valoración.

Intuitive lanzó recientemente un fondo de riesgo de $ 100 millones. Una oferta de este tipo podría ayudarlo a hacer crecer este fondo de manera masiva, por ejemplo, realizando inversiones estratégicas a un costo muy bajo. La altísima valoración de la acción puede verse como el “voto de confianza” de los inversores en ese sentido.

El inconveniente

Debido a las características de alta calidad de ISRG, es probable que los inversores experimenten todavía rendimientos positivos a largo plazo, por lo que no me refiero a la valoración actual como una burbuja.

Sin embargo, al mismo tiempo, estos rendimientos deberían ser ahora limitados, mientras que los inversores actuales tienen un margen de seguridad reducido frente a una posible compresión de la valoración. Además, es imposible que Intuitive genere retornos de capital tangibles en este momento.

Consideremos pagar dividendos, por ejemplo. En medio robusta rentabilidad de ISRG, se espera que la compañía ofrecer un BPA de $ 13.34 en FY2021. Me refiero al año que viene para ser más generoso. Incluso si la empresa pagara la mitad de eso, $ 6,67, el rendimiento por dividendo de las acciones sería solo del 0,80%. La empresa se privaría de la mitad de su rentabilidad sin beneficiar realmente a los accionistas de forma material.

Al mismo tiempo, la empresa tampoco puede devolver capital a los accionistas mediante recompras. Como puede ver en el gráfico violeta a continuación, la compañía no ha sido tímida con las recompras, recomprando acciones cada vez que ve valor. En el tercer trimestre de 2014, por ejemplo, recompró acciones por valor de casi mil millones de dólares. En el primer trimestre de 2017, recompró alrededor de $ 2 mil millones en acciones. Sin embargo, las recompras de acciones ahora se han secado.

Cuando las acciones cotizaban entre 22 y 30 veces su ingreso neto a plazo, las recompras tenían sentido. Sin embargo, si la compañía recomprase acciones a 65 veces sus ingresos futuros, en realidad perjudicaría al accionista actual. Es mejor para la empresa emitir acciones a estos niveles, como mencionamos anteriormente.

Cuando las acciones cotizaban entre 22 y 30 veces su ingreso neto a plazo, las recompras tenían sentido. Sin embargo, si la compañía recomprase acciones a 65 veces sus ingresos futuros, en realidad perjudicaría al accionista actual. Es mejor para la empresa emitir acciones a estos niveles, como mencionamos anteriormente.

El problema ilustrado

Este es un problema para los accionistas actuales porque no tienen margen de seguridad frente a una posible compresión de la valoración. Si las acciones cayeran en picado un 20% en 2015, los inversores no deberían preocuparse. La gerencia podría volver a comprar acciones a bajo precio, lo que incluso proporcionaría valor a largo plazo. Sin embargo, si esto sucediera ahora, tal escenario no es posible. Por lo tanto, los inversores actuales solo esperan que las acciones continúen cotizándose como están ahora en el futuro. De lo contrario, también son posibles los rendimientos negativos. Ilustremos esto.

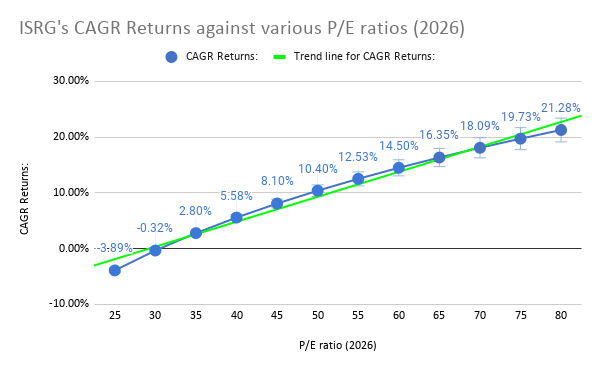

Tomando el precio actual de ISRG, una tasa de crecimiento de BPA razonable del 15% sobre el FY2021 $ 13.34 BPA , y una amplia gama de múltiplos de valoración potenciales futuros, obtenemos los siguientes resultados.

Como puede ver, si las acciones retienen su múltiplo actual de alrededor de 60 veces sus ganancias a futuro, los inversores disfrutarán de rendimientos que valgan el riesgo actual. Sin embargo, a una valoración más razonable de alrededor de 30 o 35 veces las ganancias, los rendimientos anualizados podrían ser negativos o solo ligeramente positivos.

Fuente: Autor

Fuente: Autor

Como mencioné, los inversores pueden racionalizar la valoración de ISRG y pensar que incluso si se comprimiera masivamente y se moviera por debajo de los 30, seguirían logrando rendimientos anualizados más altos que los bonos en este entorno de tasas bajas al tiempo que se exponen a la posibilidad de rendimientos más altos. en medio de la retención de la valoración.

Si bien esto no es necesariamente incorrecto, tenga en cuenta que los riesgos pueden no necesariamente justificar esta mentalidad también. En primer lugar, nadie garantiza que ISRG logre un crecimiento anualizado del BPA del 15% durante los próximos cinco años. Sin embargo, el escenario más severo es que incluso si ISRG logra tal crecimiento de EPS, un P / U de alrededor de 25 dañaría enormemente a los inversores, lo que al final generaría pérdidas anualizadas.

Normalmente, también pensaría que esto es bastante inverosímil. Sin embargo, en el caso de ISRG, este ha sido el múltiplo en el que ha cotizado durante años, incluso durante sus fases de mayor crecimiento. Por tanto, los inversores no deben ignorar esta posibilidad.

La empresa me gusta por:

- Deuda a largo cero.

- Sigue componiendo a pesar de la pandemia y la desviación de fondos en sanidad a nivel mundial al Covid 19.

- Clientes satisfechos y entusiasmados.

- Foso. A pesar que JandJ y otra andan para sacar su robot, les queda un largo recorrido lo cual hace que, Intiuit siga ganando terreno y posicionamiento al ser el primero.

- El PER es alto pero si crece no es lo relevante.

Resultados 2020 mañana 21 de Enero.

Lo dificil muchas veces es “la simplicidad” a la hora de visionar y decidir en el mundo de la inversión.

Una empresa fantástica, aunque infravalorada no está. Me parece cara, aunque mantenga el crecimiento anual del 18%, que está muy bien.

Intuitive Surgical cae casi un 6% tras resultados.

La lleva mucho fondo tipo Terry Simth y similares. Aún así con esta caída coincido contigo, está solo a un 8-9% de maxímos, un poco más abajo, un 6-7% adicional puede ser interesante buscando componer, bajo mi opinión muy limitada.

Bayer ha sacado al mercado en exclusiva un producto contra una de las peores plagas de cítricos. De hecho, no dan abasto a fabricarlo y hay una enorme demanda del producto en toda la Comunidad Valenciana. Yo mismo compraría Bayer, pero este producto supone un pequeño porcentaje en la facturación de Bayer (sigo el criterio de Lynch). Si fuera una small cap, metería todo mi dinero.

Adjunto enlace por si alguien quiere más información:

https://eventosynoticias.bayer.es/resource/vynyty-citrus-la-nueva-solucion-biologica-de-bayer/

Una de las que parecía infravaloradas. Igual no lo está tanto:

Cae con fuerza hoy…

No entiendo porqué las demandas se dirigen contra solo Montsanto , cuando hace décadas que finalizó la protección de la patente del glifosato.

Por otro lado, existen numerosos productos que puede comprar el consumidor (ojo, no hablo de profesionales), que pueden dar lugar a cáncer: matamoscas y mosquitos, matarratas, matacucarachas, y no son demandadas pese no haber advertencias en los envases respecto a su potencial cancerígeno.

Han encontrado el filón ahí los abogados…

¿Se acabó el moat de Intuitive Surgical?:

Ha bajado mucho últimamente. Si baja a 1.050… sería muy buena compra. Alto dividendo.

Si, pero muy impredecible. Paso mucho tiempo congelado, y alguna vez creo que bajo.

Habria que ver despues del spin off como queda el dividendo. En teoria, se ha deshecho de la parte con menos valor añadido, con lo que “deberia” quedar una empresa con mas potencial de crecimiento.

A mi, de las europeas es la que menos me gusta. Antes me quedaria con las dos suizas, Roche o Novartis.

Roche es un empreson. Lo malo es la doble imposición y lo alto de la retención del dividendo en Suiza sino probablemente la tendría en cartera.

Eso pensaba yo al principio, dichosa retencion, pero esta retencion, que es un abuso, nos tiene que condicionar o impedir tener empresas como Roche, o LVMH, o Novo, o Nestle?. Por poner empresas de otros paises tambien.

En mi caso, con estas empresas, valoro mucho mas la calidad de la empresa, que cuanto me retienen de dividendo y si es mucho o poco.

Yo quiero una cartera que me de dividendos estables y crecientes en el tiempo, pero tambien quiero empresas de la maxima calidad, que son las que creo que pueden sobrevivir los proximos 30 o 50 años.

Mi hija tiene que disfrutar de ellas

Lo importante es que la empresa crezca mínimo un 10% anual.

Tiene, en mi opinion, que haber un buen balance entre este tipo de empresas, de crecimiento, que iran bien en epocas de bonanza, y menos bien en epocas como las de ahora, y empresas como Nestle, PG, etc.

Empresas que te puedan sostener la cartera en una epoca de bajadas pronunciadas.

Ya dije que mi evolucion era esta, pasar, sin renunciar, de empresas de crecimiento a empresas defensivas, no tanto por esta situacion actual, que tambien, sino por mis circunstancias.

Estoy en una fase de mi vida inversora en la que necesito afianzar mis dividendos, hacerlos crecer, pero que mi patrimonio en caidas no sufra demasiado.

Todavia tengo que incrementar el sector defensivo en mi cartera, que esta ahora sobre un 60%, hasta minimo un 70%.

Esta crisis me esta demostrando que, para mi, voy por el buen camino, aunque quizas mi crecimiento futuro se vea algo mermado.

Mi cartera va hoy en positivo en todos los plazos, desde 3 meses hasta 5 años, con datos anualizados y sin incluir dividendos.

Tan solo esta perdiendo a 1 semana y a 1 mes. Con esto me siento tranquilo.