Los que somos demasiado viejos para el QQQ y demasiado jóvenes para morir, nos deberíamos conformar con un Nasdaq x2 por ejemplo ![]()

La cosa es si entras y te cae un 35% en índice el etf te caería un 105%.

Habría que aportar garantías al broker supongo no? Estaría pensando en MyInvestor que lo tiene

Estoy valorando meter una pequeña cantidad y si esto cae aportar. Para darle más gasolina.

La teoría ya la tiene clara. Ahora veremos a ver la práctica. Jajaja

La bolsa de media cae un 10% desde máximos al menos una vez al año, un 15% cada dos y un 20% cada cuatro al menos. Habría que ahorrar una parte para esperar esos momentos sin invertir el 100%, es decir, si cae un 10% invertir el 50% de mi ahorro en el Nasdaq x2 y seguir ahorrando, si cae el 20% sin llegar a máximos meter otro 50% de lo restante o similar. Es decir, tener un plan y aplicarlo 5 años, luego ver rentabilidades y sacar conclusiones. Yo hice un análisis de los días que cae la bolsa y tal en Sp500 y Nasdaq más de un 2% y son muchos, con lo cual lo mejor, yo creo es buscar niveles de retroceso desde máximos. Al de 5 años valorar lo que ha pasado con la rentabilidad siempre que se haya cumplido el plan.

Si si el plan está claro.

Cuando la caída del COVID tenía parte de liquidez y fui aportando sobre porcentajes.

Mi pregunta era sobre si te quedas en negativo

Si compras un ETF lo único que puede pasar es que se vaya a cero y se cierre supongo.

Pero al estar apalancado x3. El índice puede seguir cayendo y tu pérdida puede ser de más del 100% entiendo yo.

Por eso quiero tenerlo claro.

Eso es imposible. Eso no es el banco Popular.

Para que se pierda el 100%, tendrían que quebrar las 100 del NAZ.

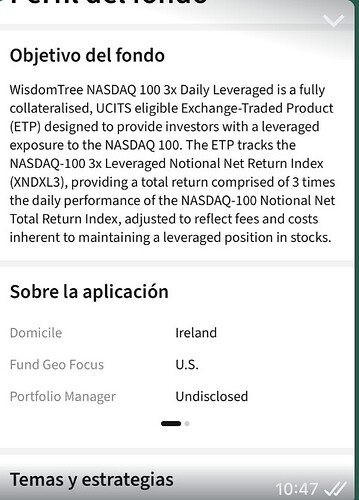

El ETN ,es una nota que tiene WisdomTree negociando y que replica por medio de Swaps el movimiento del NASDAQ 100 diario X3.

Esto es lo que dice IBKR

Requisitos de margen inicial 56% . Quiere decir que si IBKR te presta 100.000 ,tu tienes que aportar 56.000 , por un total de 156.000 euros.

Si tu cuenta (tu posicion puede bajar de 156.000 ,si tienes otras que quitan margen al algoritmo), baja de 156.000 y no tienes otra posición , te dan un aviso,llamado margin call.

Con este aviso te dicen que repongas tu límite de margen…

1.-Aportando mas garantía. Transfiriendo efectivo.

2.-Vendiendo activos y/o 3QQQ.

Si no haces ninguna de las 2 cosas, el sistema te “ejecuta” . Eso significa que te vende el 100% de tus posiciones y coge su margen ,liquida y el resto te lo deja en la divisa que corresponda.

Esto requisitos de margen pueden variar según la volatilidad del mercado y lo que determine el algoritmo.

Aún así;

1.- De perder el 100% nada. Un activo líquido como el QQQ3 , siempre se puede vender porque hay mercado y precio con un spread decente.

Imaginemos que vamos al límite y cierra el mercado con una posición de 145.000 euros. 45 capital ,equity, nuestra pasta. 100.000 dinero de interactive brokers .

Esos -100.000 euros IBKR te los liquida al 5.143% anual ,diariamente.

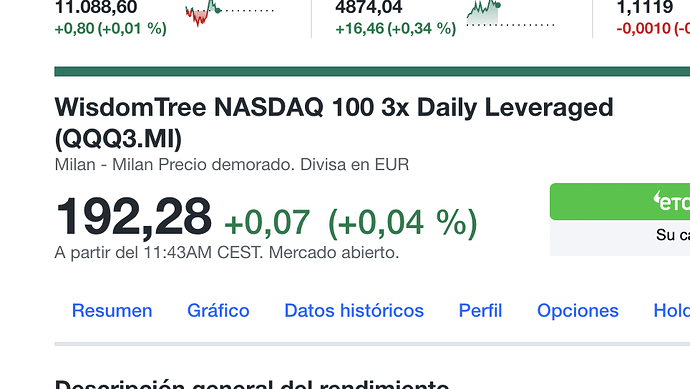

Abre el mercado al día siguiente. Abre (como en estos momentos ) un 0,04% .

No pasa nada, esta en positivo.

No problem,el requirimiento intradía ,te lo suben un poco, al 56%.

Con todo:

1.-Que tengas una cuenta de margen, no quiere decir que tienes que pedirle dinero prestado al broker.

2.-Si no debes nada tu posición se puede ir a -99.99% y aún asi tener saldo sin margin call.

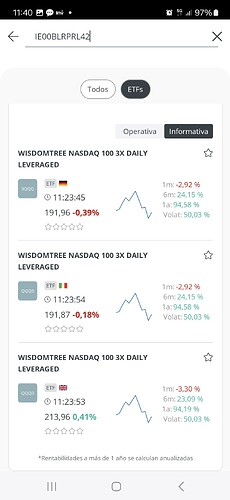

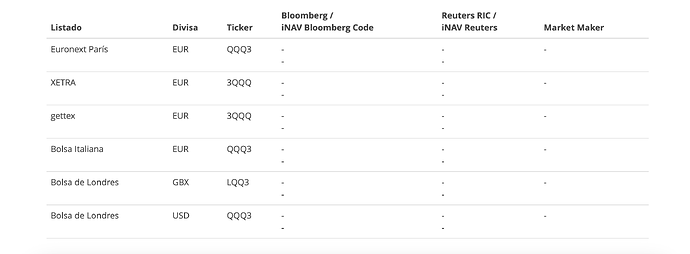

El WisdomTree NASDAQ 100 3x Daily Leveraged replica el índice Nasdaq 100® Leverage (3x). El índice Nasdaq 100® Leverage (3x) sigue diariamente el rendimiento tres veces apalancado del índice Nasdaq 100®. El índice Nasdaq 100® sigue una selección de 100 valores elegidos entre los valores no financieros que cotizan en la bolsa NASDAQ.

La ratio de gastos totales (TER) del ETN es del 0,75% p.a.. El ETN replica la rentabilidad del índice subyacente de forma sintética con un swap. Los dividendos del ETN se acumulan y se reinvierten en el ETF.

No hay que aportar garantías de margen ,porque el producto ya replica ese apalancamiento por medio de derivados.

Y todo eso cotiza en euros, en la bolsa de Milan.

Patrimonio del fondo ,322 m.

No puede caer más de un 100%…

Ahí ya lo has perdido todo.

De todas formas, ese cálculo no está bien hecho, porque tampoco puede caer más de un 99%. Realmente, la caída se calcula cada día, o cada segundo.

Puedes preguntar los gastos TER??

A ver si son 0,75%, o cobran más.

Ok pensaba que al estar apalancado te pedirían margen.

En caso hipotético. Si metemos los 1000€ que hablamos si hubiera un fin del mundo, de esos 1000€ no podemos perder más no?

En MyInvestor también pone 0,75% ter.

Luego un 0.12% de compraventa

No se puede perder más (salvo que pidas margen al broker).

Si no pides margen al broker, lo máximo que puedes perdes es el total de la cantidad que pones.

Y ni siquiera. El broker te va liquidando las posiciones antes de ver la posibilidad de perder un euro.

Si te quedas en negativo, tampoco se lo podrían cobrar…

Si te avisan de un margin call y te ejecutan, les debes dinero. Lo he sufrido en mis carnes con CFDs. La alta volatilidad hace que entres en margin call en segundos, te dan un plazo y sino caput.

De todas formas yo hablaba de un Nasdaq x2 no tan duro como el QQQ y hacerlo sin margen para evitar margin calls y no perder más del 100%

La preocupación de @Alfer87 es si por ejemplo mete 1.000€, y luego se encuentra con una deuda de 10.000€.

No quiero márgenes. Jajaja