Business Insider - El fondo de capital de 30 000 millones de dólares de la leyenda de la inversión Terry Smith devolvió el 440% a los inversores durante una década

28 DE DICIEMBRE DE 2020

Aquí está su estrategia de 4 partes para el éxito y 10 piezas de sabiduría de inversión para llevar a 2021

- Una década desde el lanzamiento de un nuevo fondo de capital, la leyenda de la inversión Terry Smith ha acumulado 23 000 millones de libras esterlinas de activos bajo gestión y ha devuelto el 440% a los inversores durante ese período de tiempo.

- Smith proporciona a Insider una visión exclusiva de su estrategia de 4 pasos para el éxito.

- “Estudia el tema antes de invertir”, dijo Smith en una entrevista por correo electrónico. “Probablemente necesites estudiar durante varios años y ver al menos un ciclo de negocio y mercado completo antes de poder ser competente para invertir”.

- Insider también desglosa las mejores piezas de sabiduría de inversión del libro de Smith, Investing for Growth, que recopila sus ensayos y cartas a los inversores durante el período de 10 años.

En 2010, Terry Smith lanzó un nuevo fondo de capital con solo 39 millones de libras esterlinas (52 millones de dólares) activos bajo gestión, 25 millones de libras esterlinas (33 millones de dólares) de los cuales provenían de su propia cuenta personal, ya que comenzó una nueva empresa de inversión, Fundsmith.

Al final de la década, el fondo Fundsmith Equity había acumulado 23 000 millones de libras esterlinas (30 000 millones de dólares) activos bajo gestión y devuelto el 440% a los inversores durante ese período de tiempo.

Para poner eso en perspectiva, si un inversor colocara 10.000 libras esterlinas en el fondo Fundsmith Equity en el lanzamiento, tendría poco menos de 54.000 libras esterlinas este año.

El rendimiento del fondo durante la última década significa que Smith es visto como una leyenda de la inversión. A menudo se le compara con el legendario inversor estadounidense Warren Buffett, y a veces incluso se le conoce como la respuesta de Gran Bretaña al propio jefe de Berkshire Hathaway.

“¿Cómo se siente ser una leyenda? Agradable, obviamente, pero nunca doy nada por sentado”, dijo Smith en una entrevista por correo electrónico con Insider.

Pero la trayectoria de Smith a la leyenda de la inversión comenzó mucho antes del lanzamiento de Fundsmith. Comenzó su carrera en Barclays en 1974 y luego se convirtió en un analista bancario de primera categoría en Londres en UBS Phillips & Drew antes de lanzar su libro más vendido, Accounting for Growth, que cubría las técnicas de contabilidad que las empresas utilizan para ocultar o mejorar su rendimiento.

El libro fue informado por el tiempo de Smith como analista, pero resultó en su despido de UBS por negarse a retirarlo. El despido no impactó demasiado la carrera de Smith, más tarde se convirtió en director ejecutivo de Tullet Prebon, uno de los mayores corredores de dinero del mundo.

Pero ha sido Fundsmith quien realmente ha catapultado a Smith al centro de atención. La combinación del impresionante rendimiento del fondo con la flagrante transparencia de Smith en su estrategia de inversión y su honestidad en los mercados obtuvo un gran número de seguidores.

Smith cotejó esos pensamientos de sus ensayos, artículos y cartas de accionistas en un libro llamado Investing for Growth para celebrar el décimo aniversario de Fundsmith.

El libro proporciona a los inversores una visión más profunda de la estrategia de inversión de Smith, los éxitos y los fracasos durante el período de 10 años.

De hecho, fue leer las ideas de los inversores, similar al libro que lanzó en octubre, es lo que ha dado forma e informado la estrategia y filosofía de inversión de Smith a lo largo de los años.

“Me han inspirado muchos profesionales de la inversión y autores”, dijo Smith, en una entrevista por correo electrónico. “Empecé a leer la ahora legendaria carta anual del presidente de Berkshire Hathaway en la década de 1980. He leído literalmente cientos de libros y estudiado el proceso de inversión de muchos inversores, que abarcan casi todos los estilos de inversión cuando era analista y jefe de investigación. Conocí a muchos de los inversores más famosos, porque les proporcioné investigación. Para ser un éxito, creo que necesitas sintetizar muchas fuentes”.

A lo largo del libro, Smith reitera su estrategia de inversión básica de 3 pasos que Fundsmith aprovecha, que es invertir en buenas empresas, no pagar en exceso y no hacer nada.

Pero en una entrevista por correo electrónico con Insider, Smith da más información sobre los cuatro factores que cree que han impulsado su éxito y el de la empresa:

- “Desarrollamos y refinamos nuestra estrategia de inversión durante décadas antes de comenzar Fundsmith”, dijo Smith. “No iniciamos el negocio, recaudamos un fondo y luego pensamos ‘¿cómo dirigiremos el fondo y en qué invertiremos?’ Ya lo sabíamos”.

- “Lanzamos una estrategia que sabíamos que funcionaba en el sentido de ofrecer rendimientos superiores ajustados al riesgo, y sabíamos que podíamos entregarla”, dijo Smith. “No pensamos 'Ah, hay mucha demanda de fondos BRIC, FAANG, ESG (insértese moda actual), así que lancemos uno”.

- “Trabajamos duro”, dijo Smith. “Creo que el éxito no se trata tanto de tener grandes ideas como mucho más de una buena ejecución, y trabajamos muy duro todos los días en tareas poco glamorosas como analizar resultados, asistir a conferencias, leer publicaciones comerciales y actualizar modelos”.

- “Y por último, pero no menos importante, tengo la ayuda de algunos buenos colegas sin los cuales esto no sería posible. Es odioso singularizar uno, pero lo voy a hacer. Julian Robins, nuestro jefe de investigación y yo, trabajamos juntos por primera vez hace 34 años y es la mayor combinación de integridad y capacidad que he encontrado”.

Para los jóvenes inversores que buscan salir adelante en el mundo de la inversión, Smith vuelve a enfatizar trabajar duro.

“Estudia el tema antes de invertir”, dijo Smith. “Probablemente necesites estudiar durante varios años y ver al menos un ciclo de negocio y mercado completo antes de poder ser competente para invertir”.

Insider desglosa las 10 mejores piezas de sabiduría del nuevo libro de Smith para llevar a 2021 y esboza las recomendaciones de libros de Smith para los lectores de Insider.

10 piezas de sabiduría de inversión

Todas las siguientes citas son de Investing for Growth.

1. Si no entiendes una empresa, no inviertas

Uno de los componentes clave del mantra de inversión de Smith es invertir en buenas empresas. ¿Cómo puede un inversor invertir en buenas empresas, si no las entiende? Smith enfatiza continuamente a lo largo del libro lo crucial que es entender las empresas que se consideran para la inversión.

“A menudo me preguntan por qué no invertiré en acciones bancarias, dado que una vez fui un analista bancario de primera categoría en la ciudad. La respuesta es que tener una comprensión de los bancos haría que cualquiera tuviera más cuidado de invertir en ellos. Uno de mis principios básicos es nunca invertir en un negocio que requiera apalancamiento de préstamos para obtener un rendimiento adecuado de la inversión”.

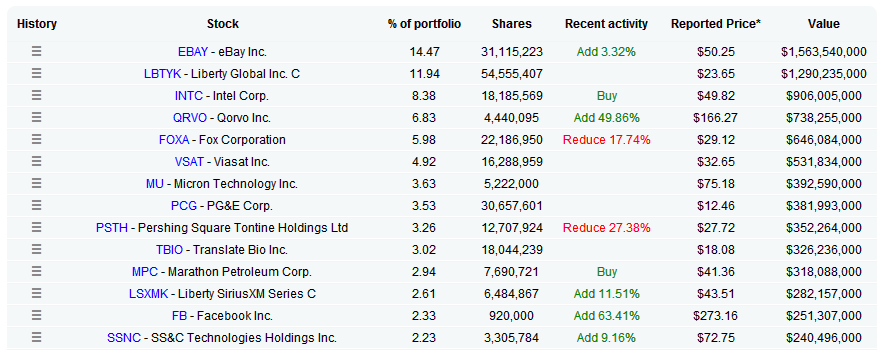

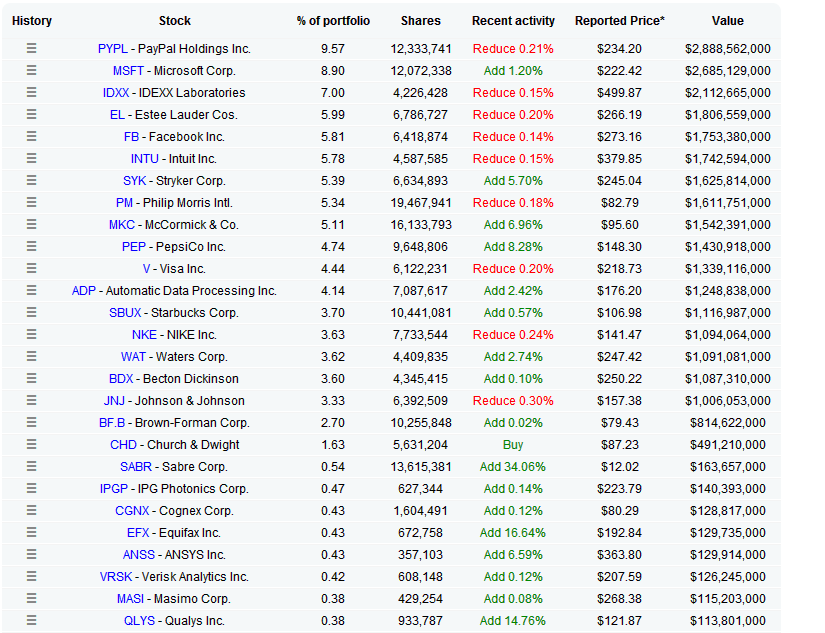

En el libro, Smith expone las 13 formas en que piensa sobre las valoraciones de la empresa.

Fuente: Invertir para el crecimiento, Terry Smith

2. Tenga cuidado con la jerga

Desde IBM en una presentación que usa la palabra “hoja de ruta” en lugar de “plan”, hasta alguien que “se acerca a usted” en un correo electrónico, Smith es cauteloso y cauteloso con cualquier jerga innecesaria que pueda ocultar una imagen precisa de las decisiones operativas o de gestión de una empresa.

“En Fundsmith, mantenemos un recuento de palabras prohibido para las empresas que analizamos, porque creemos que proporcionan una visión de su gestión… pero cuando escuchamos a la administración, los hablantes directos obtienen nuestro voto y nuestro dinero”.

Esto también cuenta al seleccionar fondos mutuos.

“¿Qué tal el Fondo de Ventajas Fundamentales de Pimco? ¿Las comisiones tal vez serían más bajas y atraerían a los inversores a un fondo de ‘Desventaja Fundamental’?”

Fuente: Invertir para el crecimiento, Terry Smith

3. Tener una lista de vigilancia

Los inversores deben tener una idea de las empresas en las que quieren invertir y buscar oportunidades para comprar en esas grandes empresas a buenos precios, dijo Smith.

Un ejemplo en el libro fue cuando Bloomberg publicó una historia sobre una huelga en Fresh Del Monte Produce Inc, que es una empresa completamente diferente de Del Monte Foods. Sin embargo, la noticia causó que el precio de las acciones cayera, creando una oportunidad para que Smith comprara en la compañía más barato.

Una oportunidad similar podría surgir cuando las empresas tienen problemas. Depende de los inversores entender si los problemas son temporales y crean oportunidades, o son una amenaza existencial, dijo Smith.

“Es posible que solo pueda invertir en negocios realmente buenos a una calificación barata cuando tengan un problema”.

Fuente: Invertir para el crecimiento, Terry Smith

4. Póngase cómodo vendiendo una empresa

Smith recomienda a los inversores que entiendan lo que vale una empresa y que siempre deben estar listos para vender cuando la valoración sea demasiado alta, no importa cuánto les guste la empresa.

“Las acciones de Domo subieron en precio un 113% durante el año y habían llegado a un punto en el que ya no representan un buen valor. Domino’s también tiene refinanciación de la deuda vencida para 2014. No hay nada en el rendimiento de Domino’s que nos cause la menor preocupación por esto, pero hay mucho mal con un sistema bancario, que será necesario para proporcionar la refinanciación. Como resultado, esperamos tener la oportunidad de convertirnos en inversores en Domino’s de nuevo”.

Fuente: Invertir para el crecimiento, Terry Smith

5. Recompras de acciones de preguntas

Los inversores y comentaristas deben analizar la recompra de acciones de la misma manera que lo harían si compraran acciones en otra compañía, dijo Smith. También destaca varias veces en el libro cómo las recompras de acciones se pueden utilizar para inflar las ganancias por acción de una empresa.

“Las recompras de acciones solo crean valor si las acciones recompradas se negocian por debajo del valor intrínseco y no hay un mejor uso del efectivo que genere un mayor rendimiento”.

“Conseguimos que el mayor riesgo para nuestros inversores, después del evidente potencial para que compremos las acciones equivocadas o paguemos demasiado por las acciones de las empresas adecuadas, es un riesgo de reinversión: buscamos comprar empresas que ofrezcan altos rendimientos del capital en efectivo. Lo que la administración hace entonces con estos rendimientos de efectivo es uno de los principales factores que afectan los rendimientos de futuros en la cartera”.

Fuente: Invertir para el crecimiento, Terry Smith

6. No pagues en exceso

Smith, desde el comienzo de Fundsmith, quería tener un fondo que fuera un costo razonable. A lo largo del libro recuerda a los inversores que no paguen en exceso por empresas o fondos.

“Si vas a poseer una cartera de buenas empresas con altos rendimientos, que se agravan en valor con el tiempo, no puedes jugar a la ‘teoría del tonto mayor’, en la que a sabiendas pagas en exceso por las acciones, con la esperanza de que un tonto mayor te las compre a una valoración aún atroz, ya que tienes la intención de aferrarte a ellas”.

“Las tarifas pagadas a los administradores y asesores de fondos son un lastre para el rendimiento de la inversión. El inversor promedio del Reino Unido que invierte a través de un asesor, utiliza una plataforma y luego invierte a través de un asesor, utiliza una plataforma y luego invierte en fondos mutuos incurre en cargos totales de alrededor del 3% cada año. Esto es más alto que el rendimiento de las acciones y la mayoría de los bonos del gobierno. Así que todos y más ingresos de sus inversiones están siendo consumidos por honorarios”.

Fuente: Invertir para el crecimiento, Terry Smith

7. Deje de tratar de predecir la economía y el mercado

Deje de tratar de programar el mercado y los eventos macroeconómicos. En su lugar, enfóquese en empresas de alta calidad que puedan ser resilientes durante muchas décadas, dijo Smith.

“Cuando se trata del llamado market timing, solo hay dos tipos de personas: aquellos que no pueden hacerlo y aquellos que saben que no pueden hacerlo. Es más seguro y rentable estar en el campamento posterior”.

“Estoy sorprendido por cuánto tiempo y esfuerzo la gente pierde tratando de adivinar qué pasará con las incógnitas conocidas. Brexit, China, materias primas, tasas de interés, precio del petróleo, flexibilización cuantitativa y las elecciones presidenciales de Estados Unidos son desconocidas”.

Fuente: Invertir para el crecimiento, Terry Smith

8. Espéralo

Al comienzo de la mayoría de las cartas anuales de accionistas de Smith, recuerda a los inversores que piensen a largo plazo sobre los rendimientos de sus fondos.

“Nunca nos cansamos de recordar a la gente que seguimos siendo críticos con los intentos de medir el rendimiento durante períodos cortos de tiempo, como un año”.

“En lugar de buscar un rendimiento superior de la cartera persiguiendo acciones de alto riesgo (“riesgo libre de retorno”), los inversores deben buscar empresas de calidad “aburridoras”, que tengan rendimientos predecibles y un rendimiento financiero superior y esa ventaja de su persistente subvaloración en relación con esos rendimientos para comprarlas y mantenerlas”.

El mismo mantra de “espera” es válido para encontrar administradores de fondos.

“Con demasiada frecuencia, los inversores buscan encontrar administradores de fondos que puedan superar todo el tiempo y en todas las condiciones del mercado. El problema es que no existe tal persona. Pero el intento de encontrar esta criatura mítica lleva a algunos inversores a mover sus activos entre gerentes, incurrir en costos y, con mayor frecuencia, abandonar a un gerente cuyo estilo de inversión está fuera de sintonía con el mercado actual a favor de uno con un buen desempeño reciente justo cuando están a punto de cambiar de posición”.

Fuente: Invertir para el crecimiento, Terry Smith

9. Tenga cuidado con el activismo de los accionistas

Al igual que con la jerga, los inversores deben tener cuidado con el activismo de los accionistas y los motivos activistas, dijo Smith. En general, la empresa no es fan del activismo. A menudo, los accionistas activistas tienden a seguir un manual de 5 pasos establecido en el libro que tiende a perjudicar al inversor a largo plazo.

“Todo muy emocionante, pero no muy útil para los accionistas a largo plazo como nosotros, que se quedan con participaciones en negocios fragmentados, a menudo con nuevos equipos de gestión y equipos de gestión tensos. Luego, sus contables y otros, seguidos de estados financieros que contienen tantos ajustes que rayan en incomprensibles”.

“En nuestra experiencia, lo mejor es iniciar un diálogo que buscas cambiar el comportamiento al menos en privado. Buscar una disputa pública al principio, nos parece estar más estrechamente alineados con el deseo de buscar un cierto perfil público, en lugar de efectuar un cambio corporativo”.

“Sin embargo, aunque cuestionamos la motivación y los métodos de los activistas, y cómo las empresas responden a ellos, no siempre estamos en desacuerdo con ellos”.

Fuente: Invertir para el crecimiento, Terry Smith

10. Admite cuando te equivocas

Finalmente, ser capaz de admitir cuando está equivocado y ajustar su estrategia de inversión en consecuencia, dijo Smith.

"Domino nos ha demostrado completamente equivocados. No solo logró refinanciar, sino que lo hizo en términos que le permitieron pagar un dividendo especial de 3 dólares por acción. Así que hice lo que siempre debes hacer cuando te equivocas (pero que todos rara vez logramos):

- Admita esto (lo más importante para usted mismo)

- Revertir la decisión

Así que Dominos fue recomprado"

Fuente: Invertir para el crecimiento, Terry Smith

Bono: Recomendaciones de libros

Además de poder obtener información del nuevo libro de Smith, también proporcionó a Insider una pequeña selección de libros que recomendaría a nuestros lectores:

Carta anual del presidente de Berkshire Hathaway

The Warren Buffett Way por Robert Hagstrom

Liar’s Poker, The Big Short, Flash Boys y Moneyball - Todo por Michael Lewis

La pelota de los depredadores de Connie Brook

Hawkwood: Inglés diabólico por Frances Stonor Saunders

El enemigo más peligroso por Stephen Bungay

Aventuras de negocios por John Brooks

Frente a Ali por Stephen Brunt

Merckx de William Fotheringham