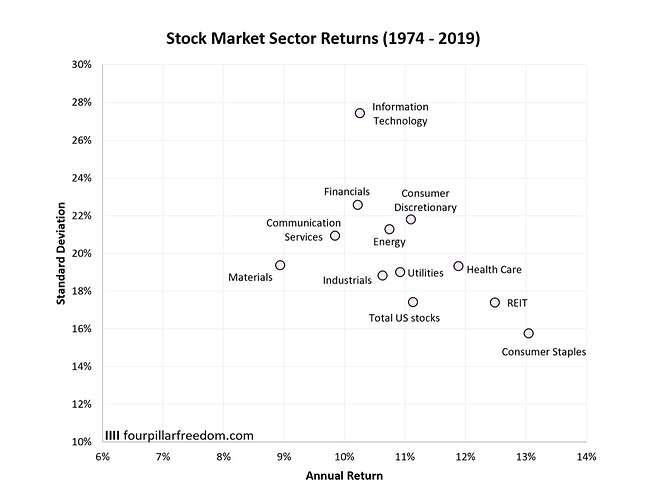

Así, a bote pronto y sin anestesia diría que la generalización no es muy buena para empresas industriales, sino tecnológicas o de bienes de consumo. Por supuesto, sin apalancamiento.

Si necesitas grandes inversiones en Activos, puede que el ROA sea más apropiado, pero también entramos en sectores que son históricamente menos rentables.

Sin apalancamiento el ROA será igual al ROCE, en el momento que haya una partida de intereses el activo trabaja para el acreedor en cuestión, cuanto mayor sea la partida del coste financiero menos rendimiento para el capital propio. La búsqueda de este equilibrio es lo que hace bueno o malo el apalancamiento, es por ello que el ROCE como única métrica no parece bueno si no se mide con el ROA.

Si se necesitan grandes activos en principio son apalancados con deuda casi por necesidad, no obstante la partida de intereses debe ser cubierta adecuadamente por el ROA. “Adecuadamente” vendría dado por la regularidad de las ventas algo que suele ser más estable para grandes inversiones y mercados regulados, siempre y cuando el regulador no haga cambios desfavorables.

En las crisis las empresas apalancadas son las que más las sufren. Siempre hay excepciones pero un bajo apalancamiento puede ser el salvavidas al que agarrarte si viene un cisne Negro.

No tiene porque si la cobertura de intereses aguanta una bajada de ventas y financiación es al plazo adecuado, entendiendo que las empresas apalancadas deberían ser negocios con bastante estabilidad en las ventas.

Imaginemos una empresa con con mucha deuda pero cobertura de intereses 12 veces, pues si baja la cobertura a 10, 8 ó 6 veces en periodos de vacas flacas no habrá problema.

Lo más difícil de todo. Predecir las ventas. En empresas como 3M es relativamente fácil, pero y en un negocio que inicia?? Es casi un milagro acertar.

El ser humano no aprende de sus errores:

Facilitar la vivienda a los jóvenes, y arruinarles la vida por los próximos 30 años…

Cierto, y es uno de los motivos por los que unas empresas cotizan a unos múltiplos distintos de otras.

Comprar una vivienda para vivir es inversión y un activo productivo. Es da las pocas cosas en- las que merece la pena adquirir con deuda. Es mi opinión.

Y tener el 100% de los ahorros en un solo activo y en un sólo lugar?? No lo veo.

Por no hablar de que el 50% de las parejas se acaban divorciando, y no conozco a nadie que solo se puede permitir una hipoteca.

Bueno es cuestión de mentalidad, cada uno lógicamente tiene su visión. Yo es que vivo ahí y me parece razonable. El que tenga pretensión de movilidad en su vida pensara distinto.

Esto ya entra dentro de lo personal, no creo que nadie se case pensando en el divorcio en ese momento, tomar precauciones está bien, pero si no lo tienes claro mejor no te cases.

Tres reflexiones personales del Sábado tras un comienzo de año bajista:

Hoy 22/01/2022 me permito hacer ciertas reflexiones personales pero que igual hay más gente en el foro que siente las mismas sensaciones o comparte las mismas inquietudes tras un periodo de más de 18 meses de subidas generalizadas:

-

Hay parte de mi cartera con la que antes me sentía cómodo y en el momento actual, todo lo contrario, me siento un tanto incómodo, en este caso con la parte vinculada al sector de Bitcoin con Microstrategy, Coinbase y Marathon. Aquí solo he invertido sobre un 8% de mi capital inversor sabiendo que como muchas empresas se pueden ir a cero. Sabía de la posibilidad y de la volatilidad del sector pero no es lo mismo teorizar que sentirlo a pesar de la mucha experiencia en batallas bursátiles anteriores que nunca son iguales, pueden guardar cierta analogía pero siempre es diferente tu posición personal y la coyuntura del mercado a la hora de enfrentarte a las inversiones. Si tienes convicción matenerte firme, asumiendo lo que pase y chequearlo en los tiempos predefinidos. Personalmente creo que si uno estudia su tesis de inversión, con pros, contras, cantidad a invertir, modelo de negocio, sector, etc. debe mantenerser fiel a la estrategia. Lo ideal para mi es revisar la tesis de una manera seria, como el cambio de aceite del coche, cada dos años salvo que uno se haya pasado de kilómetros, lo que en lenguaje inversor sería equivalente a que el precio ha recorrido mucho al alza y, hay que valorar pasar por el taller antes de dos años a recoger beneficios o no entrar en pérdidas.

-

Antes de rotar de un fondo o valor a otro, ser consciente de lo que puede pasar y sus consecuencias. Puede ir bien o puede que nos salgamos y despegue. Forma parte del juego. Lo comento por una parte importante de un Fondo traspasado y que tras estas primeras semanas algo convulsas en los mercados, el fondo origen(en este caso Bestinver Internacional) va en positivo y el fondo donde han aterrizado(Bestinver Grandes Compañías) lleva caídas sobre el 5-6%. Este tipo de fondos de empresas grandes ha sufrido al igual que el Fundsmith y Seilern, creo volveran tarde o temprano a la senda y el año no ha hecho nada más que empezar. Incomoda empezar así, viendo el signo menos por delante de la rentabilidad.

-

Si hay algo de liquidez, es momento de comprar aunque se sienta miedo y puedan seguir las caídas. Normalmente nos suelen pillar invertidos al 100% y en ese caso lo mejor es no hacer nada como en diciembre de 2018 cuando el mercado global cayó sobre un 20% y recuperó rápiamente con el comienzo de 2019. Si hay liquidez, no volverse loco, marcarse plazo y precios para aumentar posiciones y luego que el mercado nos dé las pistas. No es mi intención incitar a aumentar posiciones pero suelen ser los mejores momentos, cuando hay vendedores forzados por apalancamientos y estrategias que van al límite, que son conocidas por las manos fuertes y son carne de cañón, serán expulsados del mercado con los bolsillos vacíos. El recambio de perdedores forma parte del marketing de los “creadores de mercado” para que operes a muy corto plazo y con apalancamiento.

El que se sienta cómodo en estos momentos con todos sus activos “que levante la mano”.

Buenas tardes y a toda la comunidad que está convaleciente por el Covid les deseo pronta recuperación, sin complicaciones ni secuelas.

Yo creo que si alguien no se siente cómodo con sus inversiones tiene un problema, sea enero de 2022 o de 2222, igual da el año.

Respecto a esto que dice, es verdad que hay vendedores forzados pero igualmente hay compradores forzados y son muchos dada la cantidad de dinero que hay en el mundo, que ahora sale de la bolsa y algo puede ir a bonos ( -aunque hay personas que niegan que esto pueda suceder ¿? - ) puede ser que sí salga, pero que nadie se olvide que todo el dinero tiene que buscar sitio, sale de bolsa, sí, ya volverá. Respecto al mundo cripto a siempre me ha parecido “incomprensible” antes y ahora y me mantengo lejos de lo que no entiendo.

Repito la tesis:

- Liquidez.

- Bonos.

- Bolsa

- Otros.

Y se acabaron las opciones, la liquidez es perder seguro, los bonos es perder casi seguro la bolsa es incertidumbre, no se donde leí que es susto o muerte y me quedó en la mente. Sobre la opción otros cada uno sabrá. Creo que lo mejor es gastarlo en juergas. Total qué más da.

Excelente reflexión. Gracias por compartirla.

Imposible sentirse cómodo con la cartera en negativo. No obstante, hay que ver las oportunidades que hay, pues sabemos que tarde o temprano el mercado recuperará y nos da la opción de salir a comprar de rebajas.

Con todos mis activos? No

Con mi cartera? Con la que he comenzado el año? Si

En el mejor momento posible.

Nflx -9%, arkk -5%.

Esta quedando una tarde interesante.

Está nevando en la frontera de Ucrania…Europa lo había hecho mejor en los comienzos del año pero quién más tienen que perder en esta situación es Europa y Ruisa. EEUU como siempre a miles de km del conficto en el que la suma de intereses no es compuesto. E SP500 es el Jefe a pesar de los resfriados de temporada.

Lo de arkk y sus componentes yo creo que ya va por neumonia bilateral.