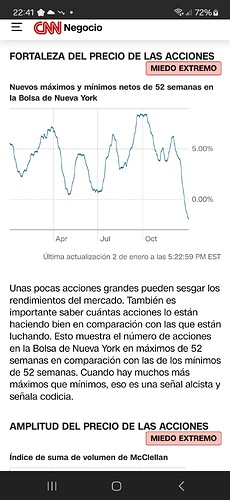

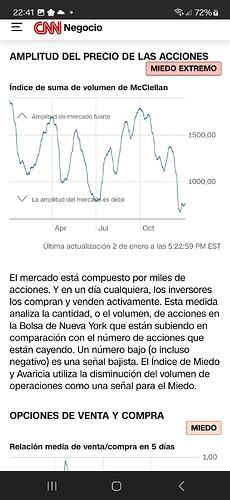

El índice de miedo de CNN marca miedo. En detalle hay dos marcadores que en último año no han bajado tanto como ahora (volumen de ganadoras y númerode máximos anuales):

Esta estrategia es muy buena.

Se sabe como lo haría en 2024?

Cuales son las 10 de 2025?

¿Se puede analizar el porqué?

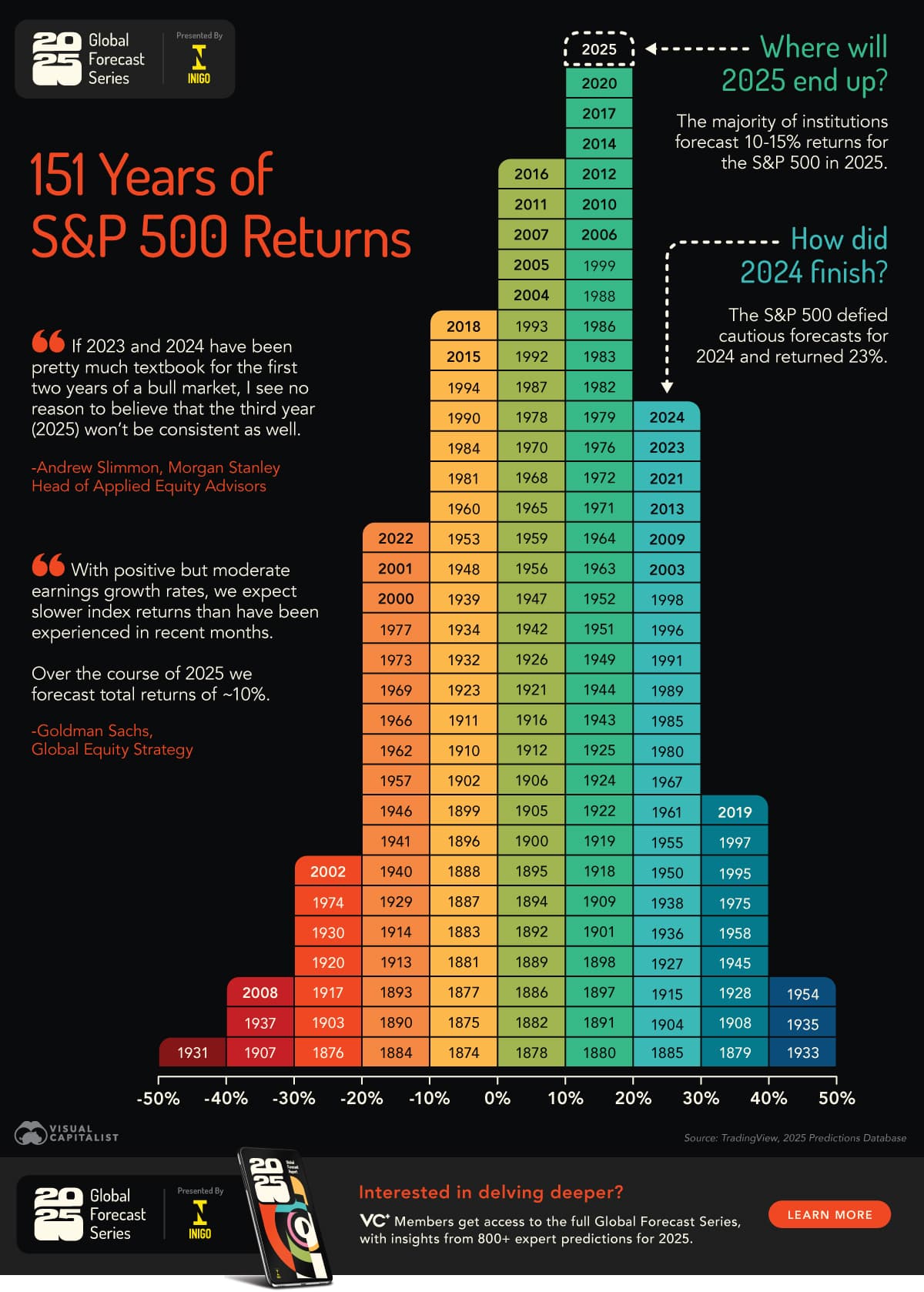

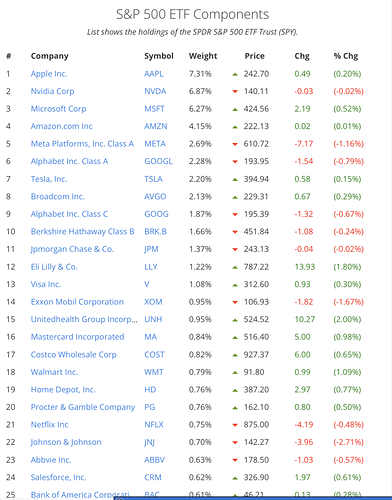

Aquí las 25 primeras. Es solo estadística. Últimamente las grandes son las que más crecen. El auge de la inversión indexada, sin duda, tiene algo que ver.

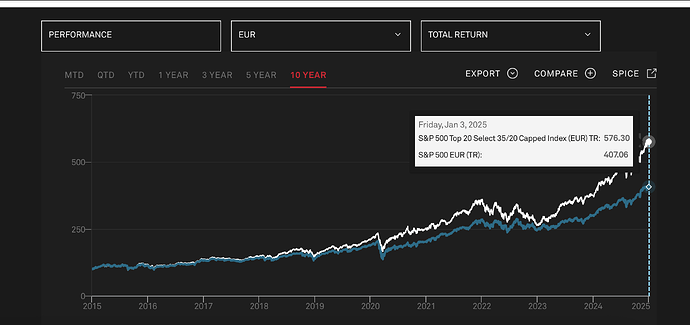

Ya sacaron el SP20

6% vs 2%

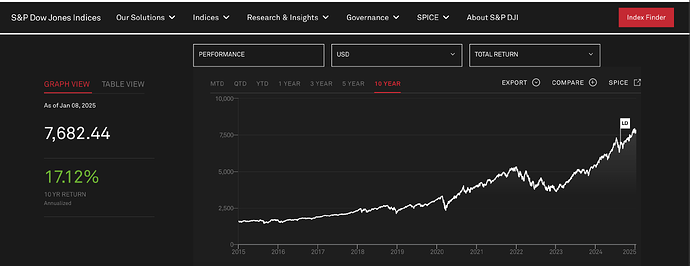

Unos +2% cagr a largo plazo…

En los ultimos 10 años y en euros (como nos gusta)

19,1% para el SP20 vs. 15% para el asanpi. CAGR anual…

La pregunta es ; las megacaps van a seguir tan fuertes, a futuro?

Donde esta el premium de las small caps?

Se admiten comentarios…

Ahora la pasta se está yendo a las Large Caps. Bien por moda, bien por la indexación, bien porque sean las más rentables.

Un SP500 te reduce el riesgo, al tener a las futuras Large Caps, pero si quiero arriesgar, me voy al NASDAQ-100, porque nada hay más rentable que la tecnología, sin fábricas ni personal poniendo tornillos o envasando latas de tomate triturado.

Si el QQQ , es superior, que lo es…

Un buen combo sería.

1.-Aportaciones anuales al guol…por si USA cae en las garras del comunismo-peronismo. O simplemente USA deja de estar tan sobrevalorada,como japón en los 80. Se sacrifica unos puntos de cagr a cambio del ultralargo plazo.

2.-Aportar al monstruo en las bajadas y pitufear en las subidas para aportar al guol o para generar renta en fase gastador.

Poco mas se necesita para tener una buena cartera…

Y un poco de Bitcoin aunque el Nasdaq100 ya lo lleva.

https://www.spglobal.com/spdji/en/research-insights/spiva/#europe

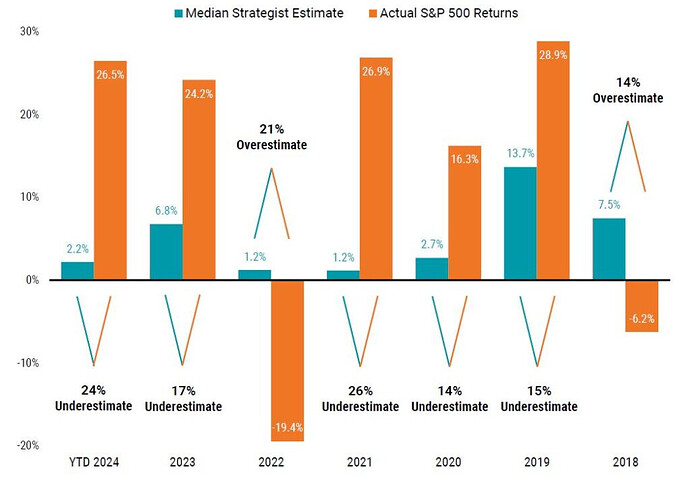

El 92% a 10 años no igualan al indice.

A 20 años sera el 99%.

Demoledor. Gracias @Quixote1 por iluminar el camino de la rentabilidad fácil y cómoda.

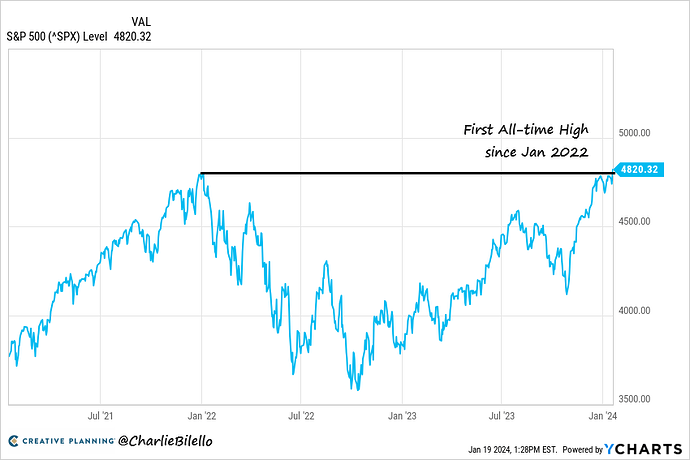

Y 300 meses entre máximos. 25 añazos.

El Informe SPIVA nunca sale a la luz, porque es demoledor para los gestores de Fondos.

Y para los bancos, ya ni te cuento.

El asanpi es una pasada como activo.

Y el asanpi en euros (el nuestro) ,una pasada…como la mitad de drawdown.

Tanto en Fondos (traspasar lo mas antiguo y con mas revalorización) para vender lo mas reciente y con menos plusvalía latente.

Como en ETFs, que se pueden marginar (en IBKR), en euros ,mas barato que en USD.

Yo hace 2 meses que tengo las BRK en euros (BRYN). No estoy muy convencido de sus ventajas, tiene algunas limitaciones (liquidez para ejecuciones en compras y ventas).