En yahoo finance sale una rentabilidad del 445% del índice sp500 y del 504% del etf de Invesco

Lo importante de la indexación, dejar atrás las pérdidas sin remordimientos.

https://twitter.com/luisangelhern31/status/1786351977242194253?t=4RKVEYccHiJ1KRL2md7HnQ&s=19

La rentabilidad del SP500 desde 1999 hasta hoy, la divides entre cuatro y te sale la rentabilidad de Monish Pabrai.

No me lo creía, osea investigué.

Me lo creo porque no aparece la cagr desde 1999 de Pabrai.

Aparece un fondito desde 2023.

Si Compones mal, abres un nuevo fondo y fusionas los anteriores.

Si te va bien ,lo pones en Google hasta que aparezca con tocar 1 tecla.

Y después para recochineo…

Lo he escuchado el un podcast en la lengua de Shakespeare y me lo creo. Concentra mucho, copia mucho y falla mucho.

Es un inversor adinerado de medio pelo con toque exótico para vender su relato.

Buffett no pagaría a Buffett para desayunar con el esas cifras.

En el fondo hay más gestores/asesores inversores de éxito que fondos de inversión de e éxito ![]()

![]()

Es un tío simpático, sin más.

Vale la pena ir a Omaha?? O mejor invertir los 3.000 usd del viaje en Brk??

Con el Santander ya podemos invertir en el SP500 @Quixote1 pero solo si eres cliente VIP.

Dudo que tengan el TAE 0,05% y la rentabilidad del i500.

Soy un poco desconfiado…

Hay que pagar el Falcón, la tripulación y otras excentricidades de Ana Patricia y su séquito. Mínimo doble capa al fondo para no pasar frío la familia Botín.

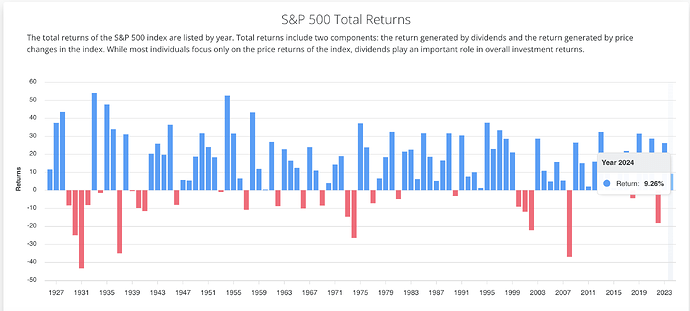

Viendo la rentabilidad de la mutualidad del S&P, la mayoría de los años hace entre el 10 y el 30%.

Como para romperse los sesos, con bonos, fonditos, plazos fijos, emergentes,dividendos …

Que baja mas, aportación extraordinaria (al décimo) como dicen los de la lotería.

Que sube, que suba.

El único problema son los ronquidos que se pega el mutualista al echar la siesta… ![]()

Ronquidos de felicidad ![]()

A 20 años SP500 +11% y la cartera permanente con deuda americana +6.5%. Reducir la volatilidad puede salir caro o muy caro renunciando a bastante rentabilidad.

Mi conclusión: si realmente vas a largo plazo, Renta Variable pero con experimentos los justos.

Si vas a más de 15-20 años necesitas toda la RV que puedas cargar, incluso apalancándote ligeramente.

El problema es superar esos 15-20 primeros años y para cubrir ese periodo, aunque sea parcialmente, puede tener sentido una cartera permanente u otra versión de estas carteras de paridad de riesgo.

Me gusta más la golden butterfly que la permanente. Aún así como soy un inversor muy conservador, a largo plazo prefiero la RV.

La única cartera que valoro de momento es la 100-120% RV.

Y espero que mis hijas continúen igual tras mi deceso.

Personalmente llevo una versión modificada de la all weather con bastante menos renta fija de largo plazo, cosa que me salvó el culo el año pasado. Esa parte da para aguantar unos 5 años sin contar con el resto de la cartera. Ya está donde tiene que estar.

El resto en RV y cuando los niños me dejan, estoy dándole vueltas a como apalancarme+convexizarme con opciones sobre índices y a como simplificar la cartera, ahora es un sin dios. Cuando llegue a alguna conclusión os la cuento.

Que FI, ETF usas para la exposición a Renta Fija , @El_lenio ?

Creo que tener un mínimo del 10% en R.F, como Buffett aconseja al albacea de su futura viuda es una gran idea.El resto ,ya sabemos, al aburrido asanpii.

Como soy un paranoico tengo 4, dos FIs de vanguard y dos ETFs de iShares que replican lo mismo en distintos brókers.

Los vanguard son los “Vanguard EURz Infl-Lnkd Bd Idx” y el “Vanguard 20+ Yr EUR Trs Idx EUR Acc”

Los iShares son: “iShares Govt Bond 15-30yr UCITS ETF EUR (Dist)” y el “iShares Inflation Linked Govt Bd UCITS ETF EUR A”.

Sobre el total de la cartera tengo un pelín más del 13% en RF que irá disminuyendo con el tiempo ya que no la voy a reequilibrar y le doy de comer muy poco.

Estoy revisando productos que llevo de hace 7 años con Bestinver y es curioso el interés compuesto y lo difícil que es entenderlo al comienzo, sobre todo, si como en 2017 estaba el mercado o tu producto en máximos. También lo importante de las comisiones que te pueden comer los higadillos en silencio. Un producto que tenemos paralelamente mi mujer y yo pero en el que yo empecé por tema técnico con un 10-12% más, ahora la diferencia tras siete años y rentabilidad del 36% haciendo el mismo DCA, entre una cuenta y otra casi un 30% de diferencia en el monto, con la misma o rentabilidad.

Mi cartera ideal para alguien que empiece ahora es 80-85% MSCI World y 15-20% ETF o Fondo Tech y dejar 10 años antes de valorar cambios con revalanceo al de uno o dos años. Se la aplico a mis nietos, bueno el segundo empieza este mes que ya tiene NIF o lo que pida la hacienda de los Vascos.

No es consejo, es opinión.

7.000 euros que aportaría al nacer el estado por criatura al 7.5% sin hacer nada, a los 65 años sería algo más de 1 millón. La jubilación. y si quiere que aporte en vida o se lo funda a los 65 todo. Eso sí que sería eficiencia.

Eso he hecho yo con mis hijas, y espero poder repetir algún día con mis nietas.

Ahora ya he cumplido con mi parte, así a los 65 puedo hacer un “Die with zero” y gastármelo todo…