Soy accionista de Fortive y recibí mis acciones de Vontier en su día. Fortive es una empresa que me encanta. Sigue la escuela de Danaher. La spin-off de Vontier sigue los mismos parámetros de las que ha hecho Danaher en el pasado. Además el modelo de gestión empresarial es similar.

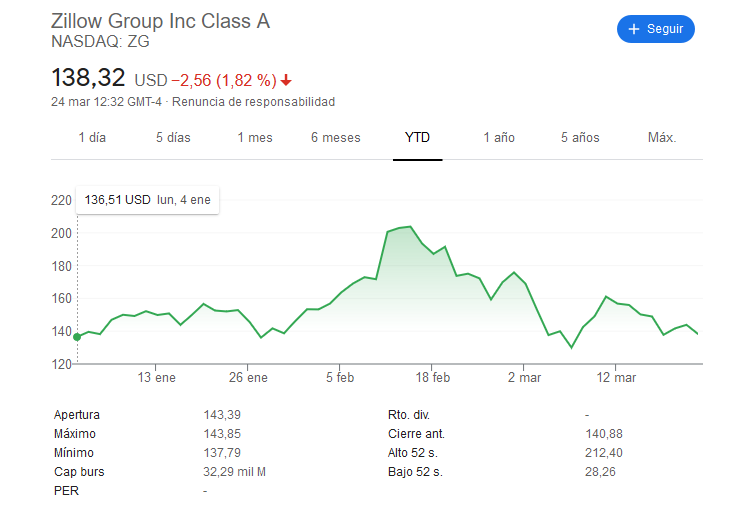

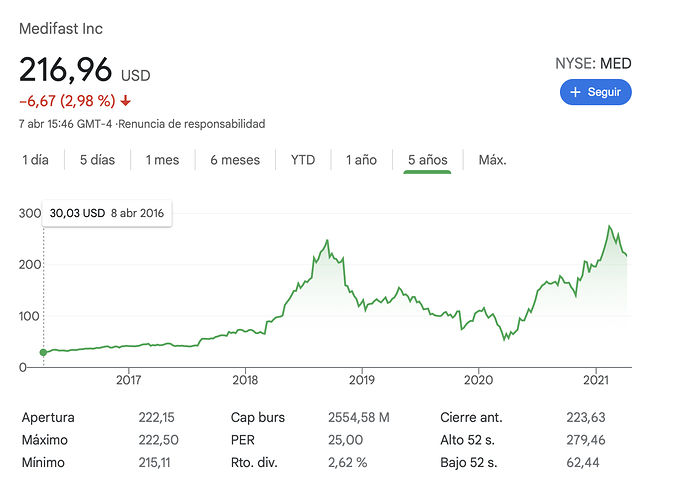

Mi obscuro objeto de deseo imposible, la mires cuando la mires siempre esta “cara”? al menos siempre mas arriba que el dia, que el mes anterior.

Creo que la unica solucion para entrar en este tipo de empresas es comprar ya, al precio al que este y esperando que Murphy este por ahi de juerga para que no se nos aplique su ley.

Tampoco veo mal, cosa que me estoy planteando, dentro de mi cartera, que ya tiene varias subcarteras, hacer un pequeña subcartera para este tipo de empresas, de hecho me la planteo en la cartera de mi hija. No muchas acciones, poquitas, 3-5 empresas.

Candidatas desde luego hay, eso si, con resultados en el pasado, que esperemos los mantengan en el futuro

O esperar a la próxima Pandemia…

Que puede llegar el año que viene o en 20 años, no se sabe.

Si quieres tener rentabilidades inusuales,tienes que hacer las cosas de diferente manera.

Un entorno que ayuda y facilita PENSAR(reflexionar) , es clave.

El mundo actual es todo lo contrario es muy anti-pensar .

El gran Lou Simpson.

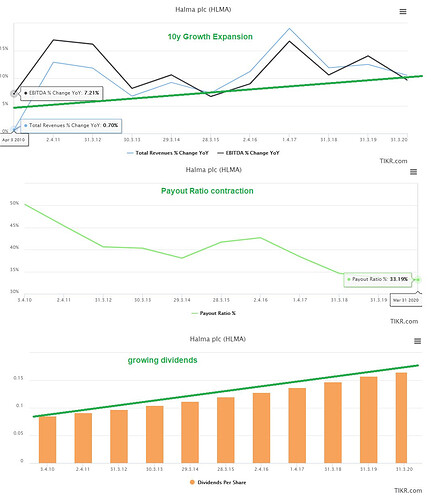

Buena empresa. Lleva desde hace 40 años incrementando el dividendo de forma seguida. Para algunos no significará mucho, para mi si es indicativo.

A unos múltiplos demasiado altos. Esa es el inconveniente principal de la empresa en este momento.

Es una compounder clásica. Con el FCF compra a otras empresas. Está presente en cuatro sectores. Con @DanGates hemos hablado alguna vez de ella.

SDI ,quiere ser un clonico…estan copiando su estrategia.

Topicus

Los institucionales realmente se estan acumulando. El resto está siendo absorbido por

,

y yo

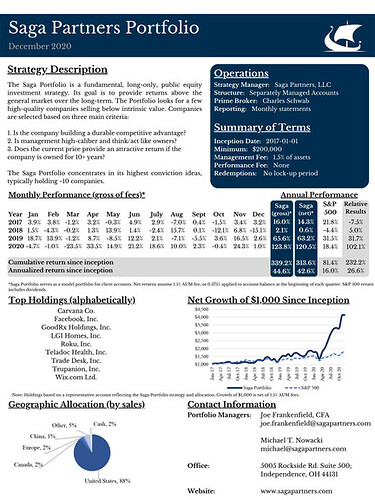

@SagaPartners

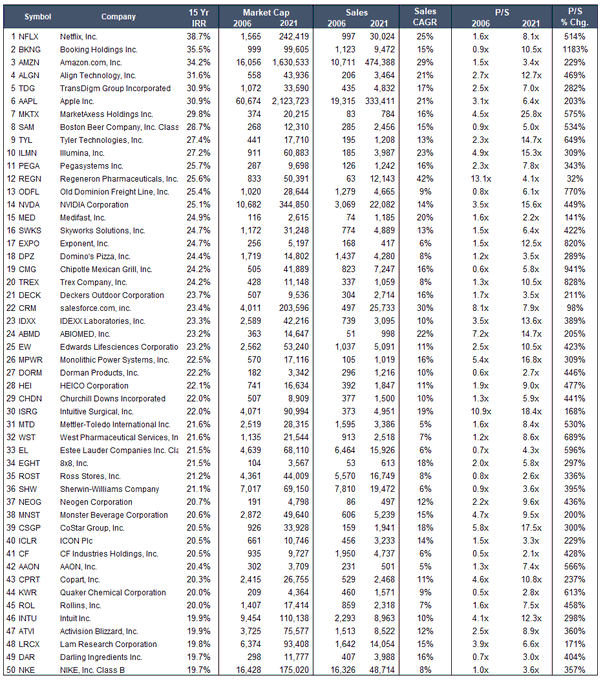

Aqui estan las componedoras > 20% anual de los ultimos 15 años. Excluyendo a las < de 100 m. de market cap.

Claro,Vd. quieren saber la lista de 2036. yo tambien . No es fácil, nada fácil.

Pero es nuestro trabajo , buscar a las Netflix, Amazonas,Align,ISRG del mañana.

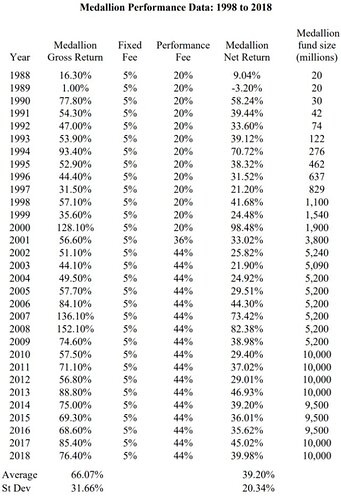

¿A este se le acepta en el club?

https://twitter.com/mardermarket/status/1406376299820552192?s=19

Supera el 20% para los partícipes a pesar de un 5% fijo y un 44% por éxito…

Lo he debatido mucho con otro inversores. Creo que Simons no invierte con los parámetros a los que estamos acostumbrados. Lo que me parece que hace Simons es trading de alta frecuencia aunque no he estado una tarde con él para preguntárselo.

Entonces excluido, asumo que no podemos sacar ideas de él!

Por mi parte no está admitido, porque ese fondo no está auditado. Yo puedo exponer ese rendimiento con mis acciones, así a las bravas también…

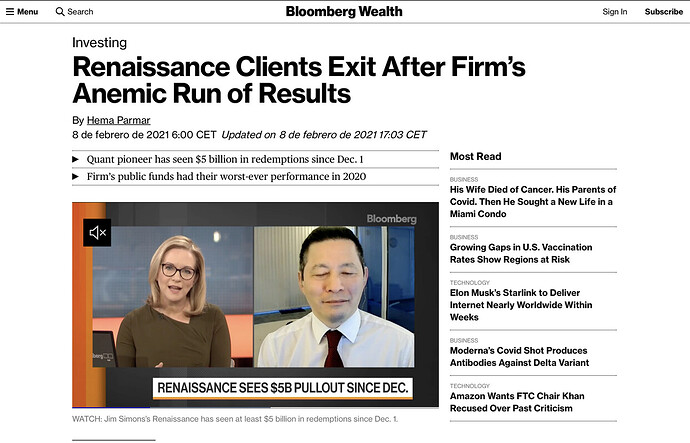

En cambio, su fondo auditado tiene una rentabilidad mediocre. En esta Industria hay muy pocos que no mientan, y sin duda Simmons, no es uno de los más transparentes.

Una cosa es lo que se vende, y otra muy distinta, la realidad:

Pues no se hable más, no pasa los exigentes criterios de calidad de Q&A

Cuando audite su famoso Renaissance, entonces nos plantearemos si merece estar en nuestro selecto club…

The Renaissance Institutional Equities Fund (RIEF) launched in July 2005, lost 22.62% as of December 25 2020, according to HSBC.

Renaissance Institutional Diversified Alpha (RIDA), launched in March 2012, just had its worst year ever — it fell as much as 33.58% during the same time period according to HSBC.

A fairly recent global endeavor— Renaissance Institutional Diversified Global Equities Funds (RIDGE) launched in April 2016, also last about 30%, according to investors.