Dos escasos años peinaba el que suscribe estas líneas cuando se estrenaba en 1984 una de las películas de culto que marcaron una época: Terminator, con un Arnold Schwarzenegger que a la postre no solo acabaría triunfando en las salas de cine, sino convirtiéndose en el “Goberneitor” de California, un Estado que duplica en PIB a nuestro bienamado país. En ella ya se vaticinaba que una máquina denominada Skynet acabaría con la raza humana en 2018, y afortunadamente, sus augurios aún no se han cumplido, aunque si es cierto que la Revolución Tecnológica en que nos encontramos ha acabado y acabará con muchos puestos de empleo que otrora fueron imprescindibles.

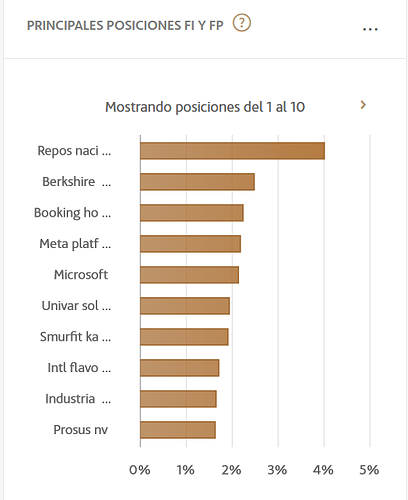

Aquí es donde entra en juego nuestra próxima cotizada, Bookikng Holdings (NASDAQ:BKNG). Una empresa estadounidense, con sede en Delaware, que capitaliza 15.000M USD. Fue fundada por Jay S. Walker, en 1997, un “joven emprendedor” de 64 años que creo Priceline, nombre que cambiarían en 2014 al actual de Booking, la cual fue previamente adquirida en 2005, por 133 millones de dólares. Algunas de las adquisiciones más relevantes fueron Kayak, por 1,8B USD y OpenTable, por 2,6B USD. De nuevo, una empresa con una excelente directiva y una asignación de capital fabulosa que le ha llevado a ir creciendo orgánica e inorgánicamente. Triturando a la competencia al “american way”.

En un mundo actual donde los costes laborales cada vez son más altos y los seguros sociales llegan a suponer hasta un 40% de los salarios, se imponen las empresas con poca mano de obra y mucha tecnología. Son aquellas que no necesitan grandes inversiones ni tienen costes fijos desmesurados para poder generar beneficios. Ahí reside el éxito de las FAAMG (Facebook, Apple, Amazon, Microsoft y Google), y también del mayor web de reservas de hoteles del mundo. Es difícil una vez alcanzada esta escala quitarles el posicionamiento, y es probable que si alguna vez se sienten amenazadas, acaben comprando a su competidor más cercano. Con las Faamg pasa como con General Electric, una vez llegó a ser el mayor conglomerado industrial, es más fácil que el sector acabe en declive, que la propia compañía se vea desplazada de su posición de liderazgo.

Una de las mayores ventajas competitivas o “moat” de estas empresas tecnológicas es el llamado “efecto Red”, lo que ocurre cuando el producto o servicio de la compañía que ofrece se convierte en más valioso cuanto más clientes tiene. Cuando uno alcanza 1,5 millones al día de reservas, como es el caso de Booking, es prácticamente improbable que un competidor nuevo pueda surgir y arrebatarle su posición de liderazgo. Algo similar ocurre con Coca Cola, todos los años invirtiendo 5.000 millones de dólares en publicidad hace muy complicado que alguien pueda arrebatarle su puesto de líder del mercado. Al final, la mayor amenaza a la que se enfrentan, son ellas mismas.

En 2019, Booking intermedió en la reserva de 845 millones de noches, 77 millones de días de alquiler de coches y 7 millones de tickets de avión. Un negocio de judíos, cobrar comisión, con el mínimo gasto. Muy parecido a nuestras queridas Visa y MasterCard.

Los judíos siempre han sido excelentes asignados de capital

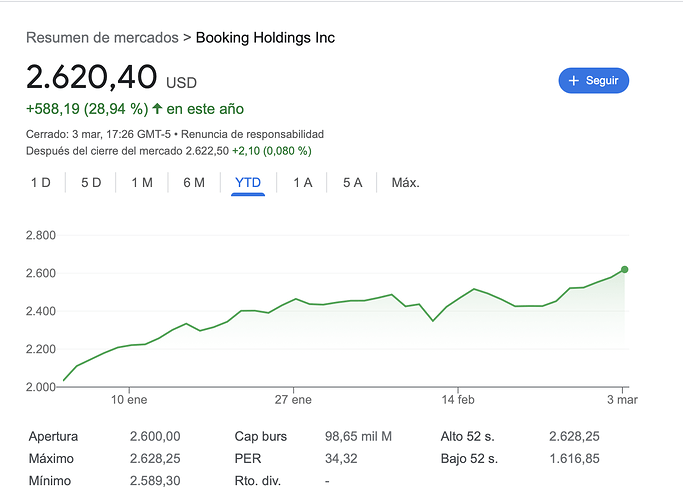

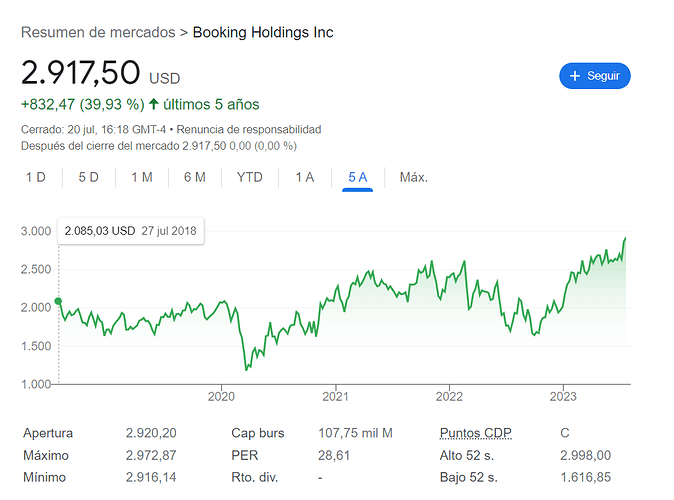

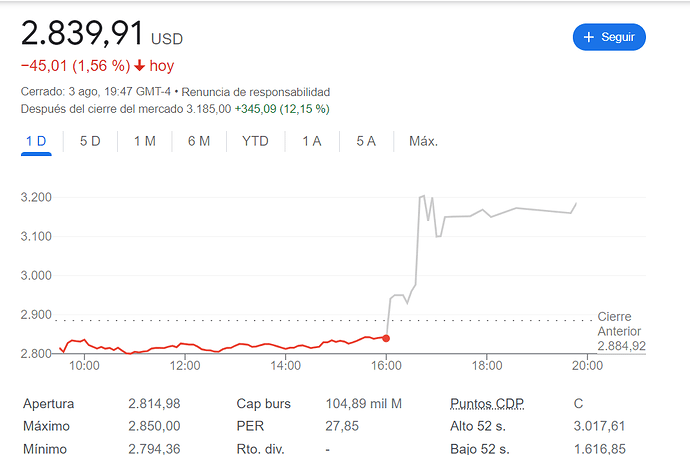

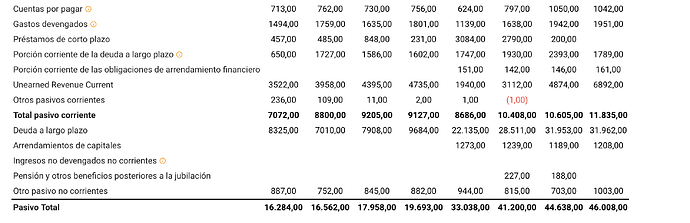

Aunque en 2020 las ventas van a caer escandalosamente, lo más probable es que se recuperen para 2021, por lo que podríamos comprarla a un Precio/Beneficio de 12,75. Teniendo en cuenta que las ventas de la empresa en 2019 fueron de 15B de USD y la tasa de crecimiento de la empresa es del 11%, sería un precio muy razonable, siempre y cuando se pueda volver a sostener el crecimiento en 2021 del sector turismo, recuperando unas ventas de 16 o 17 Billones de dólares americanos. El margen neto es del 32%, consecuencia de no tener grandes costes fijos, y el FCF de 4,5B de USD, con un CAPEX de 368M USD únicamente, aproximadamente un 3% sobre ventas. La deuda es de 15,4B de USD, lo que supone un 1,37 de Deuda sobre Fondos Propios. El ROCE es de un 34%, por encima del 30%, como nos gusta en los buenos negocios…

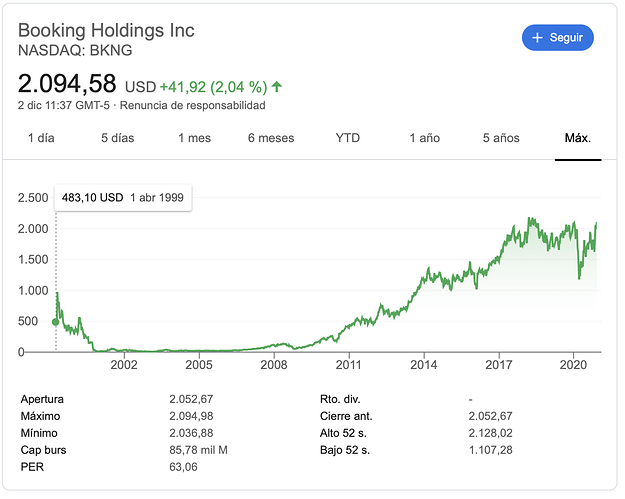

Los números son buenos, y es un excelente negocio que puede crecer tanto en reservas de vuelos como alquiler de coches. Las buenas inversiones son como el buen vino, requieren de tiempo y paciencia. Para muestra, un botón. El que hubiera comprado Booking en Abril de 1999 hubiera visto como su acción caía desde los 483USD a los 7 USD durante la burbuja de las puntocom. posteriormente, un inversor que la hubiera aguantado 20 años habría hecho un 293-bagger hasta 2.054USD, para volver a caer en la crisis del Coronavirus hasta los 1.177USD.

Fuente: Google Finance

Como siempre, el horizonte temporal vuelve a ser la clave en nuestro periplo inversor, si a ello lo acompañamos de empresas de máxima calidad, va a ser muy difícil que acabemos equivocándonos. Otra vez más, la vida nos da una lección, y es que es más fácil ver las cosas sencillas que tenemos alrededor que tratar de buscar milagros rebuscando en el cibermundo. El cine nos vuelve a ofrecer una visión adelantada a nuestra época. Ya cometimos el mismo error en 1992 cuando un tal Forrest Gump compró Apple, y dejamos pasar la oportunidad. Veremos ahora, si Skynet vuelve a ser más listo que nosotros…

Fuente: applesfera

Reciban un fuerte abrazo!!

P.D. Aprovechando la crisis del Covid compré una acción a 1.500 USD, lástima no haber dispuesto de dinero antes para comprarla en Abril…

€mgocor

Disclaimer: Recuerden que la información aquí mostrada no debe ser tomada como consejo de inversión ni recomendación de compra o venta, pues si única finalidad es divulgar la educación financiera e informar de la actualidad de los mercados.