Mal, muy mal vamos…

Los tipos negativos han hecho mucho daño.

Parece que se cegaron con las rentabilidades a cualquier precio. Ahora no solo han puesto en riesgo el patrimonio de sus partícipes sino el prestigio de la gestora. Mal asunto.

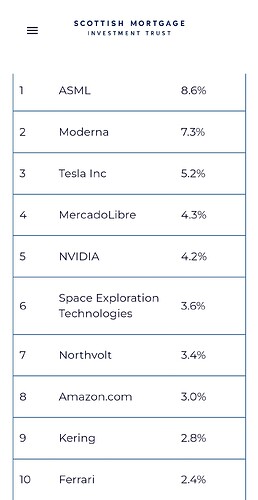

Revisando SMT, siguen con una cartera que no está nada mal:

Pero por otra parte, lo más curioso es que con empresas que han ido arriba las últimas semanas, SMT ha estado bajando. Qué ha pasado?

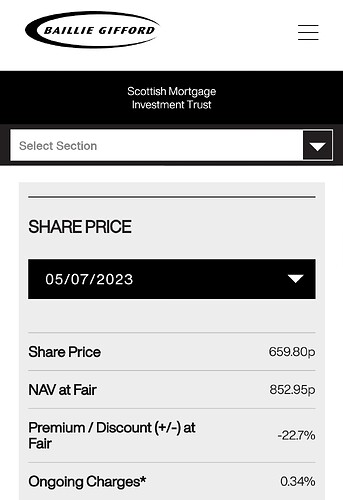

Revisando, la respuesta está en el descuento respecto a NAV

Un 23% es una barbaridad, sobre todo si tenemos en cuenta que en épocas no tan lejanas pasaba incluso al revés, era habitual ver el precio por encima del NAV.

El motivo? Rascando lo que he visto es lo que ya aparece en este mismo hilo, problemas en la sucesión de Anderson en su huida con noŕdicas, luchas internas con acusaciones de mal governance, y dudas sobre valor real de las no cotizadas.

Si queremos ver “mitigantes”: Sobre el punto 3, las no cotizadas suponen sobre un 28% de la cartera, el actual descuento casi la valora a 0. Sobre el governance, hablamos de una gestora con más de un siglo. Y sobre Anderson, ha demostrado ser un crack, pero nadie le podrá suceder con garantías?

Cómo lo ven? Algún riesgo extra que se me escapa? Con ese descuento y esa cartera vale la pena asumir riesgos para afrontar los próximos 5-10-15 años de disrupción? O que se estén matando internamente es como decía buffet (creo era él) que cuando hay una cucaracha en la cocina nunca está sola?

Yo ya no sé qué hacer con ésta.

Yo no pienso venderla como mínimo hasta que se resuelvan los problemas internos. La cartera es buena además, por lo que eso es lo que más me tranquiliza.

La salida de Anderson fue lo peor, sin duda. Pero tengamos paciencia, que es la aliada del inversor.

Estas tienen doble descuento.

Cuando tiran los IT, crecen por la cartera y por el estrechamiento del descuento de cartera.

Cuando se ponen a bajar (como ahora) el descuento de cartera NAV se agranda.

Lo que es preocupante es ese 30 % de no cotizadas ( si entiendo bien)…que se pueden valorar como se quieran (±)

Creo que si tiene sentido tener SMT en cartera es ahora.

En la parte de no cotizadas hay empresas como la SpaceX de Musk, Bytedance (tiktok) o Stripe (sólo estas 3 ya son como 1/3 de las no cotizadas). No hablamos tecnológicas q son 3 freakies en el garaje de sus padres.

Creo que, ante algún porblema puntual de liquidez, o simple decisión de vender, debería ser más fácil encontrar comprador para empresas como éstas que para muchas small caps con poca liquidez tan de moda en fintuit.

PD: por cierto, cuanto valdría una empresa como SpaceX si cotizara en el nasdaq? Con un poco de.fomo…

SpaceX está valorada en 150 Billion$. Cuando salga a bolsa ya será demasiado tarde para el Teforra$.

Tonies:

Ojo a esta, que crece como el mismísimo diablo, @Quixote1 ![]()

| (EUR) | dic 2022 | A/A |

|---|---|---|

| Ingresos | 86,95 M | 37,77% |

| Ingresos netos | -15,51 M | 86,25% |

| Ganancias por acción diluidas | -0,15 | 87,29% |

| Margen de beneficio neto | -17,84% | 90,02% |

| Ingresos operativos | -14,08 M | 7,8% |

| Variación neta de fondos | 16,94 M | 53,85% |

| Fondos disponibles | - | - |

| Coste de ingresos | 51,39 M | 21,69% |

No lo veo. No veo nada novedoso en ese caro juguete.

No parece que vaya bien la cartera. Mucho descenso.

Ni yo, pero es un caso curioso. En un futuro probablemente los móviles se acabarán regulando, cuando nos demos cuenta que tienen un efecto en los jóvenes similar al de las drogas.

SMT lleva arrastrando problemas varios desde hace tiempo. No todo vale para generar rentabilidad, y parece que se cruzaron límites en la gestión del riesgo comprando a manos llenas acciones de crecimiento a múltiplos ridículamente altos.