Excelente definición de valor.

Yo no coincido, tal y como lo veo… y los libros dirán cada uno una cosa, para mi la creación de valor de forma rápida sería: la reinversión del beneficio en el negocio de tal forma que ésta reinversión produce una crecimiento del activo y a esto le sumamos el aumento del rendimiento de activo - ROA. Estas dos cosas juntas, periodo a periodo es creación de valor. Para mi el coste del capital es indiferente. Todo esto se puede matizar lógicamente pero una cosa es importante, el valor y su creación está en el activo no en el pasivo.

Fíjese que ambas definiciones no tienen por qué ser excluyentes.

Se genera valor para la empresa si la reinversión de ese beneficio no produce retornos por encima del coste del capital? En ese caso, se produce crecimiento del activo? El coste de oportunidad no es destruir valor para el accionista?

Casi, pero tampoco lo comparto.Una empresa que no genera beneficio por encima del coste del capital acaba mal, pero que haga eso no quiere decir que genere valor, lo puede destruir incluso cumpliendo esta premisa, por ejemplo la ampliación de una línea de negocio sin capacidad de crecimiento produce un aumento del activo con un menor ROA eso es destruir valor; e incluso se puede general valor disminuyendo el activo y sin reinvertir beneficio, haciendo procesos más eficientes que aumentan el ROA y dejan posibilidad de reparto de dividendos, en definitiva crear valor es hacer más con menos, o hacer mucho más con un poco más. Y reitero que todo esto se hace con el activo, no en el pasivo, Para mi es un error muy extendido entender negocios comenzando por el pasivo, que es sustituible y secundario.

Las burbujas no salen de la nada. Tienen una base sólida en la realidad, aunque en la realidad distorsionada por una confusión.

G. Soros

El dinero fácil es imprescindible en toda burbuja.

Joel Tillinghast dixit.

Me recuerda la crisis subprime, se dió dinero a aquellos “ninjas” sin capacidad de devolución y los activos inmobiliarios se desplomaron.

Pueden desplomarse activos como Tesla etc???

Un mercado bursátil voyante es políticamente popular, cuando la Fed cree que pueda caer, volverá a inyectar dinero??

La FED no siempre puede apuntalar los precios si llegan turbulencias.

Joel Tillinghast.

El riesgo de las acciones Aristócratas del dividendo es menor que el de los bonos de alta calidad, dicho lo cual, teniendo paciencia y un poco de estómago se puede ganar decentemente con este tipo de acciones no muy volátiles. Eso sí, si quieres emociones y velocidades rápidas Nasdaq. No olvides que la velocidad sin control consiste en correr grandes riesgos.

El control del riesgo es básico en toda estrategia.

Si la Fed va a seguir proporcionando liquidez va a favorecer a préstamos y mercado de valores. No te pongas en su contra, no merece la pena pero selecciona adecuadamente tu cartera.

José Luis dixit.

Ante el mar de dudas en las inversiones, a menudo en campos o sectores complejos donde se habla de gigaherzios, densidad de área, computación cuántica,…donde hay muchos players y competencia, lo más fácil es entretenerse con Mickey Mouse; beber Coca Cola, Pepsi, Budwaiser; fumar Marlboro, tener tu iPhone para conectar con la gente y calzarte unas Nike molonas.

Si la lei cuando salio y la verdad es que pense que es una dela s mejores que ha escrito.

@inmunizado

no sigo la logica de tu razonamiento.

- Porque te fijas tanto en el balance?

- El valor no es la cantidad de activos, ya que es la suma de patrimonio y deuda.

- El coste del capital no es indiferente, hace mucha diferencia

Perdona mi ignorancia, pero no segui en ningun momento el razonamiento. Como puede una empresa que genera un ROIC por encima del coste de capital destruir valor? me pareceria interesante si pudieras explicarlo o dar un ejemplo.

Puedes definir lo que es activo y lo que es pasivo? no sigo esa logica tampoco.

Por que es tan importante el dividendo para ti?

No me fijo especialmente en el balance lo hago en el activo, concretamente en la productividad del activo ROA, porque lo hago así es simple, el activo es la empresa y el pasivo es como se paga la empresa, por lo tanto lo primero que me interesa es cuán buena es la empresa que es el activo y si es buena ya me intereso en cómo se paga. Creo que ya lo he dicho, pero en una empresa puedo sustituir el pasivo de un plumazo y pagar toda su deuda a largo o endeudarla al límite de todo lo que admite el activo, pero nunca puedo hacerlo al revés.

Una forma curiosa de ver valor, Para mi “el valor” está en el rendimiento del activo y si este es escalable al reinvertirlo el beneficio, si se invierte el beneficio en aumentar el activo pero este tiene un rendimiento menor se destruye valor, se ha llegado a una imposibilidad de crecimiento “sano”y o bien se deja de crecer y se reparte dividendos o se buscan líneas nuevas en negocio que generen valor y esto es ROA mayor o igual que el actual.

Completamente indiferente desde el punto de vista del activo y como he dicho antes sustituible. Para mayor o menor apalancamiento -marcado siempre por el ROA-

Disminuyendo la rentabilidad de su activo.

Voy a preparar uno.

Esto es lo más fácil el activo es lo productivo y el pasivo es como se paga el activo o lo que es lo mismo: la financiación.

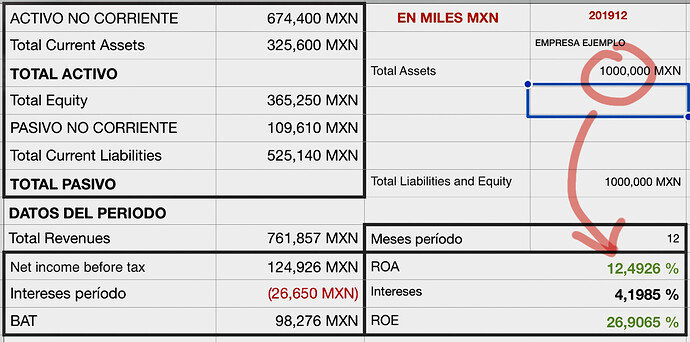

Ejemplo 1)

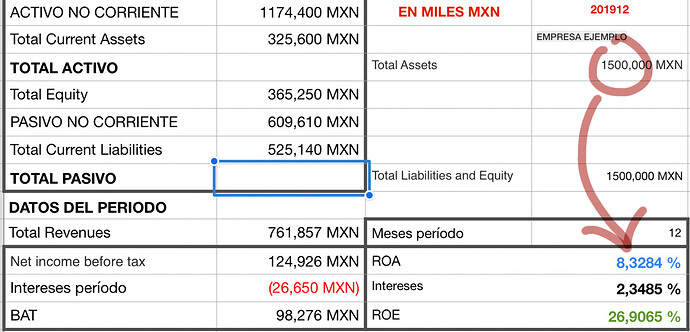

Ejemplo 2)

Hay van dos ejemplos de cómo aumentando el activo se consigue menos rendimiento y se destruye valor. Son exagerados porque tiene las mismas ventas pero lo he realizado a propósito para que se vea claro. En la primera opción se hace más con menos, observe que el ROE es idéntico aquí sí se incluye apalancamiento.

Me faltó responder esto, el dividendo es importante para mi si la empresa no es capaz de hacer uso de él para mejorar el rendimiento del activo, en caso de que sí lo haga lo mejor que puede hacer es no repartirlo.

A mi me gusta hacer un símil de la empresas con los motores de combustión interna, en los motores son importantes las vuelvas de giro, a más vueltas más potencia pero tiene un límite sobrepasado ese límite RPM no ofrece más potencia (no voy explicar el motivo) pues las empresas es igual… si el activo no se vuelve “más potente” se destruye valor y no conviene hacerlo más grande hasta que se mejore, en los motores pasa igual, por ejemplo con la admisión variable. Por lo tanto si se dispone de caja y no se puede emplear en un activo a la misma rentabilidad que el actual se destruye valor y entonces hay dos opciones. 1) mejorar el activo o aumentarlo con igual rendimiento 2) devolver la caja sobrante hasta que se pueda hacer el punto 1, además esto es una pescadilla que se muerde la cola porque devolver caja mejora el activo y lo hace más rentable.

Ya saben que la contabilidad no es mi fuerte, dicho lo cual y tras lo citado, considera usted que la enorme caja de Inditex destruye valor o protege en espera de nuevas oportunidades de inversión con visibilidad para la empresa. Cree que con parte de la caja, recomprando acciones Inditex crearía valor para el accionista.

Gracias

La contabilidad dice muchas más cosas de las que parece, un exceso de caja debe ser interpretado, interpretaciones posibles puede ser:

- Mala gestión por no cuidar el activo (No creo que sea el caso de ITX)

- Prudencia de los gestores por mala visibilidad futura del negocio.

- Ambición de los gestores que acumulan caja para futuras adquisiciones o inversiones.

- Necesidad endógena de la operativa empresarial.

- Otras… ¿?

Hay que analizar si se acumula caja con deuda o sin ella, si se acumula caja con deuda yo siempre tiendo a pensar en futuras inversiones, se espera su momento.

En el caso de ITX busque la que más le cuadre y haga su interpretación. Y sí, acumular caja destruye valor ya que penaliza el ROA, pero como todo es interpretable y hay que hacer lecturas adecuadas. Por ejemplo, por el COVID se está acumulando mucha más caja de la normal, entiendo que es por prudencia, para los análisis yo calculo el ROA con caja y sin caja y comparo la caja con años anteriores.

Si no le he entendido mal.

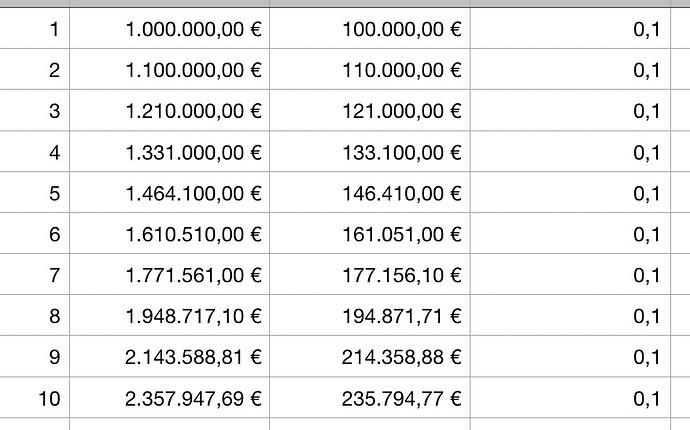

Si en el año 2020 compro una empresa completa por 1.000.000 de euros.

Esta compañía posee un activo total de 1.000.000€ de euros y genera 100.000€ de beneficios.

Es decir, presenta un ROA del 10% y PER 10.

En 10 años, en el año 2030, esta misma empresa ahora posee un activo total de 10.000.000€ y genera unos beneficios de 500.000€. Por lo que su ROA pasa a ser de un 5%.

No me entra en la cabeza que con una inversión inicial de 1.000.000 de euros y tras haber multiplicado la compañía su activo por 10 y sus beneficios por 5, los cuales suponen un 50% de la inversión inicial, esta compañía esté destruyendo valor solo por el simple hecho de que el ROA pase del 10% al 5%?

Lo que no me entra a mi en la cabeza es en el hipotético caso de sacar ese 10% y reinvertirlo en la totalidad cómo multiplica el activo por 10:

Por otro lado un ROA sostenido no es destruir valor, creo que lo he dicho en el ejemplo la cosa va bien.

Yo en ningún caso he supuesto que el beneficio crezca al 10%.

Por poner un ejemplo, creo que Tractor Supply tiene un ROA en torno al 10% y este año ha experimentado un crecimiento de su beneficio superior al 30% (estoy hablando de cabeza).

Esto es posible cuando existen vientos de cola, reducción importante de costes,…

Otro ejemplo es Inditex. Esta cerrando tiendas (reduciendo activos) y creciendo en ventas.

A parte, como tu bien has comentado, el activo de una compañía puede ser financiado por otros métodos, no sólo reinversión de beneficios. Ha podido la empresa supuesta pedir un préstamo de 5M en el año 2.

Por lo tanto, no creo que haya dicho nada descabellado. Y desde luego lo que yo tenia en mente, no se corresponde con su ejemplo.

Lo que no entiendo es cómo ha destruido valor la empresa a pesar de multiplicar x5 su beneficio.