Se ha publicado la carta de 2020, en la página oficial de Quality & Value:

El año 2019 terminó con un +43,02% de rentabilidad.

En el año 2020, la rentabilidad ha sido del 62,03%. Eso hace que el interés compuesto esté siendo asombroso.

El Fondo concentra solo en 10 posiciones, tratando de buscar la máxima rentabilidad posible, y poder estudiar adecuadamente cada una de ellas.

Wow. Me gustaría ver cuales son las principales posiciones del fondo.

Tremendo, vaya cañón.

El gestor es @marcolanaro . Son acciones con mucho potencial de crecimiento. Más importante que el listado, es el concepto de inversión buscando el futuro valor de las mismas.

Enhorabuena a @marcolanaro ya no solo por los resultados sino por no dejar de cuestionarse nunca donde está el “valor”, sin etiquetas, ni ratios

Esa flexibilidad es algo inaudito en los gestores de fondos. Muchos suelen quedarse anclados en el Siglo XX. El mundo cambia, y las inversiones más si cabe todavía.

Deseando saber más cosas de Quality & Value.

Diria que mas bien se quedan anclados en un año que hayan tenido historico en rentabilidades y a partir de ahi se dediquen a vivir.

Eso, para los particulares, es lo que deseamos, tener un año, o varios, historicos, pero en gestores profesionales no tendria que ser asi

Otros se quedan anclados al PER y no compran nada superior a PER 15 “craso error” en un mundo global, con empresas globales. algunas cuyo crecimiento es exponencial y donde el PER importa entre poco, muy poco o incluso nada.

Asi es, hay grandes empresas que probablemente nunca podamos comprar a PER 15, no me imagino a Amazon o empresas asi a PER 15, y si estuvieran, mas bien me daria que pensar, porque estan a ese precio

Mi más sincera enhorabuena @marcolanaro . Me gustó la música y la historia.

La música suena excelente. Pero @marcolanaro ya sabe que somos muy exigentes. Queremos conocer un poco más de la Historia. Y, ¿ por qué no??, sentarnos a oír el concierto…

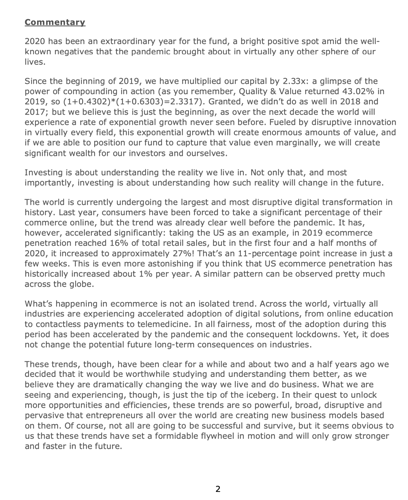

Es curioso Coty que bajó desde los 32$ a unos 2,7$, aunque ahora ha recuperado una parte.

De ahí me quedaría con Nestlé y Pepsico.

En belleza tengo en cartera J&J, LOreal, P&G y Unilever

En alimentacion Nestle, KO, otra vez Unilever, MDLZ, GIS y PEP

Buena y amplia representacion en ambos sectores, sectores core en mi cartera, ademas de salud

Inversión en calidad

1. Historia y concepto

La inversión en calidad, también conocida como inversión en rentabilidad, se introdujo en la literatura de esta disciplina gracias al profesor de la universidad de Rochester, Novy-Marx, con sus artículos “The Other Side of Value: The Gross Profitability Premium” (2012) y “Quality Investing” (2013). Esta filosofía busca aprovechar los enormes rendimientos que surgen de las compañías que son de calidad. Estas son capaces de generar grandes beneficios respecto de sus activos, del capital empleado o del equity.

En este estilo de inversión, lo importante es la generación de beneficios a futuro por lo que es de mayor importancia la calidad de los beneficios generados que la cantidad, pues esto será el mejor indicador de sostenibilidad a largo plazo.

De esta forma, la inversión en estas empresas de calidad ha retribuido enormemente a inversores que han mantenido dicha inversión en la compañía en el largo plazo. Se puede observar como, por ejemplo, Warren Buffett obtuvo, y continúa obteniendo, grandes ganancias con American Express, Coca Cola o See´s Candies, empresas que consideraba hace mas de veinte años que generarían potenciales beneficios a largo plazo.

El caso concreto de See´s Candies es bastante relevante en este estilo de inversión, pues si bien es verdad que la mayoría de las inversiones que realiza Buffett y los inversores value suele venir acompañada del factor value, en este caso, esta empresa fabricante de dulces era bastante cara en el momento de la comprar (1972). La compró por 25 millones y ha generado 1650 millones de dólares en beneficios, con una rentabilidad anualizada del 32%19. Obviamente, vio en ella una empresa que poseía varias de las características que hemos comentado y que apostó por ella a largo plazo a pesar de que no era una compañía barata.

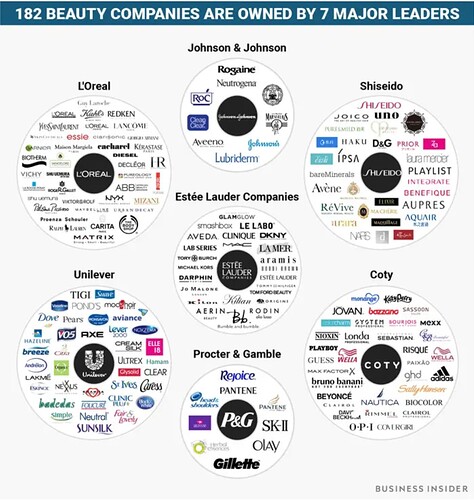

La inversión en compañías de calidad ha tenido unas rentabilidades superiores al Benchmark históricamente. Podemos ver en el siguiente gráfico el comportamiento a largo plazo de esta filosofía de inversión. Este factor ha obtenido una prima del 4,2% en los últimos 60 años.

2. Explicación de la anomalía

Es necesario conocer cual es la razón por la que las compañías de calidad ofrecen mejores rendimientos históricamente que las empresas que no lo son. Realmente, esta anomalía puede justificarse con la existencia de un mayor riesgo por parte de la empresa de calidad, aunque no lo parezca.

Por un lado, suelen ser empresas de crecimiento, que igual que lo vio Buffett con See´s Candies, producirán mayores flujos de caja en un futuro a largo plazo. Por tanto, existe una prima de riesgo que se deriva de la incertidumbre de si generará esos flujos de caja en el futuro.

Por otro lado, también se explica con el aumento de competencia. Si las empresas que son de calidad generan mayores rentabilidades que aquellas de menor, entonces atraerá a competidores para aprovecharse de dichos rendimientos. Por tanto, esto puede suponer que los márgenes se estrechen y no se llegue a conseguir los flujos de caja futuros esperados, estando de nuevo asociado a una prima de riesgo.

3. Parámetros de medida

Actualmente, los mejores inversores del mundo como W. Buffet o Pat Dorsey, no solo utilizan el estilo de inversión de comprar barato, sino que dichas compañías que compran tienen que ser de calidad. Por realmente, el concepto de calidad es bastante controvertido. ¿Qué debemos calificar como calidad?

Para comprar empresas de calidad nos debemos fijar en diferentes aspectos de la empresa:

En primer lugar, es necesario que la empresa sea capaz de generar unos beneficios recurrentes, por lo que mantener los márgenes de beneficios altos es una premisa esencial que debe tener una empresa para generar rentabilidad. Hay veces que lo que vamos a tener en cuenta es la caja generada por la compañía, ya que el beneficio se puede ver afectado por cuentas como la depreciación que no son salidas de caja y no incluye partidas como el Capex, lo cual sí que es una salida de caja. Dependerá de cada empresa analizada.

En segundo lugar, existen varias ratios que representan la calidad de las empresas, pero considero que los más importantes son el ROE y el ROCE. El ROE (Beneficios entre recursos propios) mide la rentabilidad del accionista, es decir, los recursos que son necesario para obtener dicho beneficio económico. Por otro lado, ROCE (EBIT/Capital Empleado) mide la cantidad total de capital que se utiliza para generar ganancias. El ROCE es similar al ROE, pero incluyendo el apalancamiento. Estas dos ratios serán síntoma de calidad cuando el ROE sea mayor del 15% y el ROCE mayor del 10%. Sin embargo, nosotros nos centraremos más en el ROCE, pues lo considero más completo y verificado que funciona como métrica por inversores como Terry Smith en su fondo Fundsmith, que ha generado un 17,4% de rentabilidad anualizada desde 2011.

En tercer lugar, nos fijaremos en la deuda. Una empresa con una gran deuda no puede considerarse de calidad pues dicha deuda mermará considerablemente los beneficios. Sin embargo, tener una deuda razonable puede ser bueno para una empresa, como por ejemplo cuando quiere ampliar su negocio o expandirse, pues quiere decir que el negocio está generando beneficios y con ello podrá ir repagando es deuda. Una deuda financiera neta mayor de dos o tres veces Ebitda puede llegar a suponer consecuencias negativas para la compañía por lo que es un factor muy importante para tener en cuenta, ya que el cash obtenido será destinado primero al pago de los intereses.

Por último, la presencia de ventajas competitivas duraderas es esencial para invertir en la calidad de una empresa. Dichas ventajas es lo que producirá que se incrementen los beneficios en el futuro. Para ello, existen 4 tipos de ventajas competitivas que Pat Dorsey define en su libro el pequeño libro que genera riqueza:

• Los activos intangibles: básicamente son propiedad intelectual, licencias o patentes que una empresa pueda tener. Esto provoca la posibilidad de elevar los precios de sus productos respecto de su competencia. Por ejemplo, Pringles posee una patente que le permite producir las patatas con esa forma tan particular que le gusta a todo el mundo y que le da la posibilidad de vender las patatas más caras que su competencia.

• Coste de cambio: de aquí se deriva la famosa fidelidad de los clientes. Supone un mayor coste el cambio a otro producto que el beneficio que obtiene de dicho cambio. Esto sucede con Apple, pues todos los dispositivos de esta marca están interconectados por lo que, si tienes un ordenador Apple, por ejemplo, no te cambias de móvil porque el coste de cambio de tener que volver a conectar ordenador y móvil puede resultante menos beneficioso.

• Efecto red: esta ventaja consiste en que cuanto mayor numero de usuarios de dicho servicio haya, mayor valor de dicho negocio. Obviamente un ejemplo claro son las redes sociales.

• Ventajas de costes: esta ventaja es la clásica economía de escala. La empresa produce a un coste menor cuanto mayor cantidad de productos se produzcan. Para ello, empresas como McDonald’s cuentan con esta ventaja de costes frente a sus competidores debido al gran tamaño y cantidad de pedidos que realiza.

Estas características que nos indican si una empresa es de calidad o no se tienen que tener en cuenta en el marco del precio de mercado. Puede tratarse de una empresa con un buen negocio, pero esto no quiere decir que sea una buena oportunidad de inversión por ser una compañía demasiado cara (PER).

Excelente artículo. Gracias por compartirlo.

Me llevó 20 años entender que el valor está en las empresas de calidad. Si las consigues a un buen precio, el efecto compounder es increíble. Si te quieres forrar, pues has de arriesgar apalancándote…

El ROCE es similar al ROE, pero incluyendo el apalancamiento. Estas dos ratios serán síntoma de calidad cuando el ROE sea mayor del 15% y el ROCE mayor del 10%

Esta es una excelente métrica, aunque no definitiva. Yo ahora solo invierto si el ROCE > 20%.

La deuda mata las empresas. Cuando llega a 5 veces EBITDA suele ser insalvable.

Dentro de las ventajas competitivas, me centro en los activos intangibles. Son los más difíciles de replicar, con diferencia. ¿Cuánto tardaríamos en crear una marca como Louis Vuitton para competir con ella??

Excelente resumen de lo que son empresas de calidad. Si alguna de ellas baja de valor por ruido o causas transitorias con poco fundamento, serían serias candidatas para unirse al rebaño.

Este artículo formará parte de mi cuadernillo virtual de lectura en mi mesilla de noche ![]()

Es parte de un trabajo de un alumno de la universidad de Comillas de 2019 sobre estilos de inversión, también hay sobre value y comprar barato. Cuando pueda cuelgo los otros, también interesantes.