MI DECÁLOGO INVERSOR:

1. Invierte a largo plazo.

Si no lo has hecho todavía y estás interesado, empieza hoy mismo y que tu objetivo mínimo sea a más de 10 años. Se hace dinero de verdad a largo plazo, consiguiendo tranquilidad financiera y poder decir “no” a ciertas cosas por tu autonomía económica lo cual podríamos denominar “libertad financiera”.

2. Las rentabilidades no son lineales.

No esperes una rentabilidad lineal, homogénea y sin baches. Como decía el maestro Kostolany, el camino de la Renta Variable es en dirección alcista pero se comporta como un perro que en su camino avanza y retrocede sujeto a la cuerda de su dueño, ambos (economía real y economía financiera) al final convergen en un mismo destino.

3. Si tras 4 años estás en pérdidas, algo estás haciendo mal.

Considerando 3 años como ya medio plazo, si transcurridos 4 años no estás en beneficios, salvo que en el último trimestre la bolsa haya bajado un 10% o más por acontecimiento extraordinario(pandemia, cisne negro,…) debes de revisar y replantear tu estrategia. Probablemente has elegido los productos no adecuados y/o sus comisiones son muy elevadas. Normalmente detrás de unas comisiones excesivas, además se esconde una estafa.

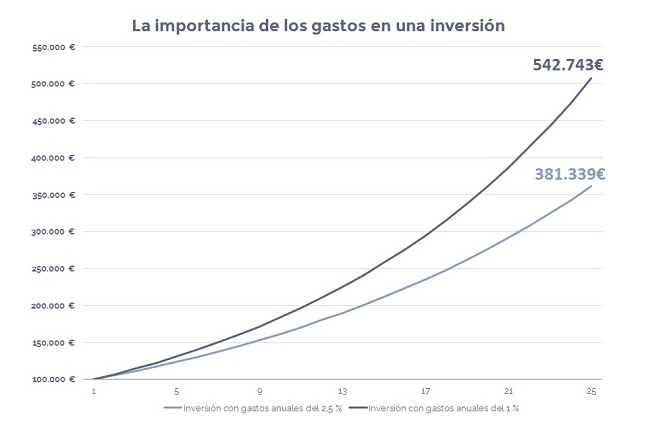

4. A largo plazo, las comisiones importan.

Si haces números, verás que una diferencia en las comisiones de un 1% a 10-20 años o más importa y mucho. Pueden lastrar hasta un 30% o más tus rentabilidades finales debido al interés es compuesto.

5. Se hace dinero evitando inversiones exóticas y haciendo cosas sencillas.

Evita inversiones muy especulativas, no más de un 4-5% en acciones y/o productos muy innovadores cuyas probabilidades de que salgan mal, debes de valorar. Es decir, prepárate para lo peor, esperando lo mejor. Ten los pies en el suelo y considéralo como cuando compras en Navidad uno o dos décimos de lotería, toma una pequeña dosis y para. La industria de los Fondos también intentará cual encantador de serpientes atraerte a productos exóticos con frases como “invierte en países frontera” sin avisarte del riesgo regulatorio y la seguridad jurídica de dichos países. Basa el grueso de tu inversión en Fondos Indexados al mundo MSCI WORLD, SP500 o MSCI ACWI y FI activos de comisiones contenidas y cuyo gestor lleve al menos 10 años con rentabilidades óptimas probadas.

6. Invierte siempre que puedas.

Se supone que una parte de tu ahorro mensual/anual lo dedicas a invertir programadamente pero si recibes ingresos extraordinarios con los que no cuentas(herencia, bonus de trabajo, etc.), lo primero que tienes que valorar y hacer, es preguntarte cuanto vas a dedicar a invertir y no mirar un catálogo para cambiar de coche o viajar a las Islas Maldivas sin haber recibido todavía el dinero. Si es una cantidad grande da para mucho pero invierte al menos el 50%. Yo lo hago.

7. No hagas Trading.

Es un negocio muy rentable para plataformas y Brokers que va en aumento, con un marketing dirigido a pequeños inversores convenciéndoles de que pueden hacer mucho dinero rápido y con cuentas pequeñas. Al final es la ruina para esas pequeñas cuentas de clientes minoritarios, que vuelven a entrar en la rueda de cierta ludopatía. Cuando unos abandonan, la industria se encarga de recambiar perdedores. Solo el 2% de las cuentas subsisten tras 5 años. No pretendas ser el listo de la clase y ten en cuenta que las probabilidades están muy en tu contra.

8. Solo toma lecciones de inversores/asesores con más de 10 años de experiencia y rentabilidades óptimas.

Lee e infórmate pero ten en cuenta a la hora de elegir libros que “hay más libros de inversores exitosos que inversores exitosos”. Hay clásicos atemporales como Buffett, P. Lynch, Malkiel, Boogle, etc.

9. No utilices el apalancamiento.

El apalancamiento es una bestia difícil de dominar aunque no imposible pero hay que tener mucha experiencia e incluso suerte. Lo podemos incluir en las inversiones exóticas comentadas en el punto 5 y todo está inventado, sino todos millonarios a corto plazo. Este tipo de experimentos en dosis pequeñas de las que te puedas reponer rápidamente, no más de un 2%. Sino la utilizas pones las probabilidades a tu favor y de eso se trata.

10. Ten expectativas realistas.

El grueso de la industria de Fondos de Inversión de RV siempre habla de doble dígito anual a largo plazo. Es un objetivo excesivamente ambicioso y tu eres el objetivo a convencer para que inviertas con ellos a sabiendas que es harto difícil. Si no quieres defraudarte a ti mismo, tu expectativa tiene que ser alrededor de un 7%. ¿de dónde sale ese 7% que te propongo y supone doblar capital cada 7,5 años? Muy fácil, la rentabilidad de los últimos 20 años del SP500 ha sido de un 10% sin comisiones, un periodo dulce debido al impulso de las nuevas tecnologías pero si nos alargamos en el tiempo, a 100 años ha sido del 8%. Si nos fijamos en el 8% para ser más realistas y le restamos las comisiones, un 7% poco más o menos es la referencia sensata que debemos fijarnos.

NOTA FINAL: si alguien te pide consejo para invertir, si realmente tiene interés que se comprometa a leer e informarse previamente y luego que intercambie opiniones contigo. Tu experiencia y opiniones e incluso lo que tú haces, que le sirva de apoyo pero que decida él fríamente y se escriba algo parecido a unas normas o decálogo porque pasará por periodos oscuros de dudas, con bajadas bruscas de un 15-20% que se producen al menos una vez cada 4 años. Dicho decálogo o normas le proporcionará la calma necesaria, amortiguará su posible ansiedad, la cual con el tiempo solo será transitoria, como un maldito sueño.