Para el que no lo haya leído, pongo la transcripción de la Newsletter de cazadividendos:

US Estate Tax

Con este nombre tan molón se refieren al impuesto de sucesiones en Estados Unidos. Es decir, lo que tus herederos tienen que pagar al fisco estadounidense cuando falleces para poder retirar los activos.

¿Cómo? Pero si yo soy residente fiscal español. ¿Hay que pagarle a Estados Unidos para que mis herederos puedan disponer de sus acciones?

La respuesta rápida es sí, pero vamos a verlo con un poco más de detalle en las siguientes líneas. Intentaré explicártelo sencillito, pero también puedes leer el hilo original en el foro para no perderte nada.

Antes de empezar el aviso de rigor: esto es una exposición simple para entender el problema y las posibles consecuencias, y no deberías usarla para tomar decisiones sino como punto de partida para tu análisis.

1 Impuestos por morirse

Ya habíamos hablado sobre esto en ediciones anteriores, pero no está de más refrescar la memoria. Morirse cuesta dinero y además obliga a una serie de trámites:

- Pedir el certificado de últimas voluntades, para conocer los datos de registro del último testamento del fallecido.

- Si no hay testamento, hay que hacer una declaración de herederos ante notario según el orden que indica la ley: hijos, padres, conyuge, hermanos, sobrinos,…

- En lo que respecta a activos financieros es necesario un certificado de saldos bancarios, expedido por el depositario, en el que se detalla la relación de cuentas y activos financiero a fecha de fallecimiento.

- Después hay que hacer la aceptación de herencia, en el que se determina el valor de los bienes y cómo se reparten.

- Con esta información hay que cumplimentar los modelos 660 (relación de bienes) y 650 (autoliquidación del impuesto) y pagar lo que toque. Si algún bien es un inmueble, también tendrás que pagar la plusvalía municipal.

- Con el justificante de haber pagado los impuestos ya puedes irte al registro de la propiedad a actualizar el registro de los inmuebles y a los depositarios (bancos, brokers, etc…) para cambiar la titularidad de los activos financieros.

Un rollo, pero es lo que hay.

Vámonos a un caso habitual entre los lectores de las Crónicas y de Cazadividendos: el fallecido tiene una cartera de acciones. ¿Cambia algo? La lógica dice que no, que es un bien más y, como tal, hay que pagar por él.

Pero hay matices.

2 Depositario español

Si el depositario es español y tú eres residente fiscal español, no hay cambios. El broker te pedirá los justificantes de haber pagado los impuestos de España, además del certificado de defunción, aceptación de herencia, libro de familia… y hará los cambios de titularidad detallados en la aceptación de herencia.

¿Por qué sólo te pide los justificantes de haber pagado los impuestos de España? Pues porque es una entidad española y tiene que cumplir con las exigencias del regulador español.

Son los casos, por ejemplo, de Selfbank, Clicktrade, Heytrade y los bancos españoles. También ING, como veremos después.

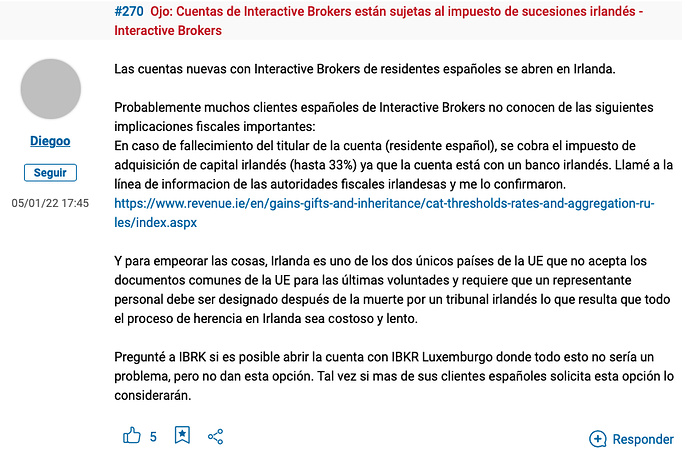

3 Depositario extranjero

En este caso la cosa se complica un pelín. El depositario, igual que los españoles exigen haber cumplido con la legislación española, te exigirá haber cumplido la legislación de su país.

Vamos a ejemplos concretos:

- ING es la filial española y solo te exigirá cumplir con la legislación española. Por ejemplo, a efectos del 720 y el (no vigente) D-6, todos los activos estaban depositados en España. En principio no hay problema con él.

- Degiro es un broker holanés que forma parte del depositario alemán FlatexDegiro. Parece que en Holanda no hay impuesto de sucesiones.

- Swissquote es suizo y debe cumplir con lo que marque el regulador suizo. Parece que tampoco tienen impuesto de sucesiones…

Seguro que te has dado cuenta de que no he comentado nada de los brokers estadounidenses. La razón es que el problema aparece precisamente con ellos. Vamos allá.

4 Depositario estadounidense

Cuando hablamos de broker estadounidense, la mayoría pensamos en Interactive Brokers. Hasta ahora no obligaban a cumplir con la legislación estadounidense a los inversores extranjeros. Simplemente con justificar que habías cumplido con las obligaciones fiscales en España, te hacían el cambio de titularidad. Por lo menos eso es lo que respondían cuando les hacías la consulta.

Aparte de Interactive Brokers, otro broker estadounidense usado (aunque mucho menos) en nuestra comunidad inversora es Charles Schwab. Este ya era bastante más opaco en sus respuestas, pero parece que nos habíamos convencido de que hacía un tratamiento similar a Interactive Brokers, hasta que saltó la liebre y @ruindog empezó a investigar.

¿Qué ocurre en el caso de un broker estadounidense? Pues que tú vas con tu justificante de haber pagado el impuesto de sucesiones español y el broker lo primero que hace es:

¿Qué ocurre en el caso de un broker estadounidense? Pues que tú vas con tu justificante de haber pagado el impuesto de sucesiones español y el broker lo primero que hace es:

- Bloquear los activos.

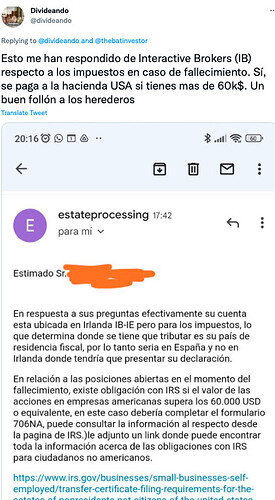

- Indicarte que hasta que le proporciones el formulario 5173 emitido por la IRS no te permitirá el cambio de titularidad.

¿Y qué es el formulario 5173? También llamado “Tax Clearance Certificate”, este certificado se emite solo si has presentado el formulario 706-NA (US Estate Tax) y has pagado los impuestos correspondientes.

¿Y qué es el formulario 5173? También llamado “Tax Clearance Certificate”, este certificado se emite solo si has presentado el formulario 706-NA (US Estate Tax) y has pagado los impuestos correspondientes.

¿Y es mucho? Pues el impuesto aplica solo a activos estadounidenses (acciones, ETFs, bonos e inmuebles, los ADRs no cuentan como estadounidenes) y tiene una exención de 60.000 dólares para no residentes. Es decir:

¿Y es mucho? Pues el impuesto aplica solo a activos estadounidenses (acciones, ETFs, bonos e inmuebles, los ADRs no cuentan como estadounidenes) y tiene una exención de 60.000 dólares para no residentes. Es decir:

- No pagarás por los primeros 60.000 dólares. La comparación con los residentes fiscales estadounidenses es realmente odiosa: ellos tienen exentos 12 millones de dólares.

- Solo se contabilizan los activos estadounidenses. Por ejemplo, las acciones de empresas europeas no estarían afectadas.

Además la tarifa del impuesto es alta. En el hilo que referenciaba antes se pone un ejemplo de una cartera de acciones estadounidenses con un valor de 525.000 dólares, que con los 60.000 dólares exentos da como resultado una base imponible para el US Estate Tax de 465.000 dólares.

Con la tarifa actual te tocaría pagar 152.000$, un 33% aproximadamente. C#gate lorito. Aquí tienes la tabla del impuesto, para que te recrees.

Ah, y por supuesto el convenio para evitar la doble imposición entre Estados Unidos y España no tiene en cuenta esta doble imposición de libro. Eso sí, parece que si no hay convenio en principio hay derecho de deducir de lo que se pague en España lo que has pagado en el extranjero, tal y como se recoge en la Ley del impuesto sobre Sucesiones y Donaciones. Otra cosa es:

- Cómo se aplica esto. Habría que revisar si en la autoliquidación de sucesiones se puede incluir directamente el importe pagado en el extranjero o si hay que hacerlo mediante algún procedimiento especial.

- Que el US Estate Tax tiene una tarifa mucho más cara que nuestro impuesto de sucesiones, con lo cual el resultado es que te libras del español pero pagas una morterada por el estadounidense.

Muy importante: este impuesto no depende del broker. Es un impuesto que la administración estadounidense cobra a los herederos de los no residentes fallecidos y no depende del depositario.

Muy importante: este impuesto no depende del broker. Es un impuesto que la administración estadounidense cobra a los herederos de los no residentes fallecidos y no depende del depositario.

La cuestión es que ahora los brokers españoles no te lo piden porque les da igual lo que digan los estadounidenses de tus impuestos. Con que cumplas con la ley española les basta.

Luego están los brokers españoles que usan brokers americanos como custodios, como por ejemplo el caso de ActivoTrade, que usa Interactive Brokers como custodio. ¿En este caso hay que pasar por caja? ¿ActivoTrade obligará al pago del US Estate Tax?

Para finalizar, lo que pasará en el futuro no lo sabemos: igual siempre es así o igual se plantean acuerdos de intercambio de información entre Estados Unidos y España y en algún momento también afecta a los activos de brokers españoles. Pero por ahora no.

5 ¿Qué hacer?

Una vez entendido esto, si tienes cuenta en un broker estadounidense, sería bueno que por lo menos pensases cuál es tu postura. Sin prisas, sin agobios, pero mejor pensarlo y tomar una decisión que encontrarse el muerto. Y nunca mejor dicho. En el foro se han visto varias líneas:

- Dejar todas las acciones europeas y solo 60.000 dólares en activos estadounidenses en brokers estadounidenses y traspasar el resto a brokers nacionales.

- Olvidarse de brokers estadounidenses y traspasar todo a brokers nacionales.

- Vender las acciones estadounidenses (pagando los correspondientes impuestos por las plusvalías y las comisiones) e indexarse para esa parte de la cartera.

- No hacer nada, que no tengo herederos que quiera blindar.

- No hacer nada porque, aunque tengo herederos que quiero blindar, estoy hecho un chaval y a mi no me va a pasar nada.

- Dejar instrucciones para hacer la pirula si me muero: no decir al broker que he muerto, vender en mi nombre e intentar formalizar el impuesto de sucesiones en España para que no me busque las cosquillas Hacienda. Difícil, porque en España te pedirán un certificado de saldos por fallecimiento expedido por el broker y que requiere que le entregues el certificado de defunción. Difícil y muy ilegal, porque vender en nombre de otro…

6 Tu situación personal

Las diferentes posturas se deben a la situación concreta de cada inversor. Porque no es lo mismo:

- Una cartera grande que una pequeña. Esto te preocupa más si es una cartera grande. Si es más pequeña, pues también, pero hay más tiempo para decidir qué hacer, sobre todo si estás por debajo de los 60.000 dólares exentos.

- Tener pareja y/o hijos que no tenerlos. Si tienes un heredero que quieres dejar protegido a toda costa verás este problema mucho más grave que si no son familia directa.

- Estar bien o mal de salud. La urgencia por resolverlo es mayor si hay más probabilidad de tener que hacer frente al trámite.

- Tu aversión a los impuestos. Que a nadie le gusta pagarlos, pero mucha gente los ve inevitables… En este caso no es así.

- Tu convicción en la inversión en acciones. Si crees que eres Warren Buffett y que puedes batir al mercado por mucho y consistentemente, que te cobren lo que quieran de impuestos que tu rentabilidad lo compensará. No es mi caso

- Si estabas pensando en indexarte, este puede ser la razón definitiva que te empuje al salto.

- etc…

¿Hay decisión buena? Pues no, porque todas tienen coste económico o emocional.

¿Hay prisa? Pues en principio, salvo que tengas algún problema de salud grave, no. Si no es el caso, como siempre, mejor pensarlo bien y ejecutar.

¿Te evitará esto equivocarte? Pues otra vez no, pero seguro seguro seguro que podrás decir que escogiste la mejor solución posible para tu situación actual y con la información que tenías.

7 Bola extra

Más allá del caso concreto, de si te afecta o no y de que igual estas crónicas han sido un pelín más densas de lo habitual, me gustaría que te quedaras con una idea: los impuestos son muy importantes. Mucho.

Habrá veces que podrás tomar medidas para minimizarlos, como en este caso. Otras simplemente no.

Pero conocer cómo funcionan y tenerlos presente es fundamental. Junto al ahorro, la inversión y el conocimiento del sistema son el fundamento de una buena economía doméstica y, con una adecuada planificación, pueden ayudar a apuntalar tu futuro tanto como la inversión más rentable. A menos que seas Warren Buffett, claro