1 Medidas financieras no GAAP

Utilizamos ciertas medidas financieras no GAAP para complementar las medidas financieras preparadas de acuerdo con los EE. UU. GAAP. Existen limitaciones en el uso de las medidas financieras no GAAP que se presentan aquí. Estas medidas financieras no GAAP no se preparan de acuerdo con los EE. UU. GAAP ni tienen ningún significado estandarizado en EE. UU. GAAP. Además, otras empresas pueden utilizar medidas financieras no GAAP con títulos similares que se calculan de manera diferente a la forma en que calculamos dichas medidas. En consecuencia, nuestras medidas financieras no GAAP pueden no ser comparables a las medidas financieras no GAAP de título similar utilizadas por otras empresas. Le advirtiendo que no confíe indebidamente en estas medidas financieras no GAAP, sino que las considere con los EE. UU. más directamente comparables. Medida GAAP. Estas medidas financieras no GAAP tienen limitaciones como herramientas analíticas y no deben considerarse de forma aislada. Estas medidas financieras no GAAP deben considerarse suplementos, no sustitutivas o superiores a, las medidas financieras correspondientes calculadas de acuerdo con los EE. UU. GAAP. A continuación se presentan las definiciones y la conciliación con las medidas GAAP más estrechamente relacionadas para las medidas no GAAP utilizadas en este comunicado de prensa y los materiales preparados y la transmisión web relacionados.

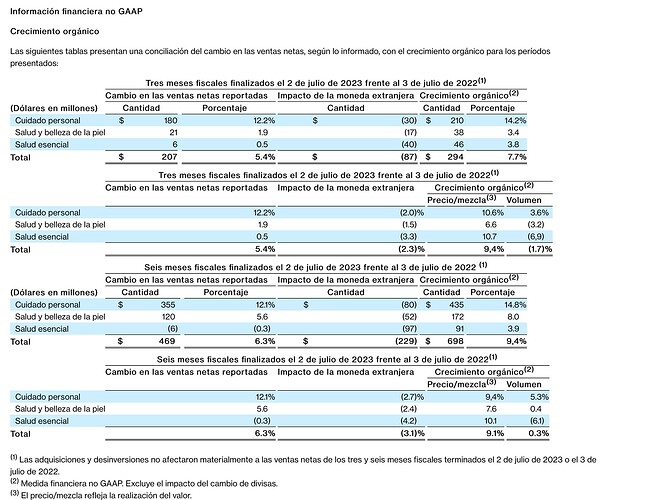

Crecimiento orgánico: definimos el crecimiento orgánico como el cambio de período a período en EE. UU. GAAP Ventas netas excluyendo el impacto de los cambios en los tipos de cambio de divisas y el impacto de las adquisiciones y desinversiones. La administración cree que el crecimiento orgánico proporciona a los inversores información adicional y complementaria que pueden encontrar útil para evaluar nuestros resultados de operaciones al excluir el impacto de ciertos elementos que creemos que no reflejan directamente nuestras operaciones subyacentes.

Margen de beneficio bruto ajustado: Definimos el margen de beneficio bruto ajustado como EE. UU. GAAP Margen de beneficio bruto ajustado para gastos de reestructuración y amortización de activos intangibles. La dirección cree que esta medida no GAAP proporciona una perspectiva complementaria a la eficiencia operativa de la Compañía a lo largo del tiempo.

Margen EBITDA ajustado: definimos el EBITDA como EE. UU. Ingresos netos GAAP ajustados por intereses, provisión para impuestos y depreciación y amortización. Definimos el EBITDA ajustado, una medida financiera no GAAP, como el EBITDA ajustado por los costos relacionados con la separación, los gastos de reestructuración y la ganancia no realizada de los valores. Definimos el margen EBITDA ajustado como EBITDA ajustado como porcentaje de las ventas netas. La dirección cree que esta medida no GAAP proporciona una perspectiva complementaria a la eficiencia operativa de la Compañía a lo largo del tiempo.

Tasa impositiva efectiva ajustada: Definimos la tasa impositiva efectiva ajustada como EE. UU. GAAP Tasa impositiva efectiva ajustada por los efectos fiscales de la amortización de activos intangibles, gastos de reestructuración y transacciones relacionadas con la separación (es decir, partidas especiales). También excluimos ciertos ajustes únicos de impuestos que incluyen la eliminación de los efectos fiscales de la metodología de extracción, el impacto de los gastos de intereses de la emisión de deuda, lo que redujo la capacidad de la Compañía para utilizar créditos fiscales extranjeros contra los ingresos de fuente extranjera de los EE. UU. y otros elementos únicos. La dirección cree que esta medida no GAAP es una medida complementaria útil del rendimiento de la empresa a lo largo del tiempo.

Ingresos netos ajustados: definimos los ingresos netos ajustados como EE. UU. Ingresos netos GAAP ajustados por costos relacionados con la separación, gastos de reestructuración, ganancia no realizada en valores, amortización de activos intangibles y sus impactos fiscales relacionados. El ingreso neto ajustado excluye el impacto de los elementos que pueden oscurecer las tendencias en nuestro rendimiento subyacente. La dirección utiliza los ingresos netos ajustados para la toma de decisiones estratégicas, la previsión de resultados futuros y la evaluación del rendimiento actual.

Gastos de interés ajustados, netos: definimos los gastos de intereses ajustados, netos como EE. UU. Gastos por intereses GAAP, netos, ajustados para excluir los ingresos por intereses obtenidos en la nota de la parte relacionada que se debe recibir de Johnson & Johnson. La dirección cree que esta medida no GAAP es útil para proporcionar comparaciones de período a período de los resultados del rendimiento operativo continuo de la Compañía.

Ganancias ajustadas por acción: Definimos las ganancias ajustadas por acción como EE. UU. Ganancias GAAP por acción ajustadas por costos relacionados con la separación, gastos de reestructuración, ganancia no realizada en valores, amortización de activos intangibles y sus impactos fiscales relacionados. La dirección ve esta medida no GAAP como una medida complementaria útil del rendimiento de la empresa a lo largo del tiempo.

Ingresos operativos ajustados: definimos los ingresos operativos ajustados como EE. UU. Ingresos operativos GAAP, excluyendo la depreciación y la amortización, los costos relacionados con la separación, los gastos de reestructuración, otros gastos operativos (ingresos), los gastos netos y generales corporativos no asignados que no forman parte de nuestra medición del rendimiento del segmento. La dirección utiliza los ingresos operativos ajustados para evaluar el rendimiento financiero del segmento.

Las medidas no GAAP que se presentan en este documento se han preparado como si nuestras operaciones se hubieran llevado a cabo independientemente de Johnson & Johnson y, por lo tanto, incluyen ciertos costos corporativos y compartidos de Johnson & Johnson que se nos han asignado. La administración cree que las asignaciones de costos son un reflejo razonable de la utilización de los servicios prestados a nosotros o el beneficio derivado por nosotros durante los períodos presentados, aunque las asignaciones pueden no ser indicativas de los costos reales en los que se habría incurrido o se espera que se incurra, si tuviéramos que operar como una empresa independiente.