Transcripción de la la entrevista de Graham & Dodsville a Joel Greenblatt:

G&D: Profesor Greenblatt, ¿cuál fue su introducción a la inversión y quiénes fueron algunos inversores que directa o indirectamente le influyeron al principio de su carrera?

JG: Fui a Wharton y, como todavía hoy, me enseñaron la teoría del mercado eficiente. Esto no resonó en mí del todo bien. Entonces, creo que cuando estaba en el primer año, leí un artículo en Forbes sobre Ben Graham. El artículo describía cómo tenía esta fórmula para batir al mercado, proporcionaba una explicación de su proceso de pensamiento y describía un poco al “Sr. Mercado”. Leí ese artículo y se me encendió una bombilla: pensé: “chico, esto por fin tiene algo de sentido para mí”. Empecé a leer todo lo que pude de Benjamin Graham. También leí un libro llamado Psychology and the Stock Market, de David Dreman. Fue uno de los primeros en centrarse en las finanzas conductuales y estaba realmente adelantado a su tiempo. Empecé a leer sobre Buffett y sus cartas. Todas esas cosas resonaron muy bien en mí. Diría que soy autodidacta en ese sentido. Aprendí lo básico, entendí cómo desmenuzar los balances, las cuentas de resultados y los estados de flujos de caja en la escuela y por haber crecido en una familia de empresarios, pero mi comprensión del mercado de valores vino realmente de mi propia lectura independiente.

G&D: Pasaste algún tiempo con Richard Pzena, quien resultó ser el primer entrevistado de Graham & Doddsville, mientras estaba en Wharton. ¿Tiene alguna historia o anécdota que pueda compartir de su tiempo juntos en Wharton?

JG: Claro. Estábamos en el mismo programa y también estuvimos el mismo año en Wharton. Estábamos en un programa de licenciatura/graduación en el que obtuvo su MBA y títulos universitarios en cinco años. Estábamos en esa misma cohorte. Me hice amigo de Rich en nuestro último año como estudiante. Cuando nos unimos a ese programa por primera vez en nuestro último año de pregrado, le conté sobre algunas de las lecturas que había hecho sobre la creencia de Graham de que las fórmulas podrían usarse para determinar inversiones rentables. Decidimos hacer una tesis de maestría con otro buen amigo mío analizando el enfoque de Graham. En ese momento, no teníamos acceso a una base de datos de información bursátil. Standard and Poor’s solía publicar una Guía de acciones con información sobre el balance general y el estado de resultados de unas 5000 empresas mensualmente. La biblioteca de la escuela tenía alrededor de 10 años de estas guías.

Al no tener acceso a una base de datos, en realidad fuimos a la biblioteca. Queríamos volver y probar las fórmulas de Graham, por así decirlo. Así que fuimos a la biblioteca y revisamos manualmente las guías de acciones de S&P. Comenzamos con los A y B, que cubrían unas 750 empresas, y analizamos ocho o nueve años de datos financieros. Fue muy intensivo en tiempo. Rich también era muy bueno con las computadoras. Teníamos una computadora DEC10 que era unas seis veces el tamaño de esta sala. Rich sabía cómo tomar los datos que todos habíamos recopilado y, con las pequeñas tarjetas perforadas, introducir los datos en la computadora. Entonces pudimos probar algunas fórmulas simples de Graham. Ese trabajo terminó siendo publicado en el Journal of Portfolio Management.

G&D: ¿Cuánto tiempo dedicaste a eso?

JG: Eso fue muchas horas; Realmente no podría decírtelo. ¡Supongo que mi tiempo era más barato en ese entonces!

G&D: ¿Qué te inspiró a escribir You Can Be a Stock Market Genius?

JG: La motivación para mí fue el reconocimiento de que realmente había aprendido sobre el negocio leyendo. Pensé que era genial que estos inversores estuvieran dispuestos a compartir con los lectores lo que sabían y habían aprendido durante sus carreras. No soy muy bueno escuchando, así que me gusta aprender leyendo. Cuando estaba en la escuela, había dos cosas que parecían actividades interesantes si alguna vez tenía éxito: una era escribir y otra era enseñar. Manejamos capital externo en Gotham Capital durante diez años y luego devolvimos el capital externo en el 94, aunque continuamos manejando nuestro propio dinero. Tuvimos bastante éxito durante ese tiempo, así que pensé que si juntaba un grupo de historias de guerra como ejemplos y describía los principios que había usado para ganar dinero, sería muy instructivo para la gente. Quería escribirlo de una manera amigable y accesible para que los inversores individuales pudieran beneficiarse de él como lo había hecho yo. Empecé a escribir el libro en el 95 o 96. También comencé a enseñar en Columbia en el 96. Todavía no había enseñado MBA. Entonces, cuando estaba escribiendo el libro, no me di cuenta de que realmente lo estaba escribiendo a nivel de MBA. Supuse que debido a que lo había estado haciendo durante tanto tiempo, las personas sabían mucho más de lo que realmente saben. Así que terminé escribiendo un libro que la mayoría de los administradores de fondos de cobertura han leído, pero que quizás estaba en un nivel un poco más alto de lo que pretendía. Lo escribí de manera accesible, así que me divertí escribiéndolo, pero creo que estaba más al nivel de un MBA, no solo al nivel de un inversionista regular. Creo que fue un error que cometí porque estaba buscando educar a un grupo mucho más necesitado que los MBA y los administradores de fondos de cobertura. Esa fue realmente una de las cosas que me impulsó a seguir escribiendo hasta que pudiera lograr mi objetivo original. Estoy muy orgulloso de ese libro, pero creo que está escrito a tal nivel que tienes que ser bastante sofisticado en el análisis financiero, al menos, para sacar el máximo provecho de sus consejos.

G&D: Dada la proliferación de los fondos de cobertura desde la publicación de Stock Market Genius, ¿están disponibles hoy en día las oportunidades en algunos de esos mismos tipos de situaciones especiales?

JG: Creo que sí. Creo que siempre hay oportunidades. Lo que le ocurre a la gente que se vuelve muy buena en la inversión en situaciones especiales es que ganan mucho dinero, y luego se vuelven un poco demasiado grandes para invertir en algunas de las situaciones más pequeñas que hay. En el libro escribí que algunas de estas oportunidades son menos líquidas o más pequeñas, por lo que mucha gente no se fija en ellas. Creo que en el libro dije algo así como: “no te preocupes por ser demasiado grande para estas estrategias hasta que llegues a unos 250 millones de dólares. Cuando llegues ahí, llámame”. Yo subiría esa cifra a más de 1.000 millones de dólares hoy en día. No se puede manejar 10 mil millones de dólares y obtener tasas de rendimiento ridículas, lo más probable. Algunas personas pueden, pero tienen un gran personal, o tienen posiciones concentradas.

Todavía hay muchas estrategias en ese libro que podrían hacerte ganar mucho dinero. Creo que estas oportunidades están ahí fuera. Desde que escribí Stock Market Genius, hemos tenido una burbuja de Internet en la que la gente ponía precios estúpidos a las cosas, y luego tuvimos el año 2008, en el que las acciones se redujeron a la mitad y unos años más tarde se duplicaron. Así que decir que los activos tenían un precio correcto todo el tiempo, o que no había oportunidades, o que el mercado no se pone muy emocional y te lanza oportunidades, es un poco tonto en mi mente. Eso no hace que sea fácil desentenderse de todo el ruido que hay, pero todavía hay muchas oportunidades que uno puede encontrar.

Mi definición de inversión de valor es averiguar lo que vale algo y pagar mucho menos por ello. Todos los años, el primer día de clase, garantizo que si eres bueno valorando empresas, el mercado te dará la razón. Sólo que no garantizo cuándo. Puede ser en un par de semanas o en dos o tres años. Y el corolario es simplemente que, en la gran mayoría de los casos, dos o tres años es tiempo suficiente para que el mercado reconozca el valor que ves, si has hecho un buen trabajo de valoración. Cuando reúnes un grupo de empresas, ese proceso suele ser mucho más rápido, por término medio. Un argumento que expongo en otro de mis libros (que pocos han leído), titulado El gran secreto para el pequeño inversor, es que el mundo se ha institucionalizado mucho más a lo largo de los años, incluso más de lo que estaba cuando escribí Usted puede ser un genio de la bolsa, y eso es una verdadera ventaja para los inversores a largo plazo. Para los inversores institucionales, se puede hacer un seguimiento de todos los flujos de dinero mediante una simple métrica: qué gestores lo hicieron bien el año pasado y cuáles lo hicieron mal. Los gestores que lo hicieron bien el año pasado atraen todo el dinero y los que lo hicieron mal lo pierden.

Si usted es un gestor activo, puede tener un horizonte a largo plazo, pero sus clientes probablemente no. Por ello, la mayoría de los gestores consideran que deben ganar dinero a corto plazo. Por lo tanto, los profesionales evitan sistemáticamente las empresas que quizás no vayan a hacerlo tan bien a corto plazo. En cierto modo, ahora hay más oportunidades en esas áreas que nunca antes debido a la mayor institucionalización del mercado. Es cierto que hay algunas áreas que son más seguidas. Por ejemplo, escribí sobre las escisiones en Stock Market Genius. Por supuesto, mucha gente sigue las escisiones y, sin embargo, si se observan los estudios, parece que siguen teniendo un rendimiento superior al del mercado después de la escisión. Ciertamente, muchas de las situaciones más pequeñas son aquellas en las que existe una gran dicotomía en cuanto a tamaño o popularidad entre la empresa matriz y la escindida. Estas oportunidades siguen existiendo, en parte porque algunas son demasiado pequeñas para que la mayoría de las empresas las aprovechen. Otras oportunidades son el resultado de las emociones volátiles del mercado. Dada la institucionalización de la base de inversores, el hecho de que los mercados son emocionales y el hecho de que todavía hay muchos recovecos que ni siquiera los fondos de cobertura de éxito pueden perseguir, no me preocupa el tamaño del conjunto de oportunidades existentes.

G&D: ¿Ve algo que pueda alargar los horizontes temporales de los inversores institucionales, reduciendo así el “arbitraje temporal” del que se benefician muchos inversores en valor?

JG: No, en realidad no. La razón es que hay un problema de agencia en el que las personas que están asignando el capital no están tomando las decisiones de inversión. Estuve hablando con un señor de una de las principales dotaciones y me dijo: “Me gustaría decirle que tenemos un horizonte a largo plazo, porque deberíamos hacerlo. Pero llevo aquí 11 años, hemos tenido tres directores de inversiones, y ninguno de ellos se fue después de un periodo de rendimiento positivo.” Jeremy Grantham habló en un desayuno de Graham y Dodd hace varios años y una de sus frases que me pareció divertida, y probablemente muy, muy acertada, fue: “para los mejores inversores institucionales, su horizonte temporal es de 3.000000 años”. Ese es el horizonte para los mejores. Para muchos inversores institucionales, es incluso más corto. Así que creo que eso es todo lo que puedes esperar como gestor de inversiones.

Creo que la razón de esto es que tus inversores - tus clientes - generalmente no saben cuál fue la lógica del gestor de inversiones para cada inversión. Lo que pueden ver es el rendimiento. Está bastante claro que en el caso de los fondos de inversión, por ejemplo, el rendimiento de un determinado fondo en los últimos 1, 3, 5 y 10 años tiene muy poca correlación con el rendimiento futuro en los próximos 1, 3, 5 y 10 años. Así que a los inversores institucionales les queda predecir quién lo hará bien en el futuro, lo que intentan hacer observando el proceso del gestor. Para la mayoría de los clientes, el proceso del gestor no es transparente y los fundamentos de las decisiones de inversión no están claros. Los clientes tienden a tomar decisiones en horizontes temporales mucho más cortos de lo necesario para juzgar la habilidad y el juicio y otras cosas de esa naturaleza. Así que creo que los horizontes temporales son cada vez más cortos, no más largos. No corremos el riesgo de que la gente amplíe sus horizontes temporales a la hora de juzgar a los gestores. Creo que el arbitraje del tiempo será el “último hombre en pie”, claramente.

G&D: Su carrera ha sido realmente, desde el punto de vista de la inversión, compuesta de dos partes. Al principio de su carrera, realizó inversiones más concentradas en situaciones especiales. Ahora, invierte de forma más diversificada en empresas de mayor calidad. ¿Qué impulsó este cambio?

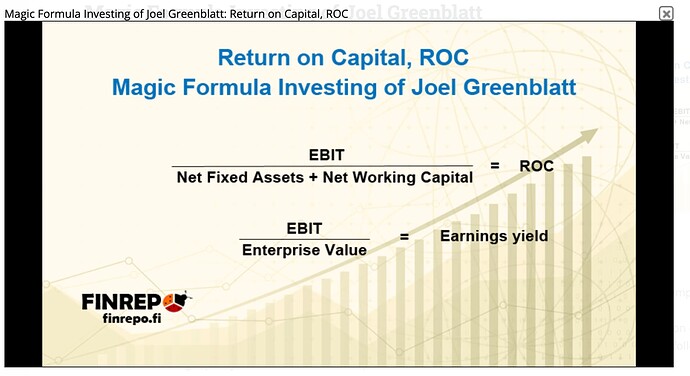

JG: Ya he hablado de la investigación que hicimos sobre las estrategias de Graham. Alrededor de 2003, mi socio, Rob Goldstein, y yo decidimos investigar nuestras propias estrategias, que habían evolucionado para parecerse a la forma en que Buffett ve el mundo. La visión del mundo de la inversión de Graham era “comprar barato”. Buffett añadió un pequeño giro que probablemente lo convirtió en una de las personas más ricas del mundo. Esencialmente dijo, “bueno, si puedo comprar un buen negocio barato, eso es aún mejor”.

Así que probamos los principios detrás de lo que miramos cuando valoramos las empresas. Los resultados fueron muy sólidos. Mi escrito sobre los resultados de nuestra primera prueba constituyó la base de El pequeño libro que vence al mercado. El resultado fue que las empresas que se encontraban en el primer decil, basándose en medidas cuantitativas que indicaban que eran baratas y buenas, obtuvieron mejores resultados que las del segundo decil, que obtuvieron mejores resultados que las del tercero, y así sucesivamente. Fue bastante impactante y sorprendente. Nos inició en un largo camino de investigación que trataba de sistematizar la forma en que siempre habíamos valorado las empresas. Fuimos capaces de lograr rendimientos muy robustos a largo/corto plazo. Fuimos capaces de añadir tanto valor en el lado corto como en el lado largo. Así que pudimos crear carteras largas/cortas muy diversificadas con rendimientos relativamente suaves. Ni siquiera sabíamos que podíamos hacer eso antes de ver los resultados de nuestra investigación.

No hay absolutamente nada de malo en lo que escribí en You Could Be a Stock Market Genius - es lo que hice durante casi 30 años. Pero hace unos tres o cuatro años, mi socio y yo decidimos que realizar una investigación realmente profunda sobre un puñado de empresas es un trabajo a tiempo completo si quieres hacerlo bien. Por otro lado, valorar de forma más sistemática un gran número de empresas a lo largo del tiempo es un trabajo enorme en sí mismo debido a la gestión del riesgo y otras responsabilidades. Aunque son un poco diferentes, ambas estrategias son estupendas y ambas son trabajos a tiempo completo. Llevaba mucho tiempo haciendo una cosa y me fascinaban los resultados de nuestra investigación del enfoque de valoración sistemática.

Cuando uno está muy concentrado, tiene la posibilidad de obtener rendimientos anualizados del 20, 30, 40%. Tal vez si estoy dispuesto a aceptar rendimientos algo menores, digamos de mediados de la década, y lograr un rendimiento más suave compuesto al mismo tiempo, entonces eso también es bastante atractivo. Un enfoque no es mejor que el otro. Hay un interesante equilibrio entre la volatilidad que estás dispuesto a aceptar y el dinero que potencialmente vas a ganar. Si volviera a empezar, haría exactamente lo mismo que antes. Y ahora que estamos bien establecidos, creo que el principal atractivo del enfoque sistemático es que es algo un poco nuevo y diferente, aunque reitero que en realidad es lo mismo que siempre hemos hecho con un enfoque ligeramente diferente.

G&D: Hemos escuchado a otros inversores que utilizan su propio enfoque de fórmula para invertir decir que, de vez en cuando, les pica el deseo de cambiar su modelo o de anularlo. ¿Ha tenido alguna vez este impulso y es difícil de resistir?

JG: La única forma que Rob y yo conocemos de valorar las empresas es a través de diversas medidas de valor absoluto y relativo. Por supuesto, no funcionará para todas las empresas, pero en promedio funciona bastante bien. Hay algunas empresas que compramos que pueden hacer que te rasques la cabeza. Por otra parte, a lo largo de la historia hemos sido bastante buenos seleccionadores de valores, y no hemos podido mejorar nuestros resultados escogiendo lo que claramente no queremos. Hay un determinado medicamento en el mercado fabricado por una pequeña empresa farmacéutica. Esta empresa se consideraba una compra muy atractiva según una de nuestras pantallas. Pero yo sabía por qué parecía barata: su medicamento principal dejaba de estar patentado al año siguiente y las acciones tenían un precio acorde. Mi inclinación podría haber sido anular la recomendación de la fórmula porque sabía exactamente lo que estaba pasando. No era un gran secreto. Sin embargo, no anulé nada, y la empresa descubrió posteriormente una forma de ampliar la patente un poco más, lo que hizo que el precio de las acciones se duplicara en los seis meses siguientes. Creo que esa ha sido nuestra experiencia. Parte del futuro es desconocido, pero hay algunos casos en los que se puede hacer una apuesta calculada de riesgo/recompensa. Una cosa que diría es que una característica común de muchas de las acciones que compramos es que todo el mundo las odia. Lo hacemos con frecuencia.

G&D: Antes ha mencionado la toma de posiciones cortas. ¿Puede tener éxito en esta área simplemente vendiendo en corto las empresas en los deciles más bajos de sus pantallas, es decir, haciendo sistemáticamente lo contrario de su enfoque largo?

JG: Cuando compramos cosas, nos gustan las empresas que invierten bien su capital; generan grandes cantidades de flujo de caja en relación con el precio que estamos pagando. En el lado corto, nos gustaría estar cortos, en general, de empresas de alto precio y devoradoras de efectivo. Así que es esencialmente lo contrario de nuestro enfoque largo. Sin embargo, hay que equilibrar el riesgo.

En la edición original de El pequeño libro que bate al mercado, agrupé los valores de la “fórmula mágica”, como yo los llamaba -o los valores que se consideraban sistemáticamente buenos y baratos- en deciles. El decil uno era la mejor combinación de bueno y barato. El decil dos era el segundo mejor, y el décimo decil estaba compuesto por empresas que obtienen pésimos rendimientos del capital tangible, pero que sin embargo eran caras. Hubo una gran diferencia de rendimiento entre el decil uno y el decil diez cuando hicimos el estudio, y funcionó en orden como he mencionado antes. El decil uno ganaba al dos, el dos ganaba al tres, el tres ganaba al cuatro, hasta llegar al decil diez. Casi todos los estudiantes que he tenido, y cientos de correos electrónicos después de la publicación del libro, han dicho: “Joel, tengo esta gran idea para ti. ¿Por qué no compras el decil uno y corres el decil diez? Eliminarás el riesgo de mercado y ganarás un 15% o 16% al año”. Hice ese experimento en el epílogo de la adición revisada de El Pequeño Libro, y los resultados mostraron que no se podía calcular una tasa de rendimiento compuesta porque se perdía todo el dinero. En algún momento del primer trimestre de 2000, los cortos subieron mucho y los largos bajaron de tal manera que la pérdida combinada fue tan severa que te arruinaste.

Hubo un par de cosas un poco injustas al respecto porque mantuvimos las carteras durante un año, y no nos reajustamos a medida que perdíamos dinero. Lo que intentaba mostrar a alto nivel era que si escribía un libro que tuviera una fórmula y que funcionara todos los días y todos los meses y todos los años, todo el mundo la usaría y dejaría de funcionar. Por lo tanto, la fórmula mágica, como toda la inversión en valor, puede dar rendimientos ruidosos en el corto plazo, pero también por eso sigue funcionando.

G&D: En la clase, usted habló de cómo intenta evaluar lo barato o caro que está el mercado en cualquier momento. ¿Puede hablarnos de su opinión sobre el mercado actual y de cómo lo ve?

JG: Por supuesto, hemos analizado cada acción del índice Russell 1000, los mil valores más grandes de Estados Unidos por su capitalización bursátil. Hemos analizado estos valores a lo largo de la historia, es decir, el rendimiento del flujo de caja libre ponderado por la capitalización del mercado del Russell 1000 en cada día de los últimos veinte años, y ahora mismo estamos en el percentil 87 hacia lo barato, lo que significa que el mercado medido por el Russell 1000 sobre la base del flujo de caja libre sólo ha sido más barato el 13% de las veces en los últimos 23 años. Cuando ha estado tan barato, la rentabilidad futura del Russell ha sido de alrededor del 17% y luego de alrededor de -30 años. Esto no quiere decir que las perspectivas del mercado sean mejores o peores de cara al futuro - probablemente estén un poco por debajo de la media para el periodo futuro y, por tanto, se podría decir que quizás no lo hará tan bien como implicarían las rentabilidades históricas. Pero, incluso en el percentil 50, uno esperaría ganar un 8% o un 9% basándose en la historia de los últimos veintitantos años, así que yo diría que si tuviera que elegir entre estar más largo o más corto, estaría más largo. Es un momento muy atractivo para invertir en el mercado, a pesar de las subidas que hemos visto en el último año.