Parece que si hoy Buffett volviera a empezar ,lo de indexarse tendría todo el sentido.

Los que no somos Buffett y queremos tener una vida fuera de leer los 10K, debería de tener mas sentido.

https://twitter.com/mkt_sentiment/status/1664975740805304322

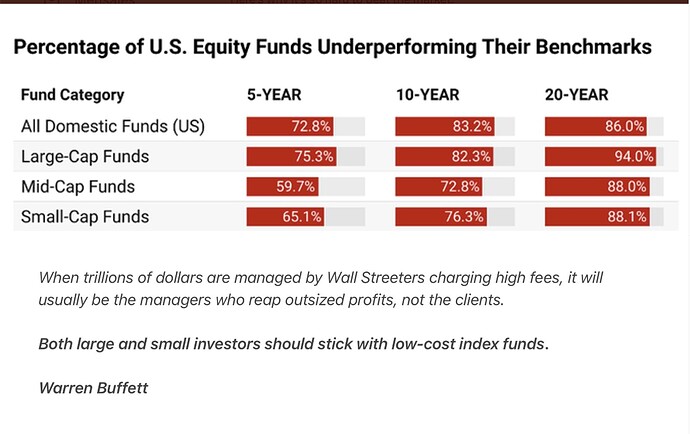

El 94% de los gestores no igualan a su índice, ESO ANTES DE GASTOS E IMPUESTOS.

Al índice, a diferencia de las acciones individuales, puedes añadir en bajones importantes sin miedo a equivocarte .

Si tienes unos años bajistas y “cargas la mano” ,alcanzas las 7 cifras antes,bastante antes.

3 Me gusta

Y eso en Estados Unidos. Habría que ver los gestores patrios que no baten al “SP500”:

2 Me gusta

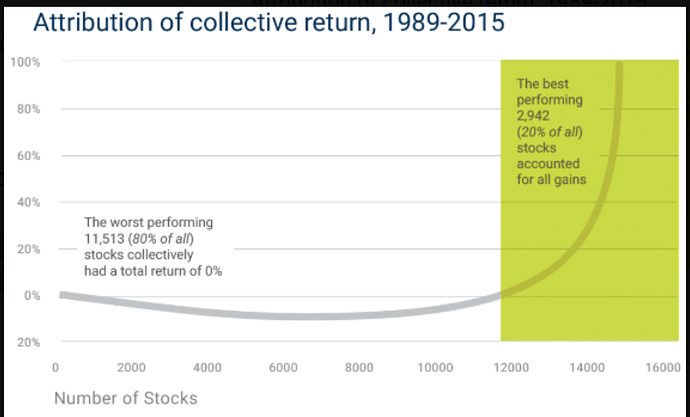

El 80% de las acciones genera 0 retorno. El otro 20% se lo lleva todo!!

4 Me gusta

Solo el 5% se convierte en Baggers, @JOSELUIS

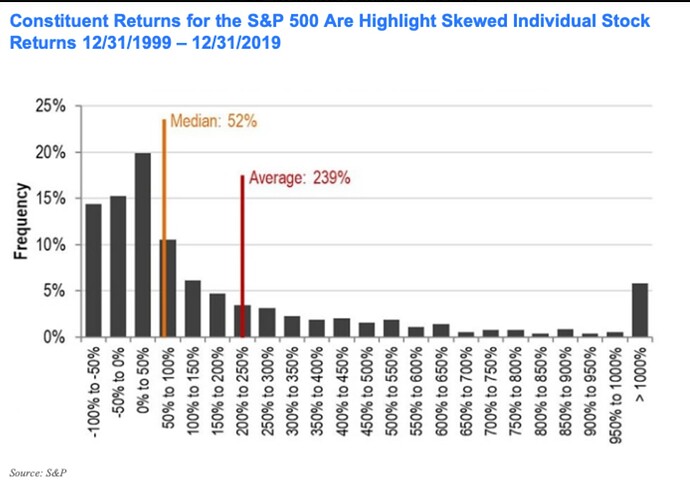

De las 10 mejores acciones de 2000 a 2020, solo dos eran tecnológicas.

1 me gusta

Algunas de las mejores, como United Health, sufrió drawdrons anuales del -36%. Ningún gestor de fondos aguanta esas caídas…

1 me gusta

Rentabilidades pasadas no garantizan rentabilidades futuras. La pasividad en la compra de cualquier cosa no parece buena idea, si esa idea además es realizada de forma masiva en el mismo mercado a mi me parece que el mercado se resentirá, no sé ni cuándo ni cómo, pero prefiero estar fuera de esa forma de inversión.

2 Me gusta

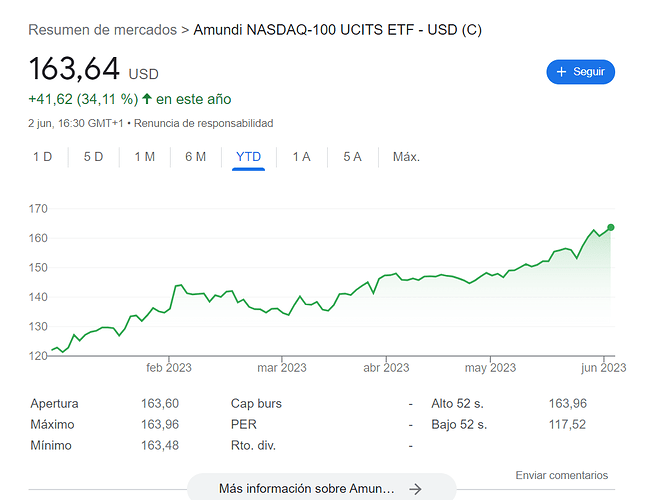

Cualquiera que esté indexado al Nasdaq este año ha ganado un +34%.

Decían que venía un mercado lateral de 10 años.

5 Me gusta

Atención a la rentabilidad esperada del SP500 en la próxima década según el profesor Damodaran (8,89% CAGR)

https://twitter.com/AswathDamodaran/status/1665858272845529088?t=Qd4NRT8VZi8bftP7ZL_DcA&s=19

Señores, me he cansado del stock picking. Empecé a liquidar ayer mismo mis acciones americanas en IB para comprar indexados y estoy empezando a pensarme muy mucho qué hacer con las acciones europeas y las que tengo en otros brokers.

6 Me gusta

Pues la verdad es que muy buenas tienen que ser para superar al SP500.

Aunque a mi me tira más el Nasdaq…

2 Me gusta

El S&P 500 da mucha seguridad a la hora de añadir. Te entiendo perfectamente .

Es un vehículo acumulacion y cuando toque dirtribución transgeneracional como pocos.

Como la cartilla del plazo fijo de las de antes, sin los vaivenes de los tipos de interés.

Sabes que tendrás tus 2 cifras compuestas ;una década,con otra.

2 Me gusta

Mal no me ha ido pero estoy aburrido de apuntar dividendos, splits, contrasplits, ampliaciones liberadas, devoluciones de capital y luego lidiar con hacienda. Por un 0,07% me ahorro todos esos dolores de cabeza y la rentabilidad a largo plazo va a ser clavada a la mía. Pierdo un poquito de eficiencia por los dividendos no reclamables que el IRS se queda por la patilla pero por otro lado me quito la espada de Damocles del US State Tax.

Lo bonito que es la inversión y lo complicado que lo hacen los gobiernos.

5 Me gusta

Exacto.

No puedo estar mas de acuerdo.

El cáncer moderno son los papeles.

Y de eso viven los parásitos de Estado.

2 Me gusta

Esto de la inversion se parece mucho a los entrenadores.

Todos conocemos la teoría , Mouriño, Cus D’amato, Pat Riley…pero pocos son capaces de jugar aplicándose su propio cuento.

Una cosa es hacer buenos videos como Estebaranz (pe) ,Tilson y despues gestionar un FI con buenos resultados. Pocos con la congruencia de Buffett (pe)

4 Me gusta