Todo el mundo sabe que soy muy concienzudo analizando números: que si ROAS, que si ROCES, que si EVITDAS…

Soy de comprar paquetes enteros y llevarme la aseguradora gratis.

También es verdad que tengo un sesgo nórdico.

Últimamente estoy buscando una cosa, pero no la encuentro en relación a esto.

Mucho mejor inversión que comprar automovilísticas en declive, aunque le regalen a uno la financiera…

Lo ha entendido, era ironía, una pequeña maldad… Compro conglomerados diversificados y, si tienen algo de prívate equite ,mejor. Además, esa región es de mis preferidas.

Busco un etf, acción que englobe otras, conglomerado…de Microcaps suecas, como mucho europeas, al estilo de Berenberg Microcaps, que no me dejan comprar.

He visto otro# fondos que ni siquiera se comercializan en España, como Fondita (creo que finlandés), pero nada más.

Me parece una excelente opción. Confíar en los mejores gestores y diversificar. Imagino que nuestro amigo Anderson del SMT, ya te habrá hecho tilín.

Hace mes y medio. Hay otros.

El que seguramente ha sido uno de los mejores gestores de fondos de la historia, Peter Lynch, nos cuenta en su libro “One Up in Wall Street”, la estrategia para crear una cartera premium. Para el que no lo haya leído, hay una fantástica versión en español, como adelanto, este es el resumen:

Peter dividía las acciones en 6 categorías:

SLOW GROWERS: Acciones de lento crecimiento. Normalmente se compran por el dividendo, y se venden por aburrimiento. No más de un 2% en cartera.

STALWARTS: Compañías como Coca-Cola, Procter & Gamble, Purina, Kelloggs o Unilever. 10-12% de crecimiento anual. Seguros de vida en épocas de crisis.

FAST GROWERS: De rápido crecimiento. Las favoritas de Peter. Crecen un 20-25% anual. Si sabes elegir, podrás conseguir un 10-bagger (x10), incluso algunos 200-baggers. Ejemplos como Taco Bell, Wal-Mart, Inditex o Chipotle, más recientemente. Aquí está la clave del éxito.

THE CICLYCALS: Compañías que se expanden y contraen en función del ciclo económico. Ejemplos son Ford, o Acerinox.

TURNAROUND: Cuando el ave fénix resurge de sus cenizas. Chrisler, Lockheed Martin, Jazztel o Blackberry??

ASSET PLAYS: Aquellas que tienen algo valioso que no se refleja en el precio de la acción. Yo lo comparo al Book Value. Si el ratio es inferior a uno, hay que estudiarlo. También puede darse el caso que los analistas no hayan contemplado un activo o ventaja competitiva. En este caso, si te adelantas, el éxito está asegurado.

Peter mantenía un portfolio de acciones muy amplio, lo que conlleva mucho tiempo y desgaste. No hace falta tener 200 compañías, con 20 o 30 también se puede construir una estrategia similar, y más pasiva, para poder tener tiempo al menos para dormir.

Peter Lynch consiguió un track record analizado durante sus años en el Magellan Fund del 29,2% desde 1977 hasta 1990. Bien merece el Señor Lynch estar en el Club de los 20, ¿no creéis?

Espero que os sea de utilidad.

Interesante como siempre @emgocor…me llamó la atención que el primero lleva una cartera con solo 10 valores y aún así bate al mercado…si que es bueno el tipo no?

Lo normal es que para tratar de batirlo la cartera sea concentrada. Si no, es más difícil acertar con todas.

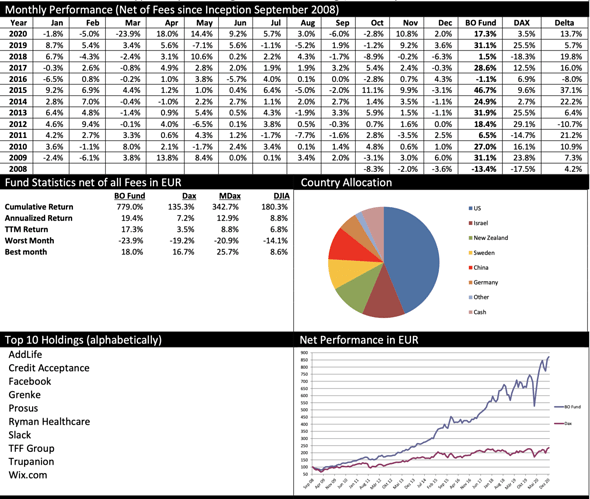

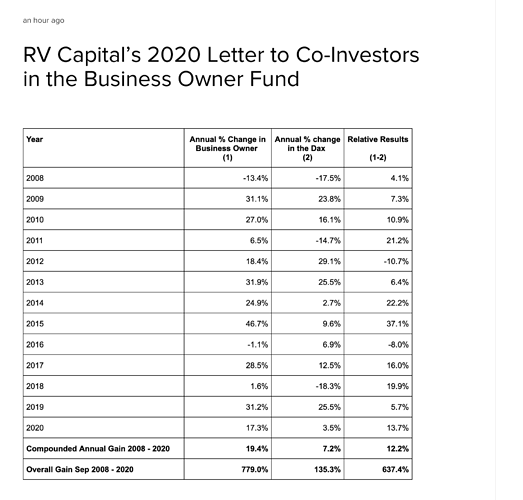

Tenemos nuevo Factsheet de Robert!!! Ya sabeis que podeis descargarlo de su web. Para el que no conozca a Robert Vinall, pues ya debería estar leyéndolo…

Este último cuatrimestre ha vuelto a TFF Group. La rentabilidad de 2020 le ha quedado en un 17,3%. En su línea. Como un reloj suizo…

Grenke y Credit Acceptance han caído fuerte en bolsa últimamente.

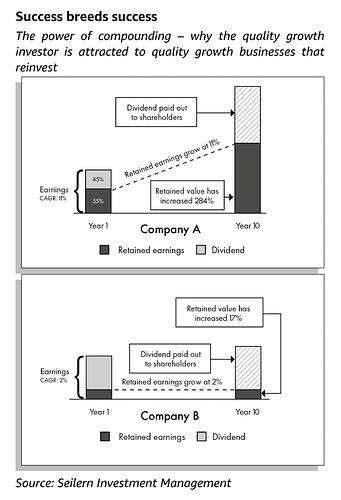

Si quieres entrar a formar parte del Club de los 20, alcanzar la Libertad Financiera y conseguir ganar dinero de verdad, solo tienes que entender este gráfico:

Peter Seilern dixit.

Está bien, pero es escueto. Diría que lo importante es hacer crecer el activo (reinvertir) y hacer que el activo sea más rentable o al menos igual si este crece, indicadores → crecimiento de activo y ROA. Eso es para mí lo que hay que entender. Luego está la parte financiera en segunda medida, pero esto es ‘la máquina de hacer dinero’

Esto es lo que explica Akre en las Google Talks, una de las mejores de la historia:

Siempre repite: “Rate of Return”, una y mil veces…

Pues si, un crack… pero no podemos invertir con él…

Ni con la mayoría de los citados. Tan sólo copiar posiciones a posteriori, quizá muy tarde…

Siendo un buyandhold, no me parece muy tarde. No obstante, si alguien se anima y le gusta el queso emmental, podemos ir al año que viene a su meeting anual y buscar soluciones…

Buenísimo hilo Emilio ! Tomo nota, yo estoy intentado hacer algo parecido con mi cartera (sin conocer esto) intentar tener una cartera ‘compensada’ con la que sentirme cómodo.

El ARK Innovation ETF no se puede comprar desde Europa; pero ¿existe algún clon europeo?

Se que está el Lyxor Index Fund - Lyxor MSCI Disruptive Technology ESG Filtered (DR) UCITS ETF Acc (DRUP.DE), pero no lo ha hecho tan bien como el ARK y no se si siguen la misma filosofía de inversión.

Saludos

Las ideas de Mrs. Woods, siempre a ser tenidas en cuenta:

Que lo disfruten.