Artículo extraído de Seeking Alpha. Una empresa interesante, de fibra, seguros y publicidad en vallas:

Boston Omaha: un compuesto de pequeña capitalización con potencial de gran capitalización

Resumen

Muchas acciones se deben a rendimientos futuros bajos dadas sus valoraciones actuales.

Para los inversores que pescan en el estanque de pequeña capitalización en busca de apuestas asimétricas, Boston Omaha debería estar en la lista de vigilancia.

Diversas inversiones y subsidiarias de propiedad total brindan exposición a varios sectores de la economía estadounidense.

Una posición en Boston Omaha es una apuesta por la ejecución continua de la gerencia en adquisiciones de vallas publicitarias, seguros y servicios de banda ancha, junto con nuevas inversiones en bienes raíces y aviación comercial.

Berkshire Hathaway es una comparación interesante para este conglomerado de pequeña capitalización.

Nota del editor: Seeking Alpha se enorgullece de dar la bienvenida a BeanKounter Capital como nuevo colaborador. Es fácil convertirse en colaborador de Seeking Alpha y ganar dinero con sus mejores ideas de inversión. Los contribuyentes activos también obtienen acceso gratuito a SA Premium. Haga clic aquí para obtener más información »

Tesis de inversión

Boston Omaha (BOMN) se encuentra en las primeras etapas del crecimiento de tres segmentos operativos (vallas publicitarias, seguros y banda ancha) que generarán flujos de efectivo grandes y consistentes a escala. También están planeando un cuarto segmento en desarrollo y administración de bienes raíces que tiene el potencial de ser otra fuente de ingresos. Boston Omaha parece un compuesto de etapa temprana con potencial de gran capitalización.

La gerencia ha demostrado ser una buena asignadora de capital con adquisiciones e inversiones previas. A medida que escalan los segmentos operativos, la gerencia tendrá la oportunidad de invertir los flujos de caja excedentes en adquisiciones e inversiones adicionales. Comprar Boston Omaha ahora es una inversión a la baja limitada con un importante potencial alcista durante la próxima década.

¿Mini Berkshire?

Si bien las comparaciones con Berkshire Hathaway ( BRK.B ) pueden ser prematuras, Boston Omaha tiene segmentos operativos en negocios estables que generarán flujos de efectivo significativos y constantes una vez que se amplíen. También tienen inversiones en otras empresas, desde acciones que cotizan en bolsa hasta inversiones de capital en empresas privadas y una adquisición de SPAC que probablemente se fusionará a principios de 2022.

También hay una conexión familiar con Berkshire Hathaway. Alex Rozek, codirector ejecutivo, es sobrino nieto de Warren Buffett. Si bien sus cartas anuales no son tan leídas como las de Buffett (todavía), su carta anual más reciente es una lectura interesante y proporciona una buena introducción al negocio de Boston Omaha. Si lee la Carta anual, estoy seguro de que verá algunas similitudes con las Cartas anuales de Berkshire.

Segmentos operativos

Me sumergiré en cada segmento operativo de Boston Omaha, así como en las diversas inversiones realizadas en las industrias de aviación y bienes raíces. Si usted es un inversor de valor como yo, creo que esta pequeña capitalización le resultará una oportunidad interesante.

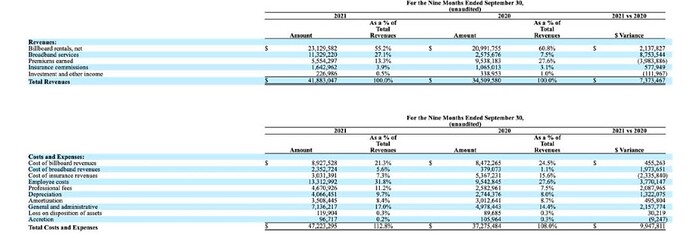

Boston Omaha genera la mayor parte de sus ingresos del segmento de vallas publicitarias. Sin embargo, con el rápido crecimiento del segmento de banda ancha, debería caer por debajo del 50 % en los próximos dos años. Mi conjetura es que los ingresos de los segmentos de vallas publicitarias y banda ancha eventualmente se estabilizarán en alrededor del 80 % de los ingresos de la empresa, y los ingresos por seguros e inversiones constituirán el 20 % restante. Sin embargo, esto podría cambiar dramáticamente dependiendo de futuras adquisiciones realizadas en cada segmento. He incluido desgloses de ingresos y gastos para los segmentos operativos durante los primeros nueve meses del año.

Fuente: ( Informe del tercer trimestre de 2021 )

Vallas publicitarias - Link Media Holdings

La subsidiaria de vallas publicitarias de Boston Omaha es Link Media Holdings. Al 30 de septiembre de 2021, Link opera aproximadamente 3200 vallas publicitarias con 6000 carátulas publicitarias. Boston Omaha ha realizado 18 adquisiciones de negocios de publicidad exterior a través de su subsidiaria Link desde 2015.

Link estuvo en las noticias en noviembre por adquirir Keleher Outdoor Advertising y Keleher Enterprises. Keleher operó más de 600 sitios de vallas publicitarias en Kansas y Oklahoma. La reciente adquisición aumenta el número de vallas publicitarias operadas por Link a más de 3.800.

Link está apuntando claramente a las partes central y sur de los EE. UU., ya que realizaron otra adquisición a principios de este año en enero. Adquirieron 238 vallas publicitarias en Kansas de Thomas Outdoor Advertising por poco más de 6 millones de dólares. Esto muestra el patrón de la gerencia de promediar un par de adquisiciones cada año en el espacio publicitario.

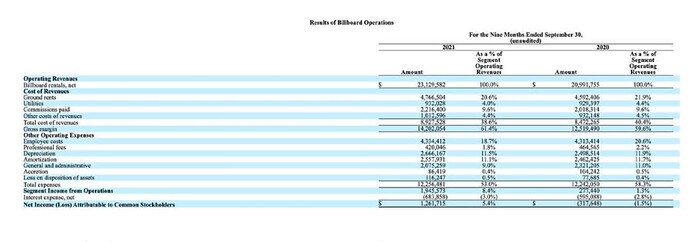

Los ingresos de vallas publicitarias representaron el 55 % de los ingresos de Boston Omaha durante los primeros nueve meses de 2021. Si bien algunas personas pueden considerar aburridas las vallas publicitarias como una oportunidad de inversión, generan efectivo para la empresa que puede reinvertirse en otros segmentos (o adquisiciones). Estimo que la administración seguirá aumentando los ingresos de Link cada año a través de aumentos de alquiler y adquisiciones continuas en al menos un 10% cada año. Es probable que esta estimación resulte conservadora y podríamos ver un crecimiento de los ingresos cercano al 15 %. Creo que a medida que aumente la escala de las operaciones de vallas publicitarias, también veremos una mejora en los márgenes del segmento de vallas publicitarias.

Fuente: ( Informe del tercer trimestre de 2021 )

La gerencia declara explícitamente que uno de sus principales objetivos comerciales es continuar adquiriendo activos adicionales de vallas publicitarias a través de adquisiciones de negocios de vallas publicitarias existentes en los Estados Unidos, pero solo cuando se puedan realizar a precios atractivos en relación con otras oportunidades.

Me imagino que el segmento de vallas publicitarias vale al menos $ 75 millones en función de un múltiplo conservador de ganancias futuras de 25 en relación con el crecimiento. Según la adquisición reciente, esperaría que el ingreso neto para el segmento sea de alrededor de $2 millones para 2021. Es probable que el ingreso neto sea significativamente mayor en 2022 (estimaría aproximadamente $3 millones). La mejora continua del margen y el crecimiento de dos dígitos a través de adquisiciones significan que el segmento de vallas publicitarias probablemente valdrá significativamente más en un par de años.

Si bien las vallas publicitarias no son un negocio llamativo, tienden a generar flujos de efectivo constantes y predecibles. Como el segmento operativo más antiguo de Boston Omaha, actualmente constituye la mayor parte del negocio. El crecimiento de dos dígitos en los ingresos y los beneficios permitirá a la dirección reinvertir el exceso de efectivo y crear el efecto compuesto que buscan todos los inversores.

Seguros – General Indemnity Group, LLC

El tema de las adquisiciones continúa para Boston Omaha y su subsidiaria de seguros, General Indemnity Group. Los recursos de GIG se utilizan para respaldar las entidades de seguros adquiridas y realizar adquisiciones adicionales en la industria de seguros. En abril, adquirieron American Contracting Services, una pequeña agencia de corretaje de garantías en Ohio por aproximadamente $3,5 millones.

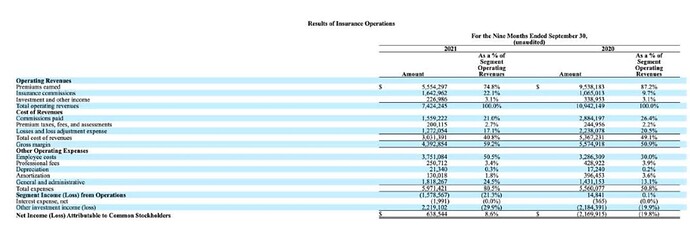

GIG genera ingresos por la venta de fianzas y comisiones de seguros. Durante los primeros nueve meses de 2021, los ingresos por comisiones aumentaron un 54,3 % en comparación con los primeros nueve meses de 2020 ($1,1 millones en 2020 a $1,6 millones en 2021). Esto fue impulsado principalmente por la adquisición de ACS.

Fuente: Informe del tercer trimestre de 2021

Sin embargo, las primas recaudadas se redujeron drásticamente, de $9,5 millones en los primeros nueve meses de 2020 a $5,6 millones en 2021. Esto se debió a la suspensión de la emisión de nuevos bonos bajo el programa de bonos de garantía de alquiler. Este mercado fue interrumpido por COVID-19, y la compañía ha reforzado sus estándares para reservar para pérdidas relacionadas con el programa de bonos. En los estados financieros, la empresa menciona que esta interrupción podría conducir a una reducción de los ingresos futuros en la subsidiaria responsable del programa.

Esta disminución en las primas es algo a tener en cuenta en futuros informes de ganancias. Como accionista, estaré observando si la compañía puede comenzar a aumentar las primas cobradas en el negocio de seguros para acompañar el aumento de los ingresos por comisiones.

Es más difícil valorar el segmento de seguros que el segmento de vallas publicitarias. Los seguros en general son una industria atractiva para las empresas que buscan capitalizar utilizando la flotación de primas de seguros. Obviamente, esta es una comparación de primera clase de mega capitalización, pero Berkshire Hathaway ha logrado usar su flotación para construir una cartera de inversión masiva.

Esta es una conjetura, pero yo valoraría el segmento de seguros en alrededor de $50 millones. A medida que continúen con el crecimiento orgánico y las adquisiciones, es probable que valga mucho más en el futuro. Si bien los seguros son un negocio más complicado de construir que las vallas publicitarias o la banda ancha, espero que los resultados futuros sean mejores que el informe trimestral más reciente.

El segmento de seguros está creciendo desde una base pequeña y está jugando por una parte de un mercado masivo en Estados Unidos. Es posible que aún no veamos el efecto compuesto en el segmento de seguros, pero una vez que el segmento alcance la escala suficiente, este segmento tiene el potencial de ser una de las piezas más valiosas de Boston Omaha.

Banda ancha: la fibra es rápida, LLC

Si bien Boston Omaha ha estado involucrado en la industria de vallas publicitarias desde 2015 y en la industria de seguros desde 2016, su impulso hacia la banda ancha es un esfuerzo relativamente nuevo. Hicieron sus dos primeras adquisiciones en 2020. En marzo, adquirieron FibAire Communications, un proveedor de banda ancha en la zona rural de Arizona, por $13,7 millones.

En diciembre, adquirieron Utah Broadband por 26,6 millones de dólares. Esta adquisición está sujeta a mejoras, ya que el 80 % de la adquisición se pagó en efectivo y el 20 % restante se pagó otorgando a Utah Broadband una participación del 20 % en la subsidiaria Utah Fiber is Fast. Esto es similar a la estructura del acuerdo de FibAire. Boston Omaha ya compró la participación accionaria de FibAire relacionada con la adquisición de marzo de 2020, y supongo que adquirirán la participación restante relacionada con la adquisición de diciembre de 2020 de Utah Broadband en algún momento en el futuro.

En septiembre de 2021, Boston Omaha anunció el lanzamiento de Fiber Fast Homes, LLC. El plan para esta subsidiaria es asociarse con constructores, desarrolladores y comunidades de construcción para alquilar para construir infraestructura de fibra hasta el hogar y brindar servicio de Internet de fibra a los residentes.

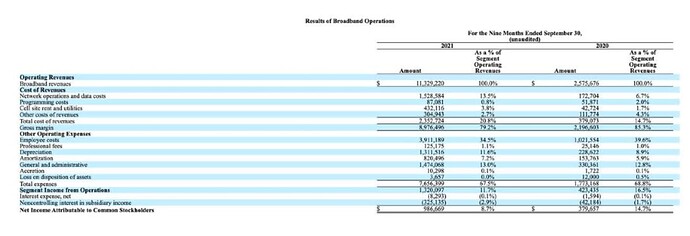

Los ingresos por servicios de banda ancha en los primeros nueve meses del año fiscal 2021 fueron de $11,3 millones, frente a los $2,6 millones de los primeros nueve meses del año fiscal 2020, lo que refleja principalmente la adquisición de FibAire en marzo de 2020 y la adquisición de UBB en diciembre de 2020.

Fuente: Informe del tercer trimestre de 2021

En menos de 2 años, Boston Omaha logró construir un negocio de banda ancha rentable desde cero a través de adquisiciones. Si bien los ingresos de banda ancha no crecerán al mismo ritmo astronómico que en los últimos años desde la primera adquisición, estimo que los ingresos del segmento de banda ancha pueden crecer aproximadamente un 15 % al año. Esto será impulsado por futuros aumentos de precios y adquisiciones.

Al igual que la estimación para el segmento de vallas publicitarias, es probable que esto resulte conservador si la gerencia continúa ejecutando adquisiciones. La gerencia planea expandir las operaciones en Arizona, Utah y otros lugares. Según la historia de los otros segmentos, no me sorprendería si Boston Omaha realiza otra adquisición de banda ancha en 2022.

No creo que tenga sentido valorar el segmento de banda ancha en ingresos netos y crecimiento debido a la demanda masiva de servicios de banda ancha y la pequeña base que tienen actualmente los servicios de banda ancha de Boston Omaha. Es probable que el segmento de banda ancha se estabilice en torno al 80-90 % de los márgenes brutos y experimente economías de escala considerables con un crecimiento continuo, lo que conducirá a una mejora en los márgenes de beneficio.

Si bien es más probable que los seguros y las vallas publicitarias crezcan lentamente, espero que veamos un crecimiento masivo en el segmento de banda ancha en los próximos 3 a 5 años. Yo archivaría esto más en la sección de conjeturas informadas, pero creo que el segmento de banda ancha vale $100 millones y podría valer mucho más en el futuro.

Si bien las vallas publicitarias y los seguros no son industrias tecnológicamente avanzadas, el segmento de banda ancha de Boston Omaha es su oportunidad de obtener una parte del creciente pastel de Internet y conectividad. Es un negocio de alto margen que generará flujos de efectivo de alto margen una vez que se construya a escala. El hecho de que la gerencia haya podido construir este segmento desde cero en menos de dos años demuestra su habilidad para la asignación de capital.

Buscadores de sueños Casas

En diciembre de 2017, Boston Omaha invirtió $10 millones en acciones ordinarias sin derecho a voto de Dream Finders Holdings LLC ( DFH ). DFH es una constructora de viviendas con operaciones en Colorado, Florida, Georgia, Maryland, Carolina del Norte, Carolina del Sur, Texas y Virginia. En el primer trimestre de 2020, Boston Omaha obtuvo acciones adicionales sin derecho a voto de DFH, lo que aumentó la propiedad de la empresa a aproximadamente un 5,6 %. En enero de 2021, DFH completó una oferta pública inicial. La participación de Boston Omaha está valorada en 90 millones de dólares (basado en el precio de cierre del 8/12).

Como nota al margen sobre DFH, la empresa está dirigida por el fundador y tiene una propiedad interna significativa. Planeo escribir un artículo sobre DFH el próximo mes, pero después de una mirada superficial a la compañía, parece ser una opción interesante en el espacio de los constructores de viviendas de pequeña capitalización. Boston Omaha ha convertido una inversión inicial relativamente pequeña de 10 millones de dólares en una participación significativa por valor de 90 millones de dólares, demostrando una vez más que la dirección puede asignar capital con éxito. En base a la escasez de viviendas en Estados Unidos y la continua migración a los estados donde opera DFH, esperaría que la participación de Boston Omaha en DFH tenga un valor de más de $ 100 millones en los próximos dos años.

Compañía de adquisición de Yellowstone - Sky Harbor

Si ha estado siguiendo los mercados durante los últimos dos años, probablemente se haya familiarizado con los SPAC (vehículos de adquisición de propósito especial) que se han vuelto populares con la cantidad de liquidez en el sistema financiero. Si bien ha habido algunas fusiones exitosas, he observado desde el margen porque creo que los SPAC son generalmente transferencias de riqueza de inversores minoristas a los patrocinadores del acuerdo.

Como contador, generalmente me gustan los negocios rentables, y muchos SPAC tienen proyecciones futuras extravagantes y una estructura de acciones que a menudo deja a los pequeños inversores con la bolsa. Si bien hay un par que actualmente cotiza por encima del precio unitario común de $ 10 (DraftKings ( DKNG ) y Matterport ( MTTR )), los SPAC con problemas (incluido el fraude) y el desempeño deficiente del precio de las acciones son mucho más numerosos. Para ver ejemplos, consulte XL Fleet ( XL ), Lordstown Motors ( RIDE ) y Clover Health ( CLOV ).

En base a esto, se puede imaginar que al principio no estaba emocionado con el patrocinio de SPAC de Boston Omaha a través de Yellowstone Acquisition Company (YSAC) (YSACU). En agosto, anunciaron una fusión con Sky Harbor, LLC. Sky Harbor es un desarrollador de infraestructura de aviación privada centrado principalmente en la construcción, arrendamiento y gestión de hangares de aviación de negocios. Según la plataforma de presentación de la fusión (adjunta a continuación), Sky Harbor tendrá un valor de capital pro forma de $ 777 millones.

En septiembre, Boston Omaha invirtió $55 millones en unidades preferenciales de Sky Harbor. De concretarse la fusión, éstas se convertirán en 5.500.000 acciones ordinarias clase A. Si la fusión no se completa, Boston Omaha conservará las unidades preferidas. Sky Harbor planea utilizar los ingresos de SPAC para financiar cuatro nuevos campus de hangares en aeropuertos, así como la expansión de ubicaciones que ya están en funcionamiento.

Boston Omaha posee aproximadamente el 20% de las acciones en circulación de SPAC, por lo que espero que tengan una participación significativa en Sky Harbor si se completa la fusión. Según el pitch deck de Sky Harbor, Boston Omaha poseerá al menos el 15% de Sky Harbor después de la fusión. Están recibiendo el 11 % como patrocinador del acuerdo, pero también poseen el 20 % de las acciones de SPAC (los accionistas de SPAC poseerán el 18 % de Sky Harbor después de la fusión), por lo que es posible que Boston Omaha posea más del 20 % dependiendo de PIPE. financiación y la conversión de unidades preferidas. Una estimación conservadora del valor de la participación en Sky Harbor sería de 75 millones de dólares, pero fácilmente podría valer 100 millones de dólares o más.

He incluido un enlace a la plataforma de lanzamiento de combinación de negociosdel sitio web de Sky Harbour. A diferencia de una empresa de vehículos eléctricos sin ingresos, Sky Harbor parece una inversión interesante, y la vigilaré después de que se cierre la fusión. Actualmente tienen planes para 5 aeródromos y solo apuntan a 50 de los mercados más grandes. Existe un desequilibrio significativo entre la oferta y la demanda en los mercados más grandes de EE. UU., muchos de los cuales no pueden ampliar el espacio aeroportuario debido a limitaciones inmobiliarias. Como mencioné anteriormente, los inversionistas deberían tomar todo en las presentaciones de SPAC con un grano de sal (o la coctelera completa), pero es seguro decir que estoy significativamente más entusiasmado con el potencial de Sky Harbour que con una empresa de tecnología que pierde dinero. Sky Harbor tiene grandes oportunidades de crecimiento en la aviación de negocios y generará importantes flujos de efectivo a escala.

Para ser claros, esta es, con mucho, la parte más especulativa de Boston Omaha. Según el sitio web de la empresa Sky Harbour, actualmente operan tres ubicaciones en aeropuertos y pronto estarán disponibles dos más. No es probable que Boston Omaha vea ningún retorno en efectivo de esta inversión durante mucho tiempo porque se necesitará una cantidad significativa de tiempo y capital para expandirse de cinco ubicaciones a cincuenta.

Sin embargo, si Sky Harbor puede ejecutar con éxito su visión, la participación de Boston Omaha tiene el potencial de un rápido crecimiento en los próximos tres a cinco años. Una vez que Sky Harbor crezca a escala, tiene el potencial de devolver cantidades masivas de efectivo a Boston Omaha dada la economía del modelo comercial.

Gestión de activos de Boston Omaha

Otro segmento que Boston Omaha parece preparado para ingresar es el desarrollo y la administración de bienes raíces. Han comprado parcelas de tierra en Nevada que planean desarrollar o reutilizar. El plan para operar una estrategia de construcción para alquiler donde se desarrollarán y serán propietarios de casas unifamiliares independientes y/o adosadas para alquiler a largo plazo. Además de desarrollar y administrar las propiedades, planean brindar servicios de banda ancha a estos hogares, proporcionando una segunda o tercera fuente de ingresos potenciales de estos desarrollos.

Actualmente, Boston Omaha proporciona todo el financiamiento para estos proyectos, pero puede considerar una variedad de opciones de financiamiento en el futuro, como obtener capital de terceros para invertirlo junto con nuestro capital. Después de la finalización, planean financiar las propiedades con capital de deuda a tasa fija a largo plazo. En el entorno actual de alta inflación y bajas tasas de interés, este segmento de Boston Omaha podría ser una fuente de ingresos en el futuro.

Los inversionistas aún no pueden contar con el segmento de desarrollo y administración de bienes raíces. Según el último informe trimestral, es solo un plan en el reverso de una servilleta. Sin embargo, los bienes raíces siempre han sido un sector lucrativo y Boston Omaha definitivamente tiene las conexiones en la construcción de viviendas y bienes raíces para tener éxito en la construcción de este segmento desde cero.

Valuación

La gerencia ha estado emitiendo acciones durante los últimos dos años para impulsar el crecimiento. No estoy preocupado por una empresa en esta etapa que tiene oportunidades significativas para hacer crecer los segmentos operativos existentes, así como ingresar a otras industrias o inversiones. Creo que las emisiones de acciones se ralentizarán a medida que crezcan los segmentos operativos y sigan generando efectivo para reinversiones y adquisiciones.

Cuando observo la mayoría de las acciones en el mercado actual, parecen tener un precio perfecto y tasas de interés permanentes a largo plazo. Si bien el entorno de las tasas de interés es una discusión aparte, la valoración de Boston Omaha me entusiasma con el potencial a largo plazo de la empresa. Una de las razones por las que es difícil valorar Boston Omaha con un múltiplo P/E es porque las ganancias y pérdidas no realizadas de las inversiones se incluyen en las ganancias por acción. Mirar Boston Omaha pieza por pieza tiene más sentido. Basado en valoraciones conservadoras, esto incluye:

- Un segmento de cartelera de $ 75 millones

- Un segmento de seguros de $ 50 millones

- Un segmento de banda ancha de $ 100 millones con un enorme potencial de mercado

- Una participación de $90 millones en Dream Finder’s Homes.

- Una participación de $ 75-100 millones en Sky Harbor a través de la adquisición de Yellowstone

- $ 115 millones en efectivo

- $ 51 millones en bonos del Tesoro

- $ 80 millones en acciones negociables

- $ 20 millones en otras inversiones (que probablemente valen mucho más que el valor contable)

10.Solo $ 25 millones en deuda

Conclusión

Tenga en cuenta que las valoraciones de los números 1 a 5 son conjeturas informadas que probablemente resultarán ser subestimaciones significativas dentro de un par de años. Cuando se combinan los crecientes segmentos operativos y las inversiones de Boston Omaha con una valoración razonable y un balance sólido, me parece una apuesta asimétrica sobre la capacidad continua de la gerencia para ejecutar en el mercado sobrevaluado de hoy. La gerencia ya ha demostrado su capacidad para asignar capital a través de adquisiciones e inversiones y espero que continúen construyendo un historial impresionante.

.sessalc tessa rehto redisnoc ot emit sʼti ,edaced txen eht revo rewol yllufgninaem skcots rof snruter detcepxe htiW

skcots tsuj dnoyeb yfisreviD

strategy

a highly profitable asset allocation

Los segmentos operativos de Boston Omaha tienen el potencial de generar flujos de efectivo masivos a medida que crecen a escala. Actualmente tienen tres segmentos que probablemente aumentarán los ingresos y las ganancias a tasas de dos dígitos mientras planifican un nuevo segmento. El crecimiento de dos dígitos en los segmentos operativos existentes brinda a la gerencia una gran oportunidad para realizar adquisiciones, inversiones o desarrollar nuevos segmentos operativos. Para los inversores con un horizonte de tiempo a largo plazo, Boston Omaha es un compuesto de pequeña capitalización con potencial de gran capitalización.

Este artículo fue escrito por

BeanKounter Capital